会社員は原則勤務先で年末調整されているので、確定申告の必要はありませんが、退職時・退職後は申告が必要となる場合もあります。

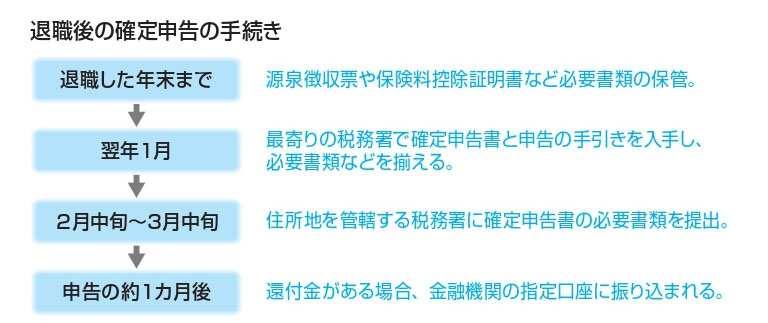

翌年の2月中旬から3月中旬にかけて申告する

個人の所得税は、1月1日から12月31日までの1年間に得た所得とその税額を納税者自身が計算し、翌年の2月16日から3月15日までの間に住所地を管轄する税務署に申告し納税することになっています。この申告のことを「確定申告」といいます。

会社員など給与所得者の場合は、勤務先で「年末調整」により所得税の精算を済ませてしまうので、一般的に確定申告の必要はありませんが、退職してからは場合によっては申告が必要なこともありますので注意しましょう。

確定申告をする必要がある人

所得税の確定申告をする必要があるのは、次のような人です。

1. 給与所得がある人

●給与の年間収入金額が2,000万円を超える人

●給与を1カ所から受けていて、各種の所得金額(給与所得、退職所得を除く)の合計額が20万円を超える人

●給与を2カ所以上から受けていて、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く)との合計額が20万円を超える人など

2. 公的年金等の収入がある人

●公的年金等にかかる雑所得の金額から所得控除を差し引いた結果、残額がある人

※公的年金等の収入金額が400万円以下で、かつ、公的年金等にかかる雑所得以外の各種の所得金額が20万円以下である場合には、確定申告の必要はありません。

(C)2019NPO法人日本FP協会

(C)2019NPO法人日本FP協会

老後の資金づくりに活用したいNISA

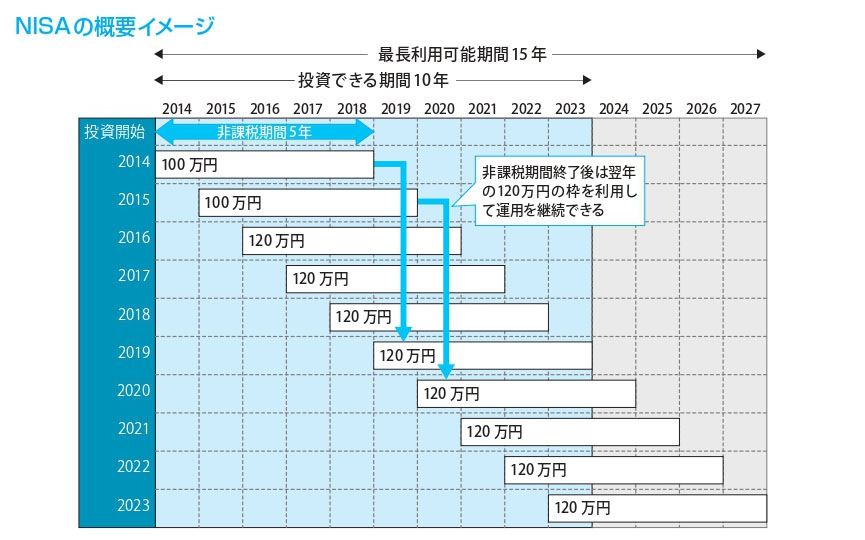

老後の資金づくりに活用を考えたいのが、NISA(少額投資非課税制度)です。通常、預貯金の利子や投資信託の売却益および分配金には20.315%の税金がかかりますが、NISAの口座を使えば毎年の投資額120万円までの株や投資信託などの配当や譲渡益にかかる税金が非課税になります。もし20万円の利益が出た場合、手取りが約4万円増える計算です。

非課税枠は毎年、新規の投資額で120万円を超えない額まで設定でき、非課税になる期間は5年間です。さらに非課税枠に投資できる期間は2023年までになりますので、非課税期間が終了するのは2027年となります(下図参照)。

この非課税枠と期間を利用して、これから老後資金として準備するお金を毎月数万円ずつ投資信託などで積み立てることも可能です。

(C)2019NPO法人日本FP協会

(C)2019NPO法人日本FP協会

口座は、銀行や証券会社などで開設できますが、1人1口座に限られます。口座を開設する金融機関の変更は1年単位で可能です(ただし、すでにNISA口座内で買い付けをしている年分は同年中の変更は不可)。また、120万円の枠を使い切らなかったとしても残枠を翌年へ繰り越すことはできず、また、売却によって空いた枠を再利用することもできません。

配当や譲渡益が非課税といっても価格自体が下がることもありますから、投資対象と投資時期の分散および長期運用を心掛け、老後資金づくりに生かしたいものです。

※制度は今後、改定されることがあります。また、2018年1月からは「つみたてNISA」も導入されています。 (毎年の投資上限額 40万円、非課税保有期間20年、現行 NISA との併用不可など)

※2019年6月1日現在の法令・制度等に基づいて作成しています。

※本記事はNPO法人日本FP協会発行のハンドブック「今からはじめるリタイアメントプランニング~50代から考えるセカンドライフ~」から転載したものです。ハンドブックに記載の書き込み表は、上記リンクよりダウンロードできます。

協力:NPO法人日本FP協会 https://www.jafp.or.jp/