今のうちに足元を固め、できることを始めよう【アクション編】

リタイアまでに不足額をどのようにして準備するのか、50代のうちに始めておきたいことをチェックします。

貯蓄計画を立てる

目標額と期間から積立額を決める

不足額を準備する方法は、ここまでみてきた1「収入を増やす」、2「支出を減らす」、そして「貯蓄と運用をする」の大きく分けて3つがあります。

収入増加や支出削減でリタイア後に必要な金額をすべて用意できるなら問題ありませんが、なかなか厳しいのが現実でしょう。となると、必要な時期までに積立運用を考えていくことが重要になります。家計の見直しなどで捻出できた資金を、計画を立てて積み立てることから始めてみましょう。

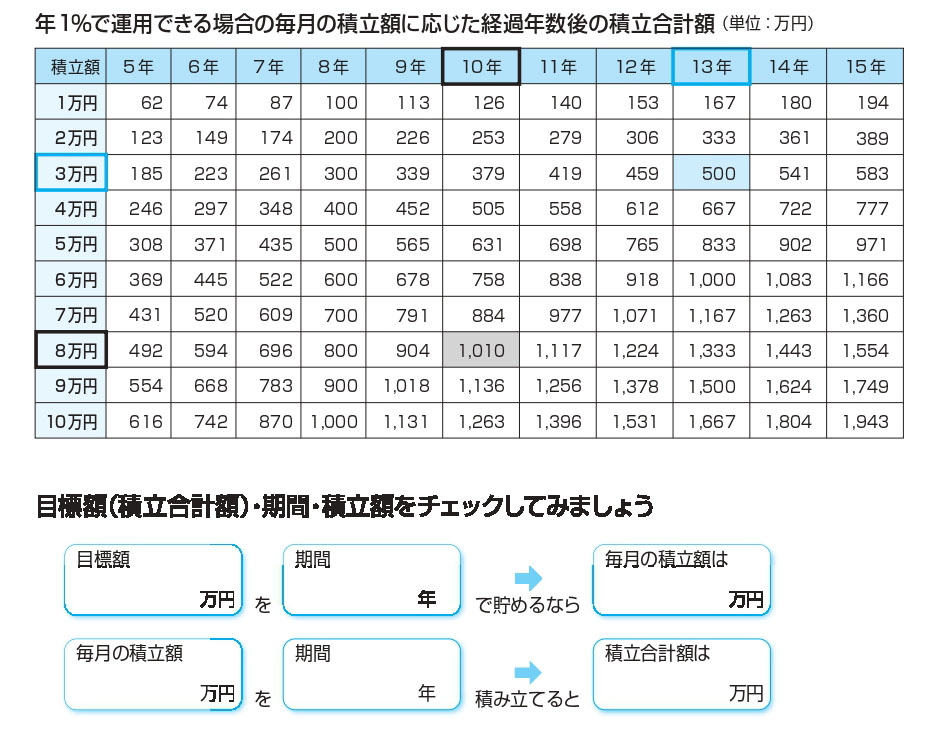

たとえば、今後ずっと年1%で運用できるとした場合、毎月の積立が何年後に元利合計でいくらになるのかを計算してみると、下の表のようになります。この表を使えば、何年後にいくら必要なのかという金額をもとに、今後積み立てていくべき毎月の積立額を見つけることもできます。仮に、今から10年後までに1,000万円を貯めるためには、毎月8万円程度の積立が必要だとわかります。

また、毎月3万円を13年間積み立てると、500万円貯まることがわかります。

(C)2019 NPO法人 日本FP協会

(C)2019 NPO法人 日本FP協会

利回りが上がればスピードアップ

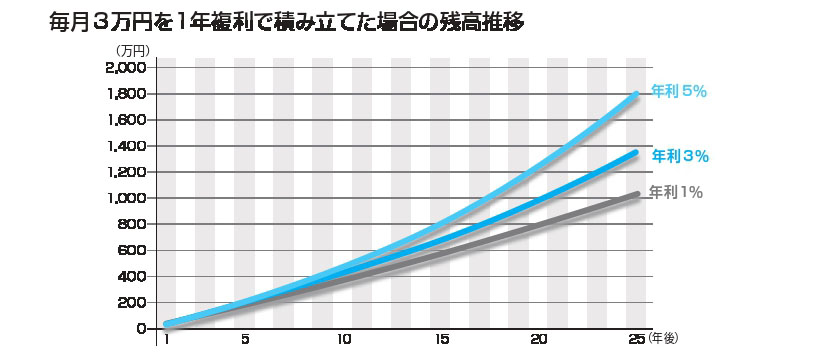

また、運用利回りを高くすることができれば、目標達成のスピードも上げることができます。次のグラフを見ても明らかなように、年1%よりも3%、そして5%のほうがお金は早く貯まっていきます。

同じ毎月3万円の積立でも、1,000万円になるには1%だと25年近くかかりますが、3%だと20年ちょっと、5%なら17年ちょっとで達成できます。

これは、運用利回りが高いからというだけでなく、複利効果によって利息に対しても利息が付くことによるものです。この複利効果は、運用利回りが高いほど、そして、運用期間が長いほど大きくなります。だからこそ、積立は、早くから始めて長く続けることが重要なのです。50代からでも10年以上の積立は可能です。目標を決めて始めましょう。

(C)2019 NPO法人 日本FP協会

(C)2019 NPO法人 日本FP協会

積立形式で利用できる商品や制度

積立で利用できる制度や商品は複数ありますので、どのようなものがあるのかを知って、自分に合ったもの、税制等のメリットがあるものを利用しましょう。代表的な制度や商品には以下のようなものがあります。財形年金貯蓄と確定拠出年金については、以下で解説します。

給与天引きで利用できる主な制度・商品

●財形貯蓄(一般、住宅、年金の3種類)

財形年金貯蓄は在職中の積立金を60歳以降に年金形式で受け取る貯蓄で、勤務先に制度があり55歳未満であれば利用できる。

●確定拠出年金(企業型)

事業主が掛金を拠出するが、選択制やマッチング拠出(従業員拠出)であれば掛金を給与天引きで利用できる。

※利用できる制度は勤務先の企業によって異なる。

●社内預金

取り扱う企業自体が減っているが、利子補給や金利優遇などを行う企業もある。

口座振替で利用できる主な制度・商品

●自動積立定期預金

給与振込口座にセットすれば給与天引きのように利用できる。引き落とし日の設定に注意。

●確定拠出年金(個人型)

自営業者、専業主婦、公務員などを含め、基本的に60歳未満のすべての人が利用できる。

●投資信託積立

毎月1万円ずつなど定額で投資信託を積立購入する。多くの銀行・証券会社で取り扱っている。

●純金積立・プラチナ積立

現物の金・プラチナを毎月定額で買い付ける(買付分は原則、業者が保管)。一部の金融機関・商社・鉱山会社などで取り扱う。

限度額までの利息が非課税になる財形

財形貯蓄のうちの財形年金貯蓄は、給与天引きで将来の老後のために貯めていく制度です。55歳未満の勤労者が5年以上積み立て、目的に応じた払出しをした場合、預貯金型は元利合計550万円、保険型の場合は払込累計額385万円までの利息等が非課税になります。受取期間は満60歳以降、5年以上20年以内(保険商品の場合、終身受け取りも可能)です。なお、年金以外の引き出しを行うと非課税措置がなくなります。

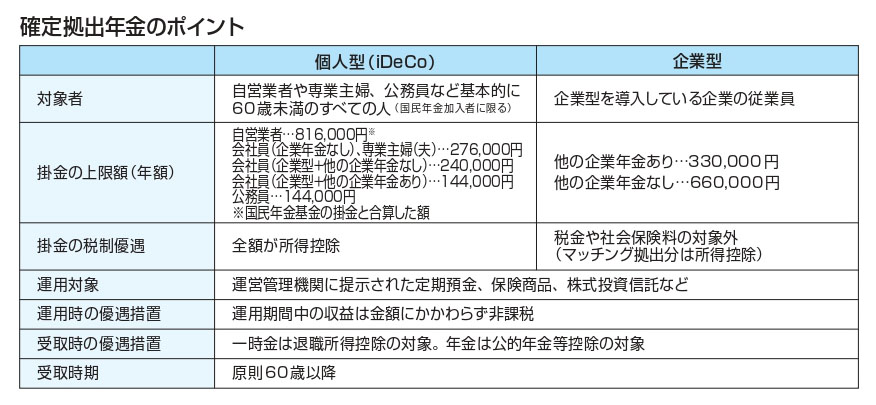

税制メリットの大きい確定拠出年金

さらに税制上のメリットが大きい制度としては、確定拠出年金があります。

確定拠出年金の特徴は、

(1)掛金(拠出金)の額が確定しており、掛金と運用の結果によって、将来の年金受取額が決まる

(2)加入できる対象者により、個人型と企業型がある

(3)掛金はいずれも非課税(事業主拠出分は全額損金算入・加入者拠出分は全額所得控除)

(4)掛金は、運営管理機関から提示された金融商品のうち、どれにいくら積み立てるかを自分で決めて運用する

――などです。

企業型では掛金は企業が負担しますが、マッチング拠出として従業員が掛金を上乗せできる場合があります。また、従業員の給与や賞与の一部を従業員の選択によって掛金に充てられる「選択制」を導入する企業も増えています。

加入タイプごとに掛金の上限が決まっており、掛金は社会保険料や税金の対象外です。さらに運用時の収益(利息や配当など)にも税金がかからず、将来の受取時も公的年金や退職金と同様の優遇が受けられるので、給与から積立運用する場合に比べて税制面で有利な制度だといえます。

その他のメリットとしては、加入者が転職した場合には転職先の企業型へ、離職して国民年金の加入者となった場合などは個人型へ、資産を移管することができます(ただし、いったん売却して現金化する必要があります)。

なお、受給開始は原則として60歳到達時からですが、60歳時点で確定拠出年金への加入者期間が10年に満たない場合は、支給開始年齢が61~65歳まで引き延ばされます(たとえば、1カ月以上2年未満加入で65歳から)。

(C)2019 NPO法人 日本FP協会

(C)2019 NPO法人 日本FP協会

値動きのある金融商品こそ「積立」を活用

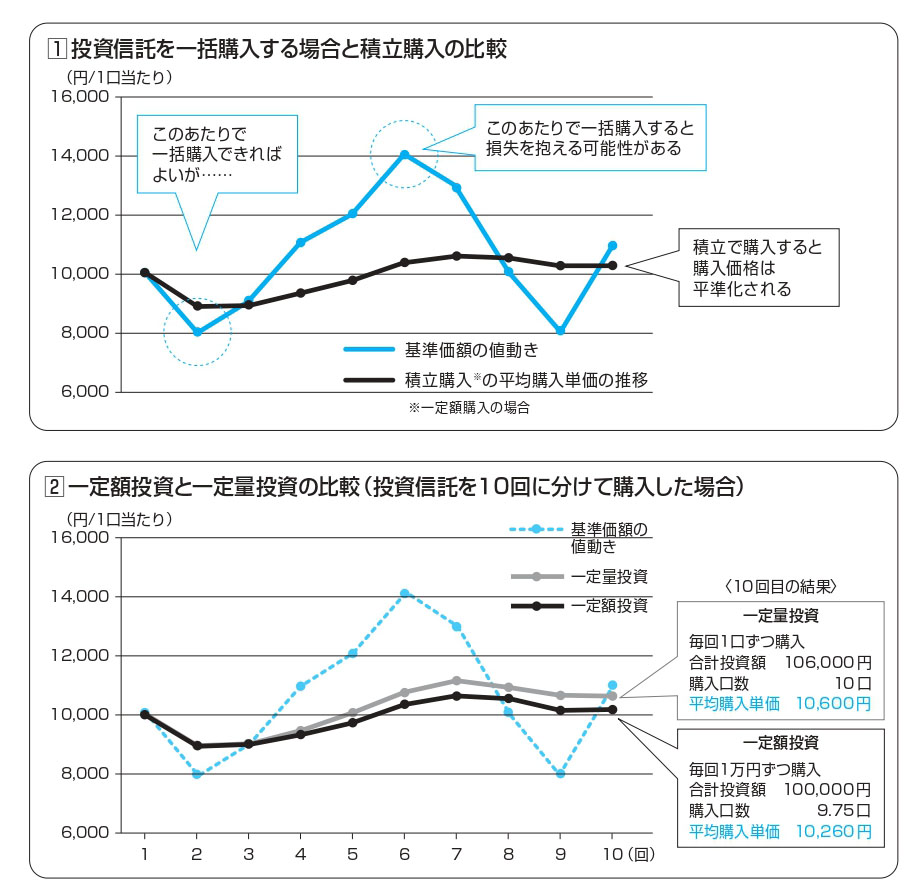

株式など値動きのある商品を一括で購入すると、タイミングによっては高値で買ってしまい大きな損を出すこともあり得ます。老後資金作りと考えると避けたい事態ですが、積立購入の場合、購入時期を自動的に分散して購入価格を平準化できることがあります(下図1)。

さらに、積立のメリットとして、「ドル・コスト平均法」の効果が得られることがあげられます。これは、株式や投資信託、金、プラチナなどの値動きのある商品を毎月1万円など一定額ずつ積立で買っていく方法です。同じ金額ずつ買うので、価格の高いときは少ししか買わず、価格が低いときにはたくさん買えることになるため、毎月1口など一定量ずつ買う場合に比べると、平均購入単価を低く抑えられる可能性があります(下図2)。値動きのない預貯金だけでなく、自分が取れるリスクの度合いに応じて、値動きのある商品での積立も検討してみるとよいでしょう。

(C)2019 NPO法人 日本FP協会

(C)2019 NPO法人 日本FP協会

※2018 年6月1日現在の法令・制度等に基づいて作成しています。

※本記事はNPO法人 日本FP協会発行のハンドブック「今からはじめるリタイアメントプランニング~50代から考えるセカンドライフ~」から転載したものです。ハンドブックに記載の書き込み表は、上記リンクよりダウンロードできます。

協力:NPO法人 日本FP協会 https://www.jafp.or.jp/