今のうちに足元を固め、できることを始めよう【アクション編】

リタイアまでに不足額をどのようにして準備するのか、50代のうちに始めておきたいことをチェックします。

収入を増やす

【方法1】妻も働いて収入を得る

家計を改善して貯蓄を増やすためには、まず「収入を増やす」のが有効です。実践可能な方法を検討しましょう。

たとえば、妻が専業主婦の場合、空いている時間を使ってパートタイムで働くことができれば大きな効果が生まれます。毎月5万円の収入でも、年間60万円になります。10年続ければ600万円、15年続ければ900万円です。それだけ家計の改善に役立つ可能性があるのです。

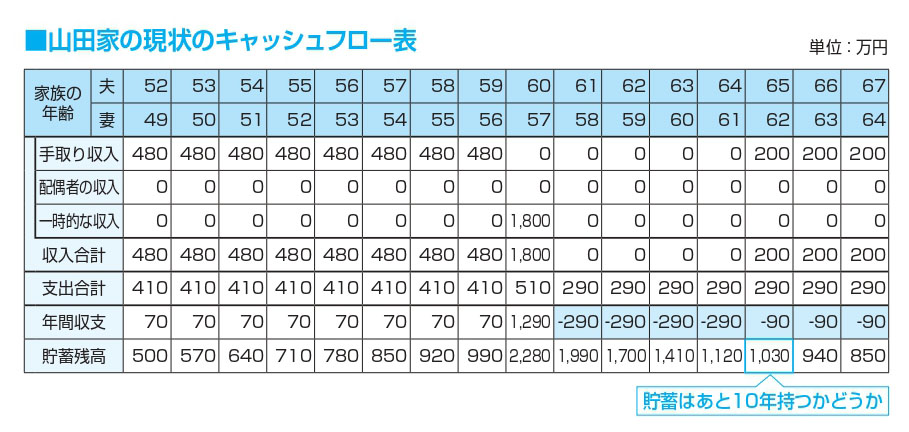

下図のキャッシュフロー予想の例は、下のような前提条件で、山田家の今後15年間の家計収支や貯蓄残高の推移を試算したものです。キャッシュフロー表とは、将来のライフイベントや収入、支出、貯蓄残高などを10年、20年などの期間にわたって予測し、一覧にしたもので、キャッシュフロー表の作成によって、先々の家計の状況をチェックすることができます。

(C)2019 NPO法人 日本FP協会

貯蓄残高500万円。60歳時の収入1,800万円は退職金、支出の100万円増加は子どもの結婚資金援助を予定。住宅ローンの返済(年120万円)は60歳時に終了。

※キャッシュフロー表は、本来、物価上昇や運用利回りを考慮して作成しますが、ここでは変化を理解しやすいよう変動率をゼロとしています。また、収支と貯蓄残高の推移をわかりやすくするため、支出の内訳は省略しています。

(C)2019 NPO法人 日本FP協会

現状のままだと年間収支は、60歳以降、年金が受給できるようになるまで大幅なマイナス続きとなり、貯蓄残高も一気に減っていきます。退職金が1,800万円出たとしても、60代前半のうちにその大半が生活費で消えてしまう計算です。60代後半以降も、現在の生活を維持しようとすると、貯蓄は確実に減っていくでしょう。

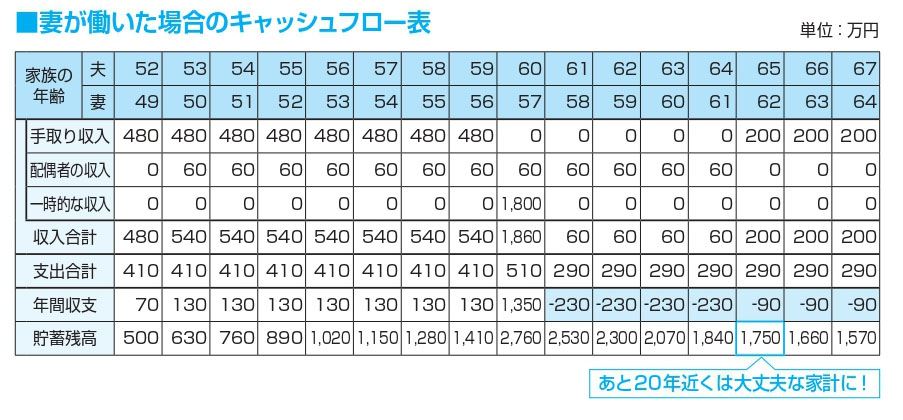

そこで、夫が年金を受け取るまで、妻が来年からパートで働きに出たとすると、どうなるでしょうか。毎月5万円のパート収入が得られるものとして試算したものが以下のキャッシュフロー表です。

(C)2019 NPO法人 日本FP協会

収入増が毎月5万円、年間60万円でも、夫65歳時点の貯蓄残高を比較してみると、手元に残る金額が多くなっていることがわかります。現状のままだと、約1,030万円だった貯蓄残高が約1,750万円にまで増える計算になります。65歳以降の年間収支のマイナスが90万~100万円程度と考えると、貯蓄が増えたことによって、支出を減らさなくてもあと20年近くは貯蓄残高をプラスで維持できる家計に変わります。

やはり、働けるのであれば働いたほうが家計にとってはメリットがあるといえるでしょう。

【方法2】60歳以降も働いて収入と年金を増やす

60歳以降も働き続けることができれば、さらに家計の改善を図ることができます。先ほどのケースで夫が60歳から65歳になるまで働き続けた場合を試算したのが以下のキャッシュフロー表です(60 代前半の収入を月20万円として試算)。

(C)2019 NPO法人 日本FP協会

(C)2019 NPO法人 日本FP協会

60歳以降も雇用延長などで働き続ける場合、60歳時点よりも収入は大幅に減ってしまうのが一般的ですが、それでも無収入でいるよりは、家計にとってプラスになるのは明白です。65歳時点の貯蓄残高で比較しても、大きく違っていることがわかるでしょう。

なお、60歳以降も会社勤めを続ける場合、厚生年金に加入し続けることによって、将来の年金額の増加が期待できます。60代前半に働いた場合は、その期間の分が65歳以降の老齢厚生年金額に反映されますし、65歳以降も働き続けた場合は、70歳以降の老齢厚生年金額に反映されるようになっています。

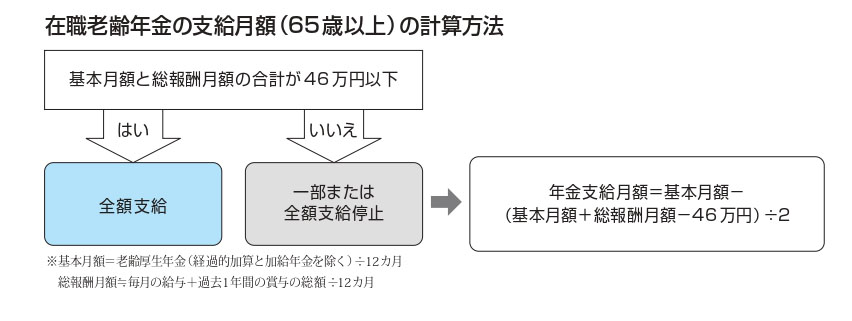

65歳以降も働く場合は、働いて得られる収入と、受け取れる年金額との関係で、老齢厚生年金の一部または全部がカットされる「在職老齢年金」制度が適用される可能性がありますが、老齢基礎年金は全額支給されますし、老齢厚生年金がカットされたとしても、70歳以降の年金額が増額されることになります。

(C)2019 NPO法人 日本FP協会

(C)2019 NPO法人 日本FP協会

知っておきたい妻の収入と夫の税金

●扶養控除の「103万円の壁」が2018 年から150 万円に

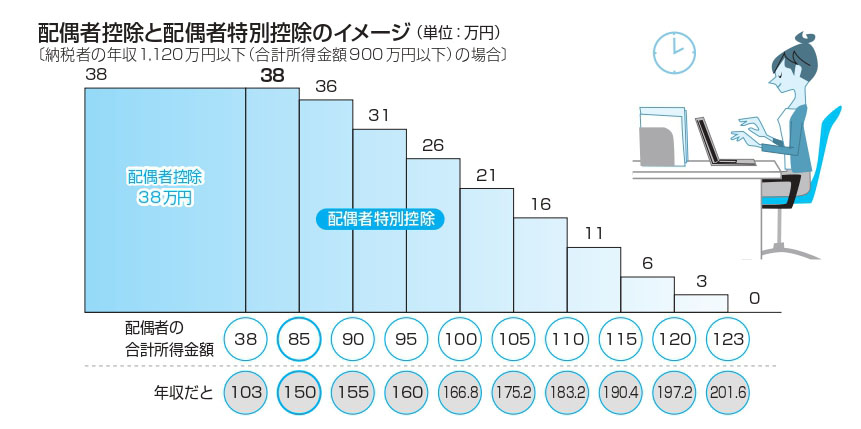

税金計算の際、2017年までは妻の年収が103万円以内であれば、夫は「配偶者控除」として所得税は38万円、住民税は33万円を所得から差し引くことができ、税金が安くなりました。また、103万円を超えても、妻の年収が141万円未満であれば、控除額は徐々に減少するものの、「配偶者特別控除」として夫が控除の適用を受けることができました。

しかし、この103万円を意識して就業調整をする、いわゆる「103万円の壁」が主婦などの就労を抑制する原因ともいわれてきました。そのため、2018年から「配偶者控除」と「配偶者特別控除」の内容が見直されました。

・「配偶者控除」「配偶者特別控除」ともに、夫の収入額に応じて段階的に控除額が減少し、夫の年収が1,220万円超(合計所得金額1,000万円超)の場合、適用されなくなりました。

・「配偶者特別控除」が拡大され、妻の年収が150万円以下であれば、夫は38万円の控除を受けることができるようになりました〔夫が年収1,120万円以下(合計所得金額900万円以下)の場合〕。

(C)2019 NPO法人 日本FP協会

●社会保険料の負担にも注意

家計に影響する壁は他にも存在します。妻のパート等による収入が年間130万円以上になると夫(会社員)の扶養から外れ、妻自身が社会保険料(健康保険料や厚生年金保険料など)を負担することになります。また、企業の従業員数等一定要件の下では社会保険加入の要件が年間106万円以上となる「106万円の壁」も存在します。妻の収入によっては、社会保険料の負担が発生することで、働いた方が手取りが少なくなる逆転現象が起きます。

社会保険料の負担は年単位の短期間で考えると世帯収入を減らしますが、老後まで見据えた長期で考えると将来の年金額が増えるなどメリットも大きくなります。目の前の手取り金額だけでなく、将来的なメリットや万が一のリスクに備える意味でも、可能であれば逆転現象が解消するよう年収160万~170万円以上働くことを検討してみるとよいでしょう。

※2018 年6月1日現在の法令・制度等に基づいて作成しています。

※本記事はNPO法人 日本FP協会発行のハンドブック「今からはじめるリタイアメントプランニング~50代から考えるセカンドライフ~」から転載したものです。ハンドブックに記載の書き込み表は、上記リンクよりダウンロードできます。

協力:NPO法人 日本FP協会 https://www.jafp.or.jp/