今のうちに足元を固め、できることを始めよう【アクション編】

リタイアまでに不足額をどのようにして準備するのか、50代のうちに始めておきたいことをチェックします。

資産を運用する

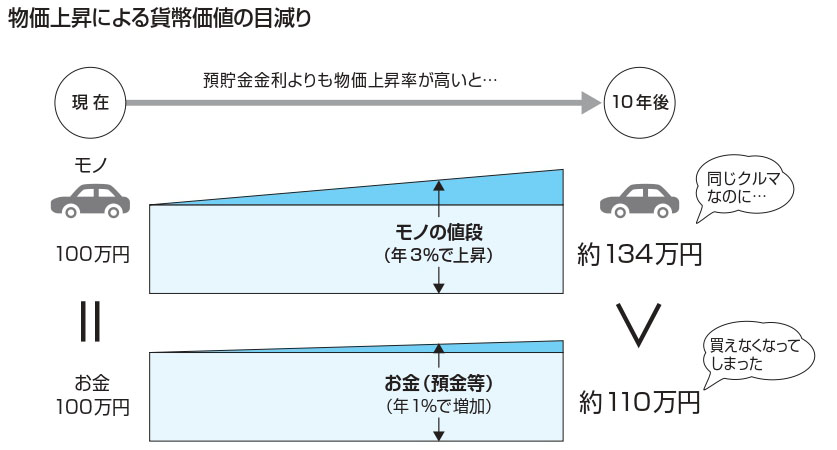

預貯金にもリスクがあることを知っておく

貯蓄計画を立てたら、これまでに用意した老後のための資金とこれからつくっていく資金を目減りさせず、トータルで増やしていくことも考えましょう。そのためには、お金の「実質的な価値」について知っておくことが大切です。

たとえば、デフレ(=デフレーション。物価が下がり、お金の価値が上がる)の時期には、現金や預貯金で資産を保有していてもさほど問題はありません。日本では長くデフレが続いたため、今でも資産のほとんどが預貯金だという人も多いでしょう。ところが、もし物価が上昇するインフレ(=インフレーション)が続くと、下図のように実質的にはお金が目減りする状態になってしまいます。毎年3%でモノの値段が上がり続けると、今100万円で買えるものが10年後には134万円となります。預金を1%で増やしたとしても追いつかない事態になるのです。

(C)2019 NPO法人 日本FP協会

(C)2019 NPO法人 日本FP協会

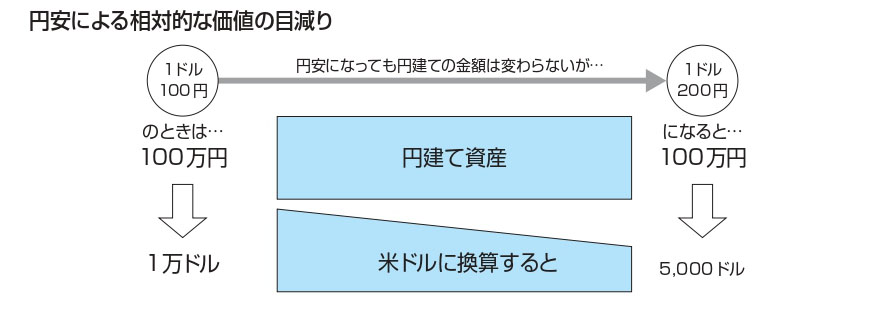

円安が進んだときのリスクもある

また、円建ての資産も、円安が進むと相対的に価値が目減りするリスクがあります。たとえば米ドルに対して円の価値が下がり、1ドル=100円だったものが1ドル=200円出さないと買えないことになると、どうなるでしょうか。日本は輸入に頼っている国ですから、原材料価格や製品価格が上昇し、インフレと同じ事態が起こると考えられます(次図参照)。

(C)2019 NPO法人 日本FP協会

このような状況も想定しながら、資産を預けたり投資したりすることが運用の基本です。すべての資金を株式や外貨にする必要はありませんが、状況に合わせて利用する商品や通貨を分散しておくことが、トータルでの資産の目減りを防ぐ一つの方法になります。

資金の目的と使用時期に合わせて運用する

運用のもう一つの基本は、目的に合った金融商品を利用することです。近いうちに使う資金を5年物の定期預金に預けてしまうと、使いたいときにすぐ引き出せないかもしれません。生活費や病気、けがなど、いざというときに使う資金は、必要なときに引き出せるようにしておくことが大事です。

また、2年後の海外旅行資金や5年後の車の買替え代金など、数年以内に使うことが決まっている資金はその時期まで減らさないような運用先を選びましょう。そして、予定の決まっていないお金は、インフレや円安のリスクも想定しながら収益性の見込める商品での運用を検討するとよいでしょう。

では、あらためて現在の手持ち資金を確認してみましょう。現在保有している資産の状態がどうなのか、預貯金ばかりに偏っていないか、逆にリスクを取りすぎていないか、以下の表に書き出して確認してみましょう。また同時に、それぞれの使用目的や時期も記入してください。

(C)2019 NPO法人 日本FP協会

安全性と収益性は表・裏の関係

一方、金融商品にも元本割れしない安全性の高いもの、いつでも引き出しできる流動性の高いもの、成長が見込める収益性の高いものなど、それぞれ特徴があります。上の表で書き出した商品と使用目的・時期などに不整合がないか確認しておきましょう。

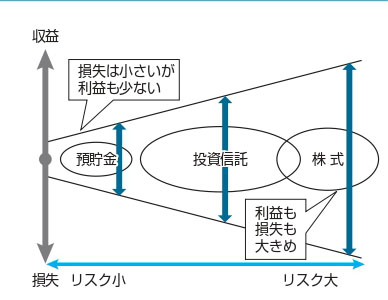

なお、金融商品の安全性と収益性とは表裏の関係にあるものです。安全性の高いものは収益性が低い傾向があり、収益性が高いものにはリスクがあります。両方のメリットのみを兼ね備えた商品は基本的に存在しないことは肝に銘じておきましょう。

(C)2019 NPO法人 日本FP協会

資産運用の「リスク」とは

リスク=損失と思われがちですが、運用の世界におけるリスクとは、値動きの振れ幅のことをいいます。この振れ幅が大きいほどリスクが高くなり、リスクの高い金融商品は、損失の危険性も高くなるのと同じだけ期待できる収益も高くなるのです。

(C)2019 NPO法人 日本FP協会

(C)2019 NPO法人 日本FP協会

長期運用のポイント

老後資金はかなり先に使う予定の資金ですから、一部はリスクをとってインフレや円安に備えながら収益性商品での運用が検討できます。ここではおもに株式・投資信託・外貨投資で老後資金づくりをするときに心がけたいポイントをあげておきます。

集中投資をしない

投資の格言に「卵は一つのカゴに盛るな」という言葉があります。1つのカゴに卵を盛ると、そのカゴを落としたら全部割れてしまいかねないということから、分散投資の重要性を教えたものです。1つの商品や銘柄にまとまった資金を集中投資すると、値下がりしたときの損失額も大きくなり、取り返しのつかないことになりかねません。

買う時期・売る時期も分散する

値動きのある商品を底値でまとめ買い、高値で売り抜けるのはプロでもなかなかできません。投資信託積立の仕組みを使うなどして買う時期を分散すると購入単価を平均化できます。また将来、資金を使うときも一度に売却せず、時期を分散して売却することも検討してみましょう。

さまざまな資産に分散しておく

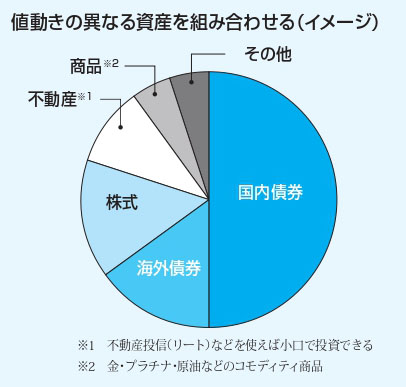

将来はインフレになる可能性もデフレになる可能性もあります。また、円安になるか円高になるか、確かなことは誰にもわかりません。デフレや円高になるなら円の預貯金などを持てばよいのですが、インフレに備えるなら株式や株式投資信託、不動産などが候補になります。円安に備えるなら外貨建ての商品などを保有しておく必要があるでしょう。

トータルで資金を減らさないようにするには、値動きの違うものに分散して投資することが重要です。

(C)2019 NPO法人 日本FP協会

(C)2019 NPO法人 日本FP協会

資産に占める株式の割合を高くしすぎない

値動きの異なる商品を組み合わせる際、株式の割合が多くなると資産全体の増減も激しくなります。守りながらの運用を心がけ、株式の割合を高めすぎないよう注意しましょう。

仕組みが理解できない商品は利用しない

仕組みが複雑な金融商品が増える一方で、「投資は自己責任」といわれる時代です。商品内容や仕組みが理解できないまま投資することは避けましょう。

※2018 年6月1日現在の法令・制度等に基づいて作成しています。

※本記事はNPO法人 日本FP協会発行のハンドブック「今からはじめるリタイアメントプランニング~50代から考えるセカンドライフ~」から転載したものです。ハンドブックに記載の書き込み表は、上記リンクよりダウンロードできます。

協力:NPO法人 日本FP協会 https://www.jafp.or.jp/