まずは現状の把握から

では、ライフプラン作成の手順に従って、少し手を動かしてみましょう。

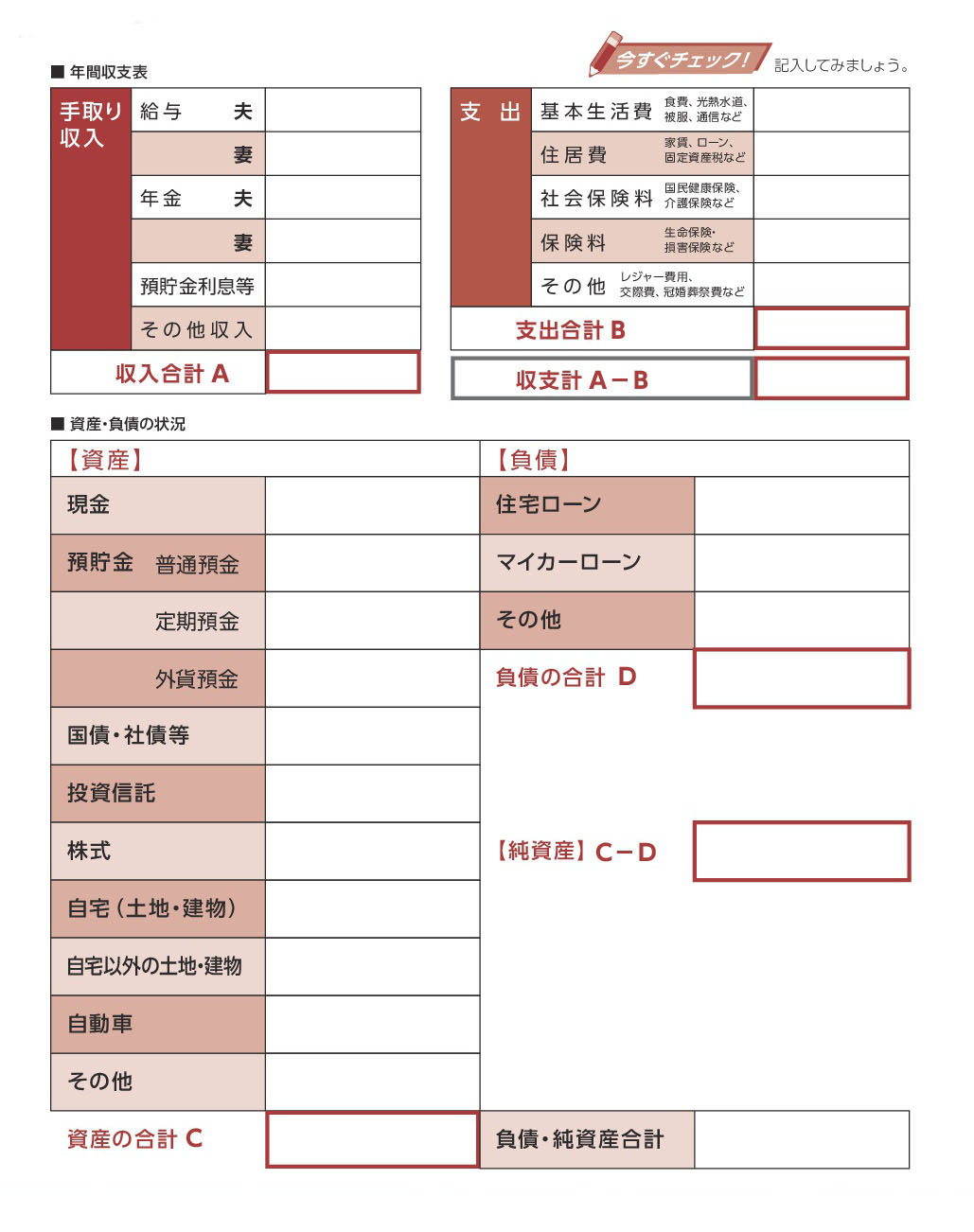

まずは、現状の把握からです。年間収支表を使って、1年間の収入と支出を振り返ってみましょう。 給与、年金とも、税金等が引かれた後の手取り収入を記入します。投資信託の分配金などがある人は、預貯金利息等に記入してください。民間の保険会社などで加入した個人年金をもらっている人や、子どもからの仕送りがある人はその他収入に書き込みます。支出のなかの社会保険料は、給与や年金から差し引かれるのではなく、別途納めているものがあれば記入します。収入から支出を引いてマイナスになれば、年間で貯蓄から取り崩している金額の目安が見えてくるかもしれません。

ちなみに、総務省が発表した高齢無職世帯(2人以上の世帯、2017年) の収入の月額平均は、20万9198円。そのほとんどが年金収入です。ここから健康保険や介護保険の保険料、税金などの負担分を差し引いた、18万958円が1カ月に自由に使えるお金になります。これに対し、支出の平均は23万5477円で、その差額は約5万4500円。これを年間で考えると約65万円は、貯蓄などを取り崩しながら生活しているようです。

年間のお金の流れと合わせて確認しておきたいのが、自分の資産の状況です。

こちらは、下にあるような表を使うと便利です。表の左側に家計の資産、右側に負債の内訳を記入します。

記入時のポイントは、その時点での価格で考えることです。たとえば自動車は購入時の価格ではなく、今売却したら、いくらで売れるかを考えます。

資産の内訳は、主に預貯金や株式、投資信託などの金融資産のほか、加入中の保険の解約返戻金も忘れずに記録します。解約返戻金の額は、保険証券に書いてある場合もありますが、わからなければ保険会社のコールセンターに問い合わせると教えてもらえます。

自宅などの不動産については、近所で同じような築年数や間取りの物件が売りに出ていれば、その価格を参考にすることもできますが、特に費用はかからないので、不動産業者に査定してもらえば、実態に近い金額がわかります。

このほか、貴金属、美術品、骨董品など高価なものがある場合は、今換金したらいくらになるかを調べて記入します。

負債に関しては、住宅ローンや車のローンなど返済中のローンの残高を記入します。

こうして求めた、資産の合計から負債の合計を引いて計算した金額が、自分の本当の意味での資産になります。これらを客観的に見ておけば、これからやりたいことを考えたときに、どこまでが現実的に可能なのかを判断するのに役立ちます。

資産と負債の状況は定期的に見直しを

預貯金などはイベントがあれば増減します。株式や投資信託の価格も日々変わりますし、保険の解約返戻金も契約からの年数で変化します。資産と負債の状況は、定期的に見直すのがおすすめです。毎年、誕生日や年初など、時期を決めて見直す習慣を持つと、忘れにくいでしょう。

(C)2018 NPO法人 日本FP協会

※本記事はNPO法人 日本FP協会発行のハンドブック「自分らしく暮らすために 60代から始めるマネー&ライフプラン」から転載したものです。

協力:NPO法人 日本FP協会 https://www.jafp.or.jp/