知っておきたい賢い支出の見直し方

リタイア後は、収入ダウンに合わせて、支出も上手にカットしたいものです。しかし、節約ばかりを意識し過ぎると生活を楽しむことができません。そこで、無理なく無駄なく続けられる家計管理の方法を紹介します。

メリハリあるお金の使い方をしていますか?

60代に入ると、たとえ仕事を続けていても、それまでに比べて収入が大幅にダウンしたという家庭がほとんどでしょう。にもかかわらず、支出が現役時代とほぼ同じなら、家計の赤字は避けられません。これまでの収入を基準にしたお金の使い方を、いきなり年金生活サイズに縮小するのは難しいとはいえ、なんとか無駄な出費は減らしたいものです。

では、効果的に節約するにはどうしたらよいのでしょうか?無理なく賢く節約する秘訣は、大きく3つあります。

1つ目のコツは、「使途不明金をなくすこと」です。後で振り返って、これは必要な買い物だったと思えるなら、有効なお金の使い方といえますが、何に使ったのかわからないけど、いつの間にか財布のなかのお金が減っていたのでは、意味ある出費とはいえません。

使途不明金の洗い出しには家計簿をつけるのが効果的です。とはいえ、その目的は家計簿を集計して1円単位までキッチリ合計を合わせることではありません。あくまでも普段何気なく使っているお金の使い方を振り返る機会を持つことに重きをおいてください。

家計簿をつけてみたら、どんな項目にお金をかけているのか、自分のお金の使い方が明らかになります。さらに、項目ごとに、本当に必要な買い物だったのかどうか冷静に考えてみましょう。出費に優先順位を付け、「お金の使い方にメリハリをつけること」が、2つ目のコツです。

3つ目は、「固定費の節約に知恵を絞ること」です。生活のなかでの節約というと、まずはこまめに電気を消したり、水の出しっぱなしをなくしたりする人が多いでしょう。スーパーのチラシを見比べて、10円でも安いお店に足を延ばすという人もいるのではないでしょうか?

しかし、こうした節約方法は、手間をかけたほどの効果がなかったり、日々努力し続けなければならず、実際にやってみると、思いのほかつらくて続かないかもしれません。夫婦で取り組めればよいのですが、相手の協力が得られない場合、電気のつけっぱなしが原因で気まずい思いをすることもあるでしょう。無理な節約は長続きしないばかりか、ストレスのもとにもなるのです。

一方で、保険料や住居費、習い事の月謝のように毎月決まった金額が出ていく、いわゆる固定費の見直しは、少々面倒ですが、一度取り組めばその効果がずっと続くという利点があります。

優先順位を付けて無駄を省く

(C)2018 NPO法人 日本FP協会

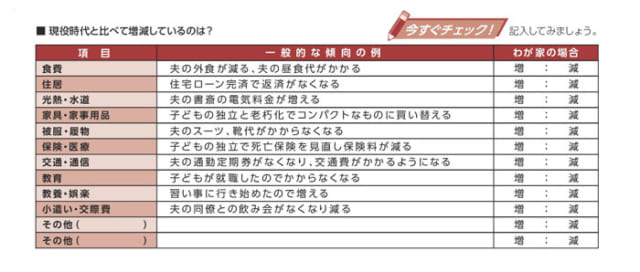

人の価値観がストレートに出るのが、お金の使い道です。夫婦といえども、ここは大事というツボは違うことが多いので、お金の使い方に優先順位を付けようと思っても、そう簡単にはいかないかもしれません。そこでおすすめなのが、生活の変化に注目する方法です。

退職したり、子どもが独立したりして、生活のリズムやサイズが変わったときは、お金の使い方も変わるときです。にもかかわらず、出ていくほうがあまり変わっていないようなら、そこに無駄な支出が潜んでいる可能性が大きいのです。そういう項目を見つけて、優先的に手を付けるよう心掛けると、比較的無理なく節約ができるはずです。

たとえば、子どもが結婚して別に住むようになれば、二人暮らしで食費は減るのが自然なのですが、今までと同じペースで食材を買って、気が付けば冷蔵庫のなかは賞味期限が切れたものばかり…なんてことになっていませんか?

夫が退職して、昼食を外で取る回数が減ったはずなのに、お小遣いはそのままになっているかもしれません。

反対に、夫婦二人で家にいることが多くなって、冷暖房をよく使うようになれば、光熱費が多少増える場合もあるでしょう。夫の通勤定期券がなくなり、ちょっとした買い物などの外出にも、交通費がかかるようになるかもしれません。

上の表を使い、現役時代と比較してリタイア後には減るべき支出、増えてもしかたのない支出を洗い出してみましょう。自分たちの生活の変化を客観的にとらえて、節約しやすい項目とそうでない項目の優先順位が付けられるようになると、お金の使い方にメリハリが出てくるはずです。

固定費を削減して家計をスリムに

(C)2018 NPO法人 日本FP協会

さきほども紹介したように、食費や光熱費の見直しと違い、固定費は、一度見直せばその効果があとあとまで続くので、家計の節約にとても効果的です。

また、固定費のなかには、まとめ払いすることで割引がきく費用があります。たとえば、生命保険料やNHKの受信料は1年分を、火災保険料は数年分を一括で支払うことができます。

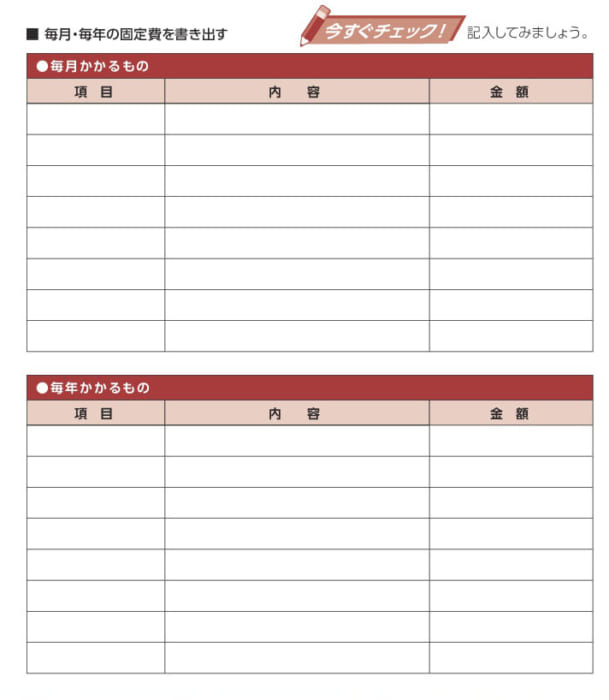

上に代表的な固定費を挙げました。こちらを参考に、下の表に、わが家の場合はどんな固定費が、いくらかかっているかをリストアップしてみましょう。それぞれの固定費は、次のような見直しのポイントがあります。

◆住居費

住宅ローンを返済中の人なら、手元資金から繰り上げ返済を検討するのもよいでしょう。残りの返済期間を短縮する方法と、月々の返済額を少なくする方法がありますが、どのくらい繰り上げればどの程度の効果があるか、インターネットを使って自分で試算できますし、金融機関でも相談にのってもらえます。

賃貸暮らしの人なら、家賃の安いところに引っ越す方法もあります。退職後は通勤を考えなくてよいので、駅から距離が離れても問題ない場合もあり、子どもの独立で夫婦二人になれば、部屋数が少なくても大丈夫だと思えば、その分家賃を抑えられる可能性は高くなります。

◆生命保険料

一般的に、子どもが独立したら、現役時代のような大型の死亡保障は不要です。保険をコンパクトなサイズに見直せば、保険料負担も少なくなります。

◆自動車保険料

自動車保険料を見直すなら、ネット型通販の商品を利用する方法もあります。年間の走行距離、ドライバーの年齢、使用目的など、細かな条件を設定して保険料を導き出すリスク細分化型が主流なので、退職して仕事で車を使わなくなったり、子どもが独立して夫婦しか乗らないなら、条件の変更で保険料が安くなるかもしれません。インターネットで見積りが取れるので、どの程度変わるか、試算してみるとよいでしょう。

◆携帯電話の料金

携帯電話のなかには毎月固定的にかかる費用が含まれています。料金プランやサービス内容の変更で、この固定部分の費用を抑えられる場合があります。また、退職して電話を使う頻度が変わったのに、料金プランは以前のままだと、現状に合っていない可能性もあります。携帯電話の料金体系は複雑で、自分ではわかりにくいので、携帯電話ショップで料金を抑える方法を相談してみましょう。

◆有料多チャンネル放送視聴料

有料の多チャンネルサービスを契約中の人は、本当にそのサービスを使って番組を見ているかを振り返ってください。ただ漠然と複数のサービスを契約しているかもしれませんし、意外に忙しくて、思ったほどテレビを見る時間がない人もいるのではないでしょうか。

◆月謝

リタイア後の仲間づくりや生きがいにつながればよいのですが、入会したものの通っていない習い事はないでしょうか。よくあるのが、健康のためにとスポーツクラブに申し込んだのに、通うのがおっくうで、結局は数回行っただけ、というパターンです。入会はいつでもできるので、現在通っていないなら、一度退会してみることをおすすめします。

◆リゾートクラブの年会費

子どもが小さい頃はよく利用したものの、今は持っているだけのリゾートクラブの会員権はありませんか。購入時より大幅に値下がりして、売るに売れないかもしれませんが、持っているだけでも年会費はかかります。思い切って手放してしまうのも方法です。

◆その他

不定期ですが、初盆や一周忌、三回忌など、法要の費用もそれなりの負担感があります。お返しの準備が必要な場合は、インターネットショップの活用はいかがでしょう。のし紙やあいさつ状の手配も含め、有名メーカーの商品が、店舗で買うより安く手に入ります。

やっぱりデパートのほうが安心という人なら、デパート積立などを利用して計画的に資金を準備すれば、コストを安く抑えられます。

(C)2018 NPO法人 日本FP協会

※本記事はNPO法人 日本FP協会発行のハンドブック「自分らしく暮らすために 60代から始めるマネー&ライフプラン」から転載したものです。

協力:NPO法人 日本FP協会 https://www.jafp.or.jp/