皆さんは、もし今1,000万円というまとまった資金が手元にあったら、どのような資産運用をしますか? 使ってしまうのも資産運用の一つですし、現金のまま置いておくのも資産運用です。

そして、投資をして収益を得るのも資産運用になります。投資による収益は「インカムゲイン」と「キャピタルゲイン」の大きく二つに分けられます。「インカムゲイン」目的の資産運用とは、例えば、年2回決まった利息を受け取れる定期預金や国債のように、定期的な「現金収入(インカム)」を期待する投資のことを言います。毎月の家賃収入を受け取るワンルームマンション投資などもこれに該当します。

それに対して「キャピタルゲイン」目的の資産運用とは、「投資元本(キャピタル)自体の値上がり益」を期待する投資のことを言います。株式や投資信託などの有価証券取引や金や原油などの商品取引、米ドルなどの為替取引、また不動産売買取引などが挙げられます。 それでは、日本人の新しい働き方、新しい生き方をサポートしている、SMILELIFE projectのファイナンシャルプランナー・藤原未来が解説しますので、見ていきましょう。

目次

資産運用1000万の場合、どういうことができるのか?

元本保証の資産運用方法

まとめ

資産運用1000万の場合、どういうことができるのか?

1,000万円の資産運用においては、どんなことが可能でしょうか。

「インカムゲイン」目的の投資の場合、まず思いつくのは「定期預金」ですが、超低金利の今、預金利率は一般に0.002%ですので、1,000万円預けても1年間でたったの200円しか利息は付きません。おまけに利息には約20%の所得税住民税がかかりますので、手取りの利息収入は160円程度になるわけです。

次に思いつくのは「国債」ですが、こちらの利率は現在3年固定金利の個人向け国債で0.05%ですので、1,000万円に対して5,000円、税引後約4,000円の手取り額になります。定期預金の利息と比べると、少し良いですね。「ワンルームマンション投資」も「家賃収入」が、インカムゲインになります。

例えば、1,000万円の物件を購入して月々6万円の家賃収入を得ることにより、年間で72万円の収入で利回りは7.2%になります。定期預金や国債と比較すると、格段に利回りが良くなりますが、管理費や税金などの諸費用を引いた「実質利回り」で判断することが必要です。もし管理費等が月々2万円かかり、税金が20%かかる場合は、年間72万円の家賃収入から24万円の管理費等を引いて48万円になり、さらに税金20%を引くと結果的には38.4万円の手取りであり、「実質利回り」は3.84%になるわけです。

さて、一方の「キャピタルゲイン」目的の資産運用では、株式や投資信託などの有価証券を活用した投資が一般的です。「キャピタルゲイン」目的の資産運用は、投資元本の値上がり益を期待する投資になります。例えば、1000万円を「5%」の利回りで「15年」運用した場合には、結果は、<図表1>のように、2,079万円と投資元本1,000万円が2倍に増えます。ただし、15年の間に毎年コンスタントに5%ずつ増えていくのではなく、1,000万円の元本が上がったり下がったりを繰り返しながら、最終的に2倍の2,000万円を超えるような結果を得るというイメージです。

<図表1>

元本保証の資産運用方法

元本割れが絶対に許されず「安全性」を最優先にする場合には、「元本保証」の資産運用を選択することになります。「元本保証」の商品で代表的なものは銀行預金です。他には国債などの債券も、決められた満期が来るまで保有し続けることにより投資した元本は戻ってくるので、「元本保証」になります。

もし途中で解約する場合には、元本割れすることもあるので、十分に気をつける必要があります。これら「元本保証」の投資商品は、「安全性」にはすぐれていますが、利回りが抑えられますので「収益性」は望めない資産運用になります。

1000万円のポートフォリオ

ここで先ほどのワンルームマンション投資に戻ります「家賃収入」はインカムゲインの一つだと言いましたが、将来その物件を売却する時に購入した金額と同じ1,000万円で売れるわけではないので、実はここにも「キャピタルゲイン」もしくは、「キャピタルロス」が生じる可能性があるということを忘れてはいけません。ですので、ワンルームマンション投資は「インカムゲイン」と「キャピタルゲイン(またはロス)」との抱き合わせで考える必要がある、ということになります。この抱き合わせの結果のことを、「トータルリターン」を呼びます。

この「トータルリターン」をもとに投資の利回りを計算して、投資の結果を評価するべきだということです。ワンルームマンション投資はその物件自体の特性に左右されてしまうので、複数の物件を保有してしっかりとリスクの分散をするためには、1,000万円という資金の範囲では限界があります。

その観点から、資金1,000万円で安定した「トータルリターン」を確保するためには、投資信託をバランス良く組み合わせた「分散ポートフォリオ」を作って資産運用する方法が無難であるといえます。これは「キャピタルゲイン」目的の資産運用となりますが、具体的には「株式」や「債券」などに投資する投資信託を組み合わせることになります。

「キャピタルゲイン」目的の資産運用では、その値動きに気をつけなければいけません。値動きのことを「リスク」と言いますが、短期的には投資信託の基準価格が上がったり下がったり変動を繰り返すので、時には1,000万円の元本自体が「元本割れ」を起こして、「キャピタルロス(損失)」が生じる可能性があることを良く理解しておく必要があります。そのうえで期待する利回りを設定して、最低10年以上の長期での投資を考えるようにしましょう。

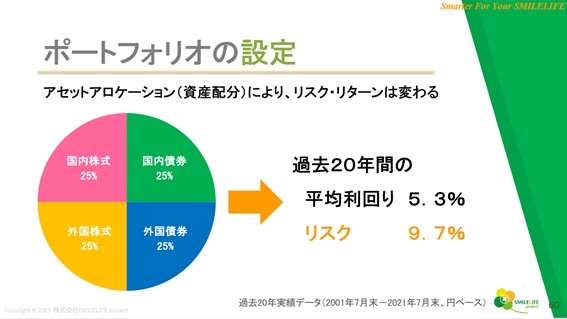

上で例に挙げた1,000万円を「5%」の利回りで「15年」運用して、2,079万円と投資元本を2倍に育てるには、<図表2>のように、シンプルに国内外の株式と債券に25%ずつ分散するポートフォリオによって再現できます。このポートフォリオの「平均利回り」は5.3%で、「リスク」は9.7%の組み合わせになります。

<図表2>

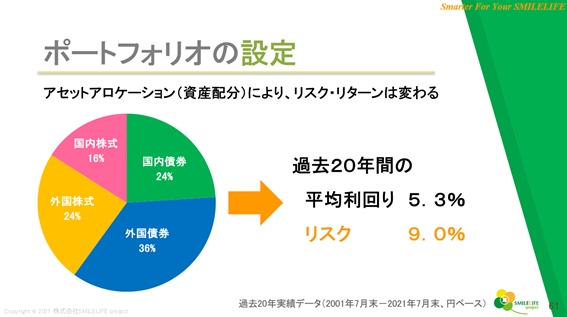

これに対して、<図表3>のように、「株式」よりも「債券」の比重を高めることによって、「平均利回り」は同じく5.3%のままで、「リスク」を9.0%に減らすことができます。これによって投資期間中の値動きを抑えることができるので、<図表2>より安心感がある投資になります。このように資産配分の組み合わせを変えることによって、「理想のポートフォリオ」を作ることができるのです。

<図表3>

まとめ

資金1,000万円の資産運用について一緒に考えてきましたが、いかがだったでしょうか。まとまった資金を運用する場合、その資金を将来の何の目的のためにいくら必要なのかを明確にすることが先決です。それを決めることによって、投資期間と必要な利回りが設定でき、それに合わせた「理想のポートフォリオ」を検討することができます。そのためにも、まずはご自身の将来のライフプランを作ることをお勧めします。保険や金融商品を販売しない中立的なファイナンシャルプランナーは、相談者の立場に立って最適な資産運用を考えてくれます。

●構成・編集/京都メディアライン(HP:https://kyotomedialine.com FB:https://www.facebook.com/kyotomedialine/)

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

株式会社SMILELIFE project(https://www.smilelife-project.com)