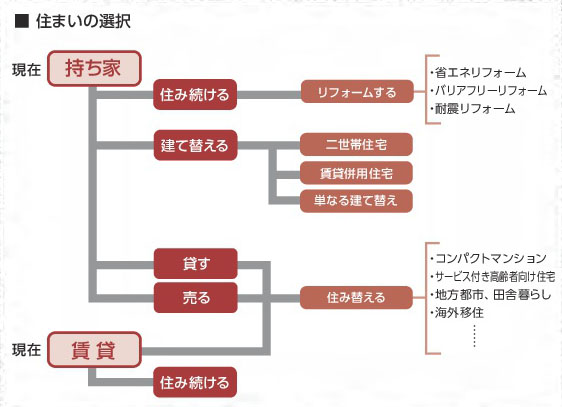

ひとくちに老後の住まいといっても、その選択肢は様々です。どこに誰と住むかによって、これからかかるお金も大きく変わります。住まいの問題は一人では決めにくいことなので、日頃から夫婦や家族でよく話しておくとよいでしょう。

誰と住むか、どこに住むか

老後の住まいの選択は多岐にわたります。退職前後にすでに住み替えた人も、これから検討する人もいるでしょう。

現役時代は転勤が続き、ずっと賃貸で暮らしてきた人が、郷里に住宅を購入したり、子どもたちが巣立った後に、広くなった家を売って、コンパクトマンションに住み替える、または体調面の衰えに備えて、元気なうちにサービス付き高齢者向け住宅に入居したり、二世帯住宅を建てて、子ども世帯と同居を始める人もいるでしょう。田舎暮らしや、海外移住もありえます。

このように多くの選択肢がある老後の住まいですが、いずれのプランを選ぶにしても、ついて回るのはお金の問題です。

新居の購入資金や建て替えの費用、施設の入居一時金などの支出ともなると、まとまったお金が出ていくことになりますし、今の住まいに住み続けるとしても、リフォーム費用がかかります。逆に、住み替えて元の家が空き家になれば、人に貸して家賃収入を得ることも、売ることもできます。

また、新しい生活を始めるとなると、それなりに気力も体力も使います。高齢になるほど、やりたいことがあっても、行動に移せなくなるかもしれません。これからどこに誰と住むかは、老後の生活やお金の出入りに大きく影響するので早めに考える必要があります。

(C)2018 NPO法人 日本FP協会

(C)2018 NPO法人 日本FP協会

住み続けるならリフォームを考えておく

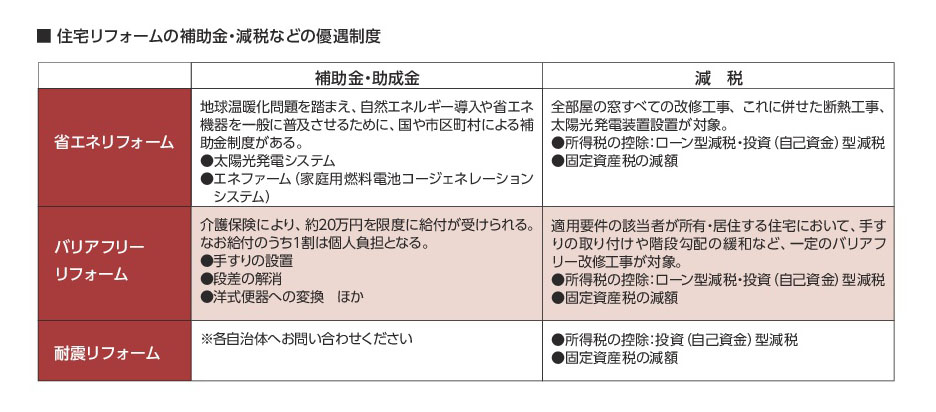

今の家に住み続けるなら、考えておくべきなのがリフォームです。リフォームには、老朽化による家のメンテナンスのほかにも、住みやすくなるような間取りの変更や、環境に配慮した設備の増改築、耐震性の強化など、様々な目的があります。

なかでもこれから考えておきたいのが、バリアフリーリフォームでしょう。高齢になると、介護が必要とまではいかなくても、足腰が衰えて、若い頃は苦にならなかったちょっとした段差につまずいたり、階段の上り下りを負担に感じたりするようになります。そうなったときに備えて、浴室などに手すりを設置したり、廊下と部屋の段差を解消しておけば、長年住み慣れた家で、安全、快適に暮らせるはずです。また廊下や出入り口の幅を広くしたり、家庭用エレべーターを設置したりする工事を行えば、万が一、車いすが必要になった場合にも安心です。

バリアフリーに関するリフォームの予算は、手すりなどの取り付けで10万円前後、浴室の改修で100万~150万円が目安です。ただし、全面的な改装など大がかりなものになると、1000万円を超えることもあります。

手持ちのお金では足りなかったり、大きく貯蓄を取り崩したくない場合は、リフォームのためのローンを利用することができます。

60歳以上なら住宅金融支援機構から、高齢者向け返済特例制度を利用した融資が受けられます。これを使えば、月々は利息のみを返済し、元金は死亡時に、土地や建物を処分するなどして一括返済できるため、月々の返済負担を大幅に軽減できます。

このほか、介護認定を受けた人がリフォームを行った場合、公的な介護保険から補助金が受け取れる制度もあります。補助額は各工事20万円を上限に、8~9割が保険から支払われるため、自己負担は1~2割でよいことになっています。

対象となる改修工事の内容は自治体によって異なりますし、独自の助成制度を設けている場合もありますので、詳しくは市区町村に問い合わせてみるとよいでしょう。

(C)2018 NPO法人 日本FP協会

自宅を建て替えるときの注意点

まず、自宅の建て替えを考えている人が共通して注意したいのが、容積率・建ぺい率の問題です。過去に容積率や建ぺい率の基準が変更されたため、古い建物を壊して新しく建て替えるとき、元の大きさと同じものが建築できないことがあります。容積率・建ぺい率は、土地によって異なるので、建て替え前には、市区町村に必ず確認してください。

●夫婦二人の家に建て替え

たとえば、建て替え後の家に二人で暮らすなら、夫婦それぞれ独立した部屋を造るのもよいでしょう。子どもの独立後に空いたスペースを使って、その分リビングを広くしたり、それぞれの部屋でお互いが気兼ねなく趣味を楽しめるようにしておくと、快適に過ごしやすくなります。

●二世帯住宅に建て替え

二世帯住宅は、親世帯には、子どもがそばにいる安心感が得られ、子世帯には、子育てを助けてもらえるメリットがあります。お金の面に関しても、親子でローンを引き継ぐ親子リレーローンが使えたり、親子それぞれがローンを借りるペアローンが使えたりと、多彩な返済プランが利用しやすくなります。

ただし、親の土地に子どもが建物を建てた場合、相続時に土地の所有権をめぐってきょうだいでトラブルになることもあります。後でもめないようにするためには、遺言を準備したり、預金や保険金など、土地以外の相続財産を準備したりするなどの対策が必要です。

二世帯住宅は建物が大きくなりがちなので、その分メンテナンス費用もかさみます。購入後に発生する費用を誰が負担するかは、あらかじめ決めておくほうがよいでしょう。

残念ながら、生活が始まってみると意見が食い違い、どちらかが出て行ってしまう話もあります。親子で協力してローンを返すつもりが、大きく返済計画が狂ってしまうことになりかねません。気持ちの面での破綻が、お金の破綻に発展する可能性もあるのが、二世帯住宅の注意点です。

また、子どものスペースと親のスペースを完全分離型にするのか、内部で行き来できる構造にするのかによって、登記の方法が変わります。完全分離型で区分登記すると、親子で住宅ローン控除が使えるなど購入時にはメリットがあるのですが、相続が発生した場合、所定の要件を満たしていないと相続税の評価の優遇が使えなくなることがあり、その結果、相続税の負担が大きくなる可能性があります。建てるときには、税理士など専門家によく確認するとよいでしょう。

●賃貸併用住宅に建て替え

自宅の一部に賃貸用の部屋を造り家賃を得る、賃貸併用住宅という選択肢もあります。家賃収入が年金代わりになるとともに、物件の管理が生きがいにもなると、注目されています。

賃貸併用住宅を建てるなら、その前に税金や補修のための費用、金利の変動などをしっかり見込み、十分に収支の試算を行いましょう。空室が長引けば、家計の足しになると思って始めた不動産投資が、重荷になってしまいます。需要については、付近の家賃相場や空室状況などを十分リサーチしたうえで、慎重に検討することが大事です。また、いずれ子どもたちに遺すつもりなら、相続が起きたときのことも含めてプランを立てておくと安心でしよう。

住み替え選びのポイント

リタイア後に住み替えを検討する人に人気なのが、駅近など立地がよく、適度な広さのコンパクトマンションです。段差がないなど設備にも注目して選んでおくと、より暮らしやすいでしょう。

賃貸を検討する人なら、サービス付き高齢者向け住宅を借りるのもーつの方法です。施設によっては、食事や入浴、掃除など生活のサポートが受けられるほか、部屋には緊急ボタンが付いているなど、高齢者が暮らしやすいよう設計されているので、もしもの時に安心です。何より、高齢者専用の住居なので、高齢を理由に部屋が借りにくいという問題もありません。

地方都市・田舎暮らしを考えている人なら、Uターン、Iターン希望者を積極的に募っている自治体をあたってみましょう。こうした自治体には、住宅の取得費用を支援するなど、住み替えのための援助体制を設けていることが多いのです。日頃から、ウェブサイトをまめにチェックするなどして、情報収集しておきましよう。

なお、地方での生活は、基本的な生活コストは下がるかもしれませんが、地方が基点になることで、旅行などの移動費用はかさむこともありそうです。

海外へ移住したいという人なら、その国が指定するビザなどを取得しなければなりません。取得には、現地の銀行に預金が一定以上あることなどの条件があるのですが、こうした条件を確認して着々と準備を進める前に、まずはお試し感覚で数力月滞在してみることをおすすめします。以前暮らしたことのある街ならいざ知らず、住んでみると思ったのとイメージが違う場合もあるので、いきなり住み替えるのではなく、お試し期間を設けて住み心地を確かめましょう。

住み替えは、長年連れ添った夫婦でも、意見が分かれることが多いものです。お互いが思うこれからの生活イメージは、できるだけ早いうちから伝えあっておくとよいでしょう。

自宅を活用した老後資金作り

■リバースモーゲージ

自宅を活用して、老後の生活費を生み出す方法として注目されているのが「リバースモーゲージ」のしくみです。これは、自宅を担保にして、金融機関から年金や一時金を受け取るもので、返済は、借り手が亡くなったときに、自宅を売却するなどして清算します。

亡くなるまで住み続けることができるので、年金や預貯金が少なく、財産といえばマイホームがほとんど、という人にとっては心強い制度です。

利用するためには、住まいのある地域や、住宅の構造、申し込む人の年齢など、細かな条件がありますし、いくらまで借りられるかについても査定が必要になります。気になる人は、一度取り扱いのある金融機関に聞いてみるとよいでしょう。

■マイホーム借上げ制度

移住・住みかえ支援機構(JTI)の「マイホーム借上げ制度」は、JTIが住まなくなった家をいったん借り上げ、新たに借り手を探してくれる制度です。問にJTーが入るので、直接賃借人とのやり取りがなく、家賃の未払いなどのトラブルを心配しなくてよい気楽さや、安定した賃料収入が最長で一生涯得られるのが魅力です。

JTIを通じて貸す最大のメリットは、最初の申込者が見つかった後は、以降、借り手が見つからなくても、最低賃料を保証してくれることでしよう。3年ごとの更新契約なので、住み替えが上手くいかなくて、再び自宅に戻りたいというときにも、契約終了後には自宅に戻ることができますし、亡くなった後は、子どもに物件を遺すこともできます。

※本記事はNPO法人 日本FP協会発行のハンドブック「自分らしく暮らすために 60代から始めるマネー&ライフプラン」から転載したものです。

協力:NPO法人 日本FP協会 https://www.jafp.or.jp/