長年勤めた会社を定年退職して受け取る退職金は、その後のリタイアメント生活を楽しむうえでとても大切な生活財源になります。そのような退職金にも税金はかかるのでしょうか? 税金がかかるとしたら、どれくらいの金額を想定しておけばよいのか気になるところだと思います。退職金と税金について今一度おさらいしておきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

退職金に所得税はかかるのか?

退職金の所得税の計算の仕方は?

退職金の所得税の注意点

まとめ

退職金に所得税はかかるのか?

そもそも退職金は長年の勤務による会社への貢献に対して、感謝や慰労の意味合いをこめて支払われるのが一般的です。そこで、多くの会社は従業員のために将来の退職金の支払いに備えてコツコツと積立てをしています。一方、従業員にとって退職金は老後の生活を支える財源としてとても重要な資金です。

そのような性質の資金であっても所得とみなされ税金の対象になることに変わりはありません。ただし、通常の所得と同様に税金計算してしまうと税額も多額になってしまい、その後の生活に大きく影響してしまうので、給与所得とは異なる計算にして比較的に軽い税金になるように配慮されています。

退職金の所得税の計算の仕方は?

退職金にかかる「所得税」の計算は以下の通りです。

退職金は、「給与所得」や「事業所得」など10種類の所得のうちの「退職所得」に該当し、原則として他の所得とは分離して計算されます(分離課税)。退職金にかかる所得税の計算に用いる「退職所得控除」の金額は、勤続年数によって変わり、基本的に勤続年数が長くなるほど控除額が大きくなる仕組みです。

「退職所得金額」は、原則として次のように計算します。

退職所得金額=(収入金額- 退職所得控除額)× 1 / 2

「退職所得控除額」は、次のように計算します。

ア) 勤続年数が20年以下の場合

40万円 × 勤続年数 (80万円に満たない場合には、80万円)

イ) 勤続年数が20年超の場合

800万円 + 70万円 × (勤続年数-20年)

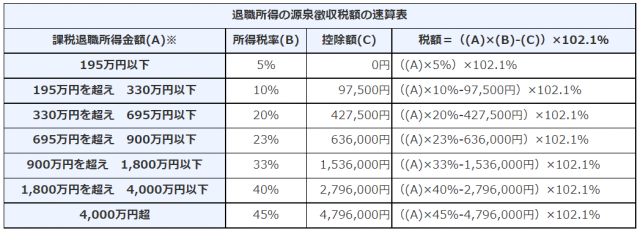

この「退職所得金額」に所定の所得税率を乗じ、控除額を差し引いて算出された金額が所得税です。ここで用いる所得税率および控除額は、以下のように退職所得金額ごとに定められています。

[令和3年4月1日現在法令等]

退職金の所得税の注意点

退職金の「所得税」の計算は以上のようになりますが、注目すべき2つのポイントについてみておきましょう。

1つめは、「税金がかからない場合がある」

2つめは、「確定申告すると税金の一部が還付される場合がある」

というポイントです。

(1)税金がかからない場合がある

所得税は「退職所得金額」を計算した結果がゼロまたはマイナスとなる場合は、所定の税率をかける対象となる金額が存在しませんので、税金がかかりません。

それでは「退職所得金額」がゼロとなるのは、どのようなケースなのでしょうか。「退職所得金額」は、先ほど確認しました通り、次のように計算します。

退職所得金額=(収入金額- 退職所得控除額)× 1 / 2

この計算式によると、収入金額=受け取った退職金が「退職所得控除額」と同額もしくは小さい場合には「退職所得金額」がゼロまたはマイナスになります。

例えば、次の参考ケースのような場合には退職所得金額はゼロになり、退職金に所得税はかかりません。

(参考ケース1)勤続年数が10年4か月の人の場合

勤続年数は11年になります。(端数の4か月は1年に切上げ)

「退職所得控除額」=40万円×(勤続年数)=40万円×11年=440万円

となりますので、退職金が440万円以下であれば所得税はかかりません。

(参考ケース2)勤続年数が24年7か月の人の場合

勤続年数は25年になります。(端数の7か月は1年に切上げ)

「退職所得控除額」=800万円+70万円×(勤続年数-20年)

=800万円+350万円=1,150万円

となりますので、退職金が1,150万円以下であれば所得税、住民税ともにかかりません。

(2)確定申告すると税金の一部が還付される場合がある

退職金の所得税および復興特別所得税は「源泉徴収」で行うため、原則として確定申告する必要はありません。

ただし、そのためには退職金の支払いを受けるときまでに、「退職所得の受給に関する申告書(退職所得申告書)」を会社に提出することが必要です。

「退職所得の受給に関する申告書」とは、退職所得控除の適用を受けるために必要な書類で、退職金の支給日や勤続期間など、所定の項目を記載します。この申告書を提出しない場合は、退職手当等の金額につき、一律20.42%の税率で所得税および復興特別所得税が源泉徴収されてしまいます。この場合には確定申告をすることで、納めすぎた税金が還付される可能性があります。

なお、「退職所得の受給に関する申告書」を提出している場合でも、確定申告をしたほうが良い場合もあります。

例えば、退職日が年の途中で年末調整を受けていない場合は、通常、毎月の給与から源泉徴収される税金は多めに引かれており、年末調整で差額が戻る可能性があります。特に、退職年の給与が退職前年よりも少ない場合は多めに引かれている可能性があるため、確定申告してその分を取り戻すことができます。

また、退職後に支払う健康保険の任意継続保険料や国民健康保険料・介護保険料は確定申告において「社会保険料控除」の適用を受けることが可能です。民間の生命保険料、地震保険料などを払っている場合にも、要件を満たしていれば「生命保険料控除」や「地震保険料控除」が適用されます。

他にも、医療費控除やセルフメディケーション税制の適用を受けられるケースなどもあるため、このような場合には、還付金を受けるために確定申告を行うのが良いでしょう。

まとめ

退職金にかかる所得税について理解いただけましたでしょうか。将来受け取る退職金の予想額から所得税を計算して「手取りの退職金額」を把握しておくと安心ですね。「手取りの退職金額」と「公的年金の予想額」をもとにリタイアした後のライフプランを作ってみることをおすすめします。長生き社会において老後の生活を前もって自分で準備しておくことが重要だと思いませんか?

生命保険や金融商品などを販売しない、中立的なファイナンシャルプランナーは相談者の立場に立って最適なリタイアメントプラン作りをお手伝いします。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)