将来の資金作りのために、毎月の収入の中からコツコツと積み立てたり、ボーナスのうち少しお金を預貯金にまわしたりすることはとても大切なことです。しかし、最近の超低金利の世の中においては預金に置いておいてもほとんど利息はつきません。

お金を効率的に増やすためには資産運用は重要な選択肢です。老後の生活費や予測できない出費に備えるため、無理のない範囲で少しずつ資産運用を始める人が増えていますが、資産運用をまだ始めていない人にとっては「難しそう」「よく分からないから怖い」と感じる方がまだまだ多いのかもしれません。

そもそも「資産運用」とは何か?

初心者が安心して取り組むためのポイントは何か?

本記事では、初心者がつまずきやすいポイントに配慮しつつ、わかりやすく資産運用の基本や具体的な方法を解説します。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)を提唱する、ファイナンシャルプランナー藤原未来がわかりやすく解説します。

目次

資産運用とは? 初心者がおさえておきたい基本

初心者におすすめの資産運用方法

資産運用で失敗しないためのポイント

資産運用の第一歩を踏み出そう

まとめ

資産運用とは? 初心者がおさえておきたい基本

そもそも「資産運用」とは何でしょうか?

資産運用の定義と目的

「資産運用」とは「資産」を「運用」するということですから、持っている資産を活かして何かの目的のために用立てていくことを指します。例えば「預金」も金利がある資産ですので「資産運用」の一つになります。

他にも株式や国債、投資信託といった「有価証券」による資産運用や、「不動産」による資産運用などは、世間一般的なイメージと合っていますね。要するに何かしらの資産を使ってお金を増やすことを「資産運用」と呼ぶわけです。

「資産運用」を考えるときには、「流動性」「安全性」「収益性」の3つの側面から見る必要があります。もし、来年や再来年など短期的な資金のためであれば、「流動性」と「安全性」を重視すべきなので、元本が保証される「預金」に預けるのが安心です。

一方、向こう10年以上にわたり手を付けなくて良い資金については「収益性」が重視されるので、「預金」ではなく「有価証券」や「不動産」といったものが投資の対象となります。

資産運用によって得られる収益

資産運用によって得られる収益は2つあります。それは「インカムゲイン」と「キャピタルゲイン」です。

「インカムゲイン」とはその資産に投資することにより預金や国債からの「利息収入」や、株式からの「配当金収入」といった定期的な現金収入のことを呼びます。また不動産からの「家賃収入」もこれに該当します。自分の生活を振り返り、定期的な現金収入を必要とするかどうかがポイントです。

一方で「キャピタルゲイン」とは、投資した元本そのものの「値上がり益」のことをいいます。主に株式や投資信託や不動産などのように値動きのあるものから生じるもので、値上がりするだけでなく、反対に値下がりする可能性もあります。その場合は「キャピタルロス」といい、いわゆる「元本割れ」の状況をいいます。

このように資産運用を考える場合には「インカムゲイン」目的か、「キャピタルゲイン」目的かを明確にする必要があります。一般的には、年金暮らしをしている人にとっては「インカムゲイン」が必要で、まだ子育て世代の若い家庭では時間をかけて将来資金を作るための「キャピタルゲイン」を必要とするといわれます。

このように、資産運用を始める前には自分自身にとっての目的や意味といったものをしっかり理解したうえで行う必要があります。

資産運用とリスク

資産運用をしたことのない方や初心者の方は、まずは資産運用についてしっかり学ぶ必要があります。

資産運用するにあたっては「リスク」と付き合うことになります。

初心者が陥りがちな失敗は、「利益」ばかりに目がいってしまい、思わぬ結果を招いて「損失」を被ることになってしまうということです。「リスク」のことを理解して自分が預けるものが将来どういう結果を招くのかといったことをある程度想定したうえで始めるべきでしょう。

資産運用における「リスク」とは、簡単にいうと将来の収益の「振れ幅」のこと。投資した資金は増えたり減ったりしますが、この不確実性のことを「リスク」というのです。

投資を始める際には、その投資がどれぐらいの利回りで増える可能性があるのか。3%なのか、5%なのかあるいは8%なのか、ターゲットとされる利回りを決めます。

それと同時にその投資がどれぐらいの幅をもって「値動き」するのか、つまり「リスク」はどれくらいの大きさになるのかをチェックします。

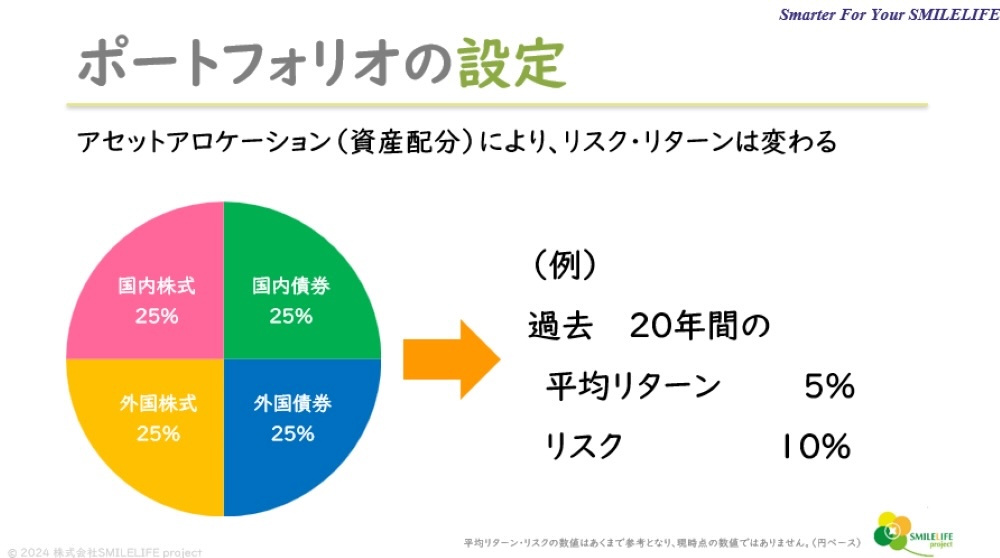

例えば<図表1>のように、5%の年平均利回りに対して10%の「リスク」があるという組み合わせの分散投資の場合。100万円を投資すると平均的には1年後に105万円に増えるのですが、その年のマーケット状況によっては5%に対しプラス10%上振れして100万円が115万円になることも想定されるし、逆に5%に対しマイナス10%下振れして95万円になり5万円元本割れすることも想定されます。つまり、振れ幅が上下10%の範囲に収まる確率が約67%であることを示しているのです。

このように自分が投資するものが将来どうなる可能性があるのかをしっかり把握した上で、始めることが投資をするうえでの第一歩になります。

特に初心者の場合は、想定される最大の下振れリスクを把握したうえで、もし1年後に元本割れしても「これぐらいの金額であれば受け入れられる」というレベルの「リスク」に抑えましょう。自分のリスク許容度に合わせて背伸びをせずに慎重に始めるといいと思います。

慣れてきたら、少しずつ金額を増やしていくことができると思います。

資産運用のメリット

資産運用は、以下のようなメリットがあります。

効率的な資産形成

長期分散投資をすることで、複利の効果を得ることが出来るため、資産を効率的に増やすことができます。

インフレ対策

近年では物価が上昇するインフレ状態となっており、何もせず放置しているとお金の価値は相対的に低くなりつつあります。資産運用で得られる運用益がお金の価値を維持・増加させる助けとなるでしょう。

収入源の多様化

配当金や不動産収入など、給与以外の収入を得ることで経済的な安定を図れます。

将来の備え

老後資金や子どもの教育費など、長期的な目標に向けた準備ができます。

初心者におすすめの資産運用方法

初めて資産運用する人にとって、金融商品の選択や口座の選び方などは難しいことかもしれません。ここでは資産運用方法について簡単に解説します。

投資信託|初心者に最適な選択肢

株式や債券といった有価証券で資産運用するには、銘柄を選ぶ際に十分な知識が求められます。また、個別の銘柄を数多く購入するには、まとまった資金が必要となるため、資産を十分にリスク分散することが難しくなります。

投資信託はベンチマーク(投資指標)にそって多数の銘柄を組み合わせて購入するため、十分に資産を分散することが出来ます。一つのファンド(投資信託)を購入することで多数の銘柄を保有することが出来るのです。

ネット証券などでは100円から購入できるため手軽に始められるので、初心者にとって適した選択肢といえるでしょう。

NISAを活用

2024年からNISAの制度が改定され、非課税投資枠が大幅に拡充されました。

証券口座には「一般口座」「特定口座」「NISA口座」がありますが、一般口座と特定口座では、投資によって得る利益に対して20.315%の税金が課税されます。一方でNISA口座では投資によって得る利益は非課税となります。

NISA口座の投資枠は「つみたて投資枠」が年間120万円まで「成長投資枠」が年間240万円までとなっており、累計では合計で1,800万円まで(成長投資枠は1,200万円まで)投資することが出来ます。

なるべく税金のかからない投資をするなら、まずはNISA口座を活用しましょう。

資産運用で失敗しないためのポイント

資産運用を始めるにあたって、必ずチェックしなければいけないことがあります。それは自分自身の「投資可能額」を知るということです。

たまに見かけることがありますが、資産運用に焦って自分自身の投資可能金額以上の資金をつぎ込み、その結果運悪く失敗して大事な資金を目減りさせ、使いたい時に使えないという悲惨な状況に陥ってしまうという失敗例があります。

みなさんにいつもお伝えしていますが、資産運用は自分自身の身の丈に合った無理のない金額でするべきだということです。

分散投資でリスクを軽減

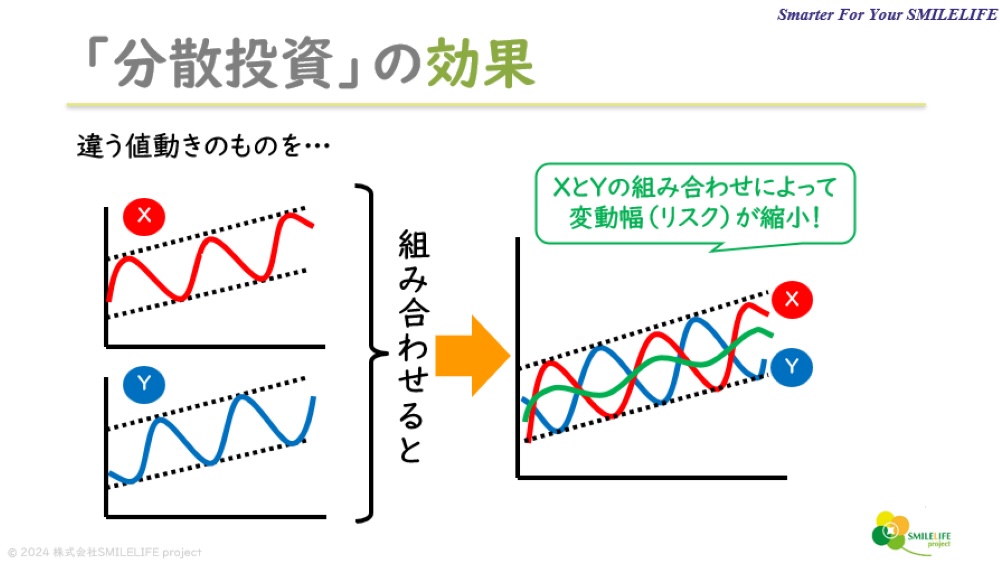

資産運用にはリスクがつきものですから、少しでもリスクを軽減できる方法を知っておくことが重要です。以下の<図表2>のように反対の値動きをするものを組み合わせて持つことでリスクを抑える効果があります。

このように、複数の異なる値動きの資産に分けて保有することを「分散投資」といいます。理論上、反対の値動きをするものとして「株式」と「債券」などがありますが、他にも「不動産」を組み合わせるとか、国内と海外など異なる地域の資産を組み合わせるなど、複数の異なる資産を組み合わせることでリスクをコントロールします。

長期的な視点を持つ

資産を分散していても、1年間で区切ってみると利回りがマイナスになることも考えられるため、分散投資をするだけでは「元本割れ」を回避することは出来ません。

長期間運用を続けることで、安定したリターンを得ることに繋がりますので、短期的な値動きに一喜一憂せずに、長期的な視点を持つことが求められます。

資産運用の第一歩を踏み出そう

資産運用を踏み出す前の心得を3つ、ご紹介します。

目標を明確にする

まずは自分自身のライフプランを作り、将来やりたいことや、やらなければならないことを明確にし、いつ・いくらの資金が必要なのかを把握することが重要です。

資産運用は長期間運用することで安定した利回りを確保するため、少なくとも10年以上先の資金を準備するために取り入れるということがポイントとなります。

無理のない予算を設定する

すでに金融資産がある場合は、今後10年間に必要な特別支出(教育資金や住宅購入資金など)の合計額を保有している金融資産から除いた残りの金額が投資可能額になります。その額を上限として、投資に回してみることをおすすめします。

一方、若い人でこれから資金作りをしていくために積立を始める場合には、今から10年以上先の資金作りには積立投資という形で資産運用をすることができます。

例えば今30歳の夫婦で子供が生まれたばかりのケースでは、その子供の中学、高校、大学の教育資金に関しては今から10年以上先の資金になります。したがって、今のうちから積立投資をし、「リスク」と付き合いながら資金作りをすることが可能です。

口座開設からスタート

株式や債券、投資信託などの金融商品は、証券口座で購入します。ですから、資産運用の第一歩を踏み出すには、証券口座を開設することから始めましょう。

証券口座は証券会社や信託銀行などの金融機関で開設できるほか、ネット証券でも開設できます。証券会社や信託銀行などの金融機関の窓口で購入する場合、担当者に口座の開設から金融商品の選択や購入までサポートしてもらえることがメリットです。

しかし、ネット証券に比べて購入できる金融商品が限られていたり、手数料が高めであったりすることがデメリットになることがあります。

一方でネット証券では手数料が比較的安いことや、選択できる商品ラインナップが充実しています。しかし、口座の開設から金融商品の選択や購入、購入した後の管理も自分自身で行わなければなりません。

自分に合うのはどちらなのかを考えた上で口座を開設する金融機関を選びましょう。

まとめ

自分自身の「投資可能額」を正確に把握するためには、将来の収支を反映させたライフプランを作って今から10年後、20年後の資金の推移をシミュレーションしてみるといいでしょう。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。

保険や金融商品を「販売しない」独立系のFPは、中立的かつ客観的な立場から相談に乗り、あなたのライフプランに合った正しい選択肢を示してくれます。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)