本業以外の副業をすることで臨時の収入が入ってくることは嬉しいことですが、それに伴って確定申告をして納税をしなければペナルティを受ける可能性があります。初めて確定申告をすることを考えると、手続きや準備する書類など、色々と面倒であると感じるかもしれません。では臨時収入が発生すると、必ず確定申告をしなければいけないのでしょうか?

そこで今回は、日本クレアス税理士法人の税理士 中川義敬が、長年にわたる税務申告のサポートを通じて得た幅広い知識や経験に基づき、確定申告の基本的な内容から、いくらから申告をする必要があるのかお話ししたいと思います。

目次

確定申告とは?

副業をしたら確定申告はいくらから必要?

副業しても確定申告が不要な場合とは?

確定申告をしない場合の注意点とは?

まとめ

確定申告とは?

毎年1月1日から12月31日までの1年間の所得(収入から経費などを引いた利益)に扶養控除や医療費控除、ふるさと納税などの寄付金控除など、所得から控除できるものを考慮して、所得税額の計算と納付及び確定申告書を税務署に提出することをいいます。

確定申告書は、下記それぞれの方法で提出が可能です。

・e-Taxで申告

・住所地の所轄税務署に直接提出

・郵送または信書便により住所地等の所轄税務署へ送付

また、納税方法は、税務署指定の納付書に納税金額を記載し、金融機関にて納付手続きを行う方法と、口座振替のいずれかを選択することが可能です。申告書の提出と納税は、申告しようとする年の翌年の2月16日から3月15日までに完了する必要があります。

期日までに確定申告書の提出と納税を行わなかった場合は、無申告加算税や延滞税などのペナルティが発生します。このペナルティは、本来支払うべき税額に上乗せして追加の税金が加算されてしまいます。そのため副業を始めて初年度の方は、期日までに必ず手続きを行いましょう。

副業をしたら確定申告はいくらから必要?

どこか1か所にお勤めで、それ以外で副業収入が発生する場合、その副業による所得が年間20万円を超える場合には、確定申告が必要になります。ここで注意していただきたいのは、副業の所得をアルバイトなどの給与所得とそれ以外で区別しなければいけない点です。

アルバイトやパートなどの給与所得であれば収入金額で構いませんが、事業所得や不動産所得、雑所得などは収入ではなく「所得」であるという点に注意が必要です。所得とは収入から経費をマイナスした金額のことを指します。副業にはフリーランスで働いた収入や、FXで発生した利益、不動産投資で発生した所得などが含まれます。これらの所得が20万円を超えているのか確認が必要です。

ただし、給与収入が2,000万円を超える場合は、副業による所得合計が年間20万円を超えていなくても、確定申告が必要になりますので注意していただきたいと思います。

副業しても確定申告が不要な場合とは?

副業をしても確定申告が不要となるパターンを整理すると以下のようになります。

・副業がアルバイトなどの給与収入で、年間「収入金額」が20万円以下の場合

・副業が事業所得、不動産取得、雑所得などで、年間「所得金額」が20万円以下の場合

・副業が給与収入とそれ以外の所得で複数あり、年間「収入金額」と「所得金額」の合計が20万円以下の場合

例えば、2つ目の、副業が事業所得、不動産取得、雑所得などで、年間「所得金額」が20万円以下であるかどうかの判定は、下記の計算式となります。

【副業収入 - 副業経費 = 所得】

例:副業収入40万円、副業経費25万円の場合…40万円 - 25万円 = 15万円

収入は20万円を超えていますが、所得が20万円以下のため、この場合には確定申告は不要ということになります。

確定申告をしない場合の注意点とは?

副業による所得が20万円以下になったため、確定申告書の提出をしなかった場合には、下記の優遇税制を受けることができませんので、注意が必要です。

住民税の申告

副業の所得合計が年間20万円以下であれば申告は不要ですが、これはあくまでも「所得税」に限ってのことです。市区町村に支払う住民税に関しては、20万円ルールのような特例措置がないため別で申告をする必要があります。

損益通算

損益通算とは、副業などで生じた損失のうち一定のものについてのみ、総所得金額を計算する際に他の各種所得の金額から控除することです。つまり、給与所得がある場合において、副業で赤字が発生していたのであれば、その赤字分を給与所得からマイナスすることが可能です。結果的には所得税や住民税が減税されることになります。

ただし、マイナスできる副業は事業所得と不動産所得などに限定されますので、FX取引などの雑所得は対象にはなりません。損益通算は青色申告でも白色申告でも適用することができます。

純損失の繰越控除

損益通算をした結果、残った赤字の金額(純損失の金額)がある場合には、翌年以降3年間に限り、その期間で発生する所得から控除することが可能です。ただし、繰越ができるのは青色申告を行った年に発生した純損失の金額に限られます。そのため事業を開始する際、税務署に青色申告の承認申請書を提出して、青色申告者になっておく必要があります。もちろん期限内に確定申告書を提出していることが前提です。

医療費控除

医療費控除はその年に使用した医療費が、年間10万円を超える場合に一定の金額を所得金額からマイナスできる制度です。年末調整では考慮してくれないため確定申告書を提出する必要があります。

ふるさと納税などの寄付金控除

ふるさと納税は、原則として自己負担分の2千円を除いた全額が所得税・住民税の控除の対象になります。ふるさと納税を行うことによって、自治体がその地域の特産品などを返礼品として送ってくれます。しかし、適用を受けるためには確定申告を行うか、ワンストップ特例制度による手続きが必要です。

まとめ

基本的には副業による所得が発生した場合、確定申告をしなければペナルティが発生することになります。しかし、副業の所得が20万円以下であれば、確定申告は不要となるため煩雑な手続きをするストレスからは解放されるかと思います。ただし、副業が赤字であれば確定申告をすることで有利になる場合があるので、申告をすべきかどうか慎重な判断が必要です。

確定申告をすべきがどうかは、専門的な税務の知識や経験が必要になる場合が多いので、判断に迷ったら税務のプロである税理士にご相談することをおすすめいたします。

構成・編集/松田慶子(京都メディアライン ・https://kyotomedialine.com)

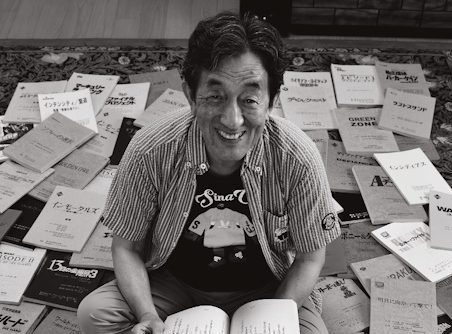

●取材協力/中川 義敬(なかがわ よしたか)

日本クレアス税理士法人 執行役員 税理士

東証一部上場企業から中小企業・個人に至るまで、税務相談、税務申告対応、組織再編コンサルティング、相続・事業継承コンサルティング、経理アウトソーシング、決算早期化等、幅広い業務経験を有する。個々の状況に合わせた対応により「円滑な事業継承」、「争続にならない相続」のアドバイスをモットーとしており多くのクライアントから高い評価と信頼を得ている。

日本クレアス税理士法人(https://j-creas.com)