人生100 年と言われる時代、50 歳はちょうど折り返し地点になります。人生の後半をどのように暮らすか。50 歳からの理想の暮らしを実現するためにはお金も必要となります。ファイナンシャルプランナーの坂本綾子さん著『まだ間に合う!50歳からのお金の基本』から50歳からの暮らしに必要なお金についてご紹介します。

毎月の積立額を考える

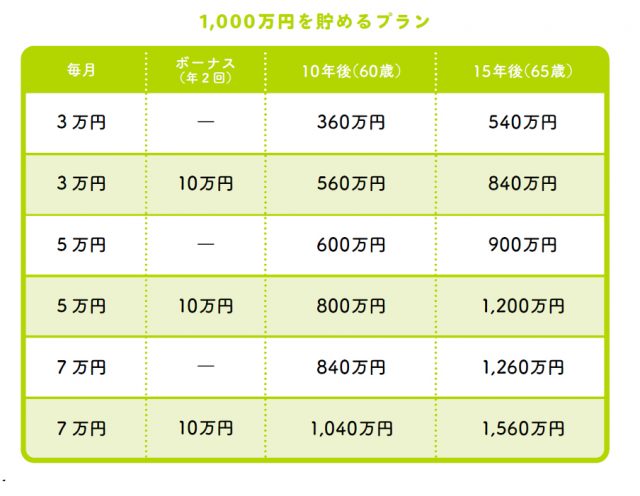

例えば50歳から1000万円を貯めたいなら、どうすればいいでしょうか?

下の表は、10年後、15年後にいくら貯まるかを、毎月の積み立て額で計算したものです。毎月3万円なら、10年後には360 万円、15年後には560 万円。1000 万円には届きません。ボーナスから1回10万円を年に2回追加できると、15年後には840 万円となり1000 万円に近づきます。毎月の積み立てを5万円にできれば、ボーナスなしでも15年後には900 万円貯まります。現在、毎月3万円の積み立てをしている人なら、家計を見直して、あと2万円を捻出して5万円にできれば900 万円貯まるということです。

時期によって毎月の積立額を変えてもいい

毎月同じ金額を積み立て続けられればよいのですが、子どもの教育費がピークで厳しい時期もあるでしょう。家計には、貯めにくい時期と、貯めやすい時期がありますから、収支の状況に応じて毎月の積み立て額を変更し、緩急をつけることも検討します。どんなペースで積み立てができそうか、ご自身の場合を考えてみましょう。

例えば、50代からの10年で1000万円貯めたい場合、55歳以降は、子どもの教育費がかからなくなるから貯蓄のペースを上げられるというケースなら、当初5年間は、毎月3万円、ボーナスから15万円を2回で330 万円、残り5年間は倍を積み立てれば660 万円で合計990万円になります。

65歳までの15年で1000 万円貯めたい、ただし60歳の定年退職後は継続雇用で収入が減るケースなら、60歳までは毎月5万円にボーナスから1回10万円で800万円、60歳から65歳までは毎月3万円、ボーナスからはなしで180 万円、合計980万円になります。

利息は考慮せず、元本だけで貯まる金額です。積み立てのペースを考えるときに参考になるのが、家計簿です。大きく減りそうな費目、減らせそうな費目はないか確認を。大学の学費は年間約60万円から100万円を超すところもあります。車の維持費は税金やガソリン代などでやはり年間数十万円以上。これからの生活を想像しながら、貯蓄に回せる分があるなら積み立てましょう。

50歳からの金融商品リスト

先ほどの1000万円貯める例は、利息は考慮せず、元本だけの金額です。どんな金融商品を使うかにより、増え方、増えたお金にかかる税金が異なります。ここでは、50歳からの貯蓄に向く金融商品を紹介します。

会社員の場合、勤務先に財形貯蓄が導入されているなら、どこの金融機関と提携し、どんな金融商品が使えるか確認してください。通常は提携先が銀行なら預金、保険会社なら保険です。積み立てる目的別に、使い道自由な一般財形、住宅資金用の財形住宅、老後資金用の財形年金の3種類があります。

一般財形は、年齢制限や上限額はありません。その代わり税金の優遇もなし。財形住宅と財形年金は、貯めたお金を住宅購入や老後の年金として使うと利子にかかる税金が非課税になります。いずれも満55歳未満の人が申し込めて、積み立て期間は5年以上。非課税限度額は、預金を使った場合、それぞれ元本で550 万円まで。財形住宅と財形年金は併用できますが、その場合の非課税限度額は合算した金額で元本550万円までとなります。

社員、自営業にかかわらず利用したいのが銀行の定期預金です。まずは、財形貯蓄や定期預金の積み立てで着実に元本を貯めていくことをおすすめします。すでに一定額の円預金がある人なら、つみたてNISA(ニーサ)やiDeCo の口座を使った投資信託の積み立ても検討を。

投資信託ではなく株式を購入したい場合は、一般のNISA 口座を使います。つみたてNISA とNISA は選択制なので、どちらかを選びます。

定期預金の金利が低いのはうれしくないけど、元本割れのリスクがある投資はイヤだという人は、個人向け国債の変動10年なら、定期預金よりも金利が高く、半年ごとに金利が変更されるので、今後、金利が上がったときには預け替えをしなくても金利上昇の恩恵を受けられます。

押さえておきたい金融商品の税金。お金が増えても、手取りは原則8割弱

お金が増えると、増えた部分が収入と見なされ所得税と住民税がかかります。税率は、所得税15%、住民税5%、復興特別所得税0.315%の合計で20.315%。つまり増えたお金のうち手取りは約8割です。

定期預金の利子は、源泉分離課税といって銀行が税金の分を差し引いて代わりに納めてくれる仕組みで、手取りの利子を受け取ります。

投資信託や株式投資の運用で増えたお金(売却益、配当金、分配金)にかかる税金は、金融機関に納めてもらう方法(特定口座の源泉徴収あり)と、自分で確定申告して納める方法(一般口座)があります。専用口座を開設して投資する「つみたてNISA」や「NISA」は、税金がかからないので、増えた分を全部受け取ることができます。

復興特別所得税0.315%は2037年までの期間限定で課される税金なので、2038年以降は、所得税と住民税の合計20%になる予定です。

非課税口座を賢く使う

金融商品を使って、せっかくお金を増やしても一定割合の税金を引かれてしまいます。しかし、税金がかからない人や、税金がかからない制度、口座があるので、利用できるものであれば活用するに越したことはないですね。

・定期預金の税金がかからない人

身体障害者手帳の交付を受けている人、障害年金をもらっている人、遺族年金や寡婦年金をもらっている人は、元本350万円まで非課税。銀行に書類を提出して利用します。

・財形住宅、財形年金

勤労者が財産を形成するための制度なので、勤務先に導入されていれば、正社員のみならずパートや派遣社員なども継続して雇用関係が見込まれる場合は利用できます。ただし、目的外(住宅資金や年金以外)の引き出しは、5年をさかのぼって課税されます。とはいえ、5年より前の利子は非課税です。ハッキリとは決めていないけど、将来リフォームする可能性があるなら財形住宅を、老後資金の準備なら財形年金を選びましょう。いずれも申し込めるのは満55歳未満。制度があるのに使っていないなら、ぜひ検討してください。

・つみたてNISA、NISA

投資信託や株式投資で増えたお金にかかる税金が非課税に。投資するなら利用したいですね。

・iDeCo

増えたお金にかかる税金が非課税になるのみならず、掛金の所得控除により現役時代の税金も節税できます。

* * *

『また間に合う! 50歳からのお金の基本』(坂本綾子 著)

エムディエヌコーポレーション

坂本綾子(さかもと・あやこ)

ファイナンシャルプランナー(日本FP協会認定CFP(R))

熊本県生まれ。明治大学文学部卒業。20代は貯めては使ってしまう貯蓄リバウンドを繰り返していたが、29歳の時、女性誌の編集長命令で生命保険の記事を担当したことをきっかけに、マネーライターとして生活者向けマネー記事を取材・執筆するようになり、自らも実践。1999年ファイナンシャルプランナー資格を取得。2008年より情報サイト「オールアバウト」マネーガイドとして「預金・貯金」「銀行・郵便局」などの記事を執筆。2010年より独立した立場のFPとして活動を始め、家計相談やセミナー講師も行なっている。著書に「今さら聞けないお金の超基本」(朝日新聞出版)など。