生命保険は葬儀費用や残された遺族の生活のためなどの目的で加入することがほとんどですが、相続対策のために加入している人もいることをご存じでしょうか? 相続で生命保険はどう扱われるのか? 相続における生命保険の取り扱いについて詳しくみていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)を提唱する、独立系ファイナンシャルプランナー藤原未来がわかりやすく解説します。

目次

相続における生命保険の基本|知っておきたい仕組みとポイント

生命保険の非課税枠とは? 相続税を減らす賢い使い方

生命保険の受取人設定と相続税|誰を指定するかで結果が変わる

生命保険を活用した相続税対策|メリット・デメリットを知る

まとめ

相続における生命保険の基本|知っておきたい仕組みとポイント

相続対策として注目される生命保険ですが、その仕組みや取り扱いには注意すべきポイントがあります。ここでは、生命保険が相続に与える影響や、受取人の有無による違いについてわかりやすく整理します。

生命保険は相続財産に含まれる? 基本ルールを整理

生命保険で受け取る保険金は、基本的に「受取人固有の財産」とされるため、相続財産には含まれません。たとえば、保険契約者が死亡し、あらかじめ配偶者が指定された受取人の場合、その保険金は配偶者の財産となり、遺産分割の対象にはなりません。

ただし、保険金の金額が大きく、他の相続人が相続する財産との間に著しい不公平があると判断される場合には「特別受益」とみなされ、相続分の算定に影響することがあります。相続対策として生命保険を活用する際は、こうした点を踏まえて適切に設計することが重要です。

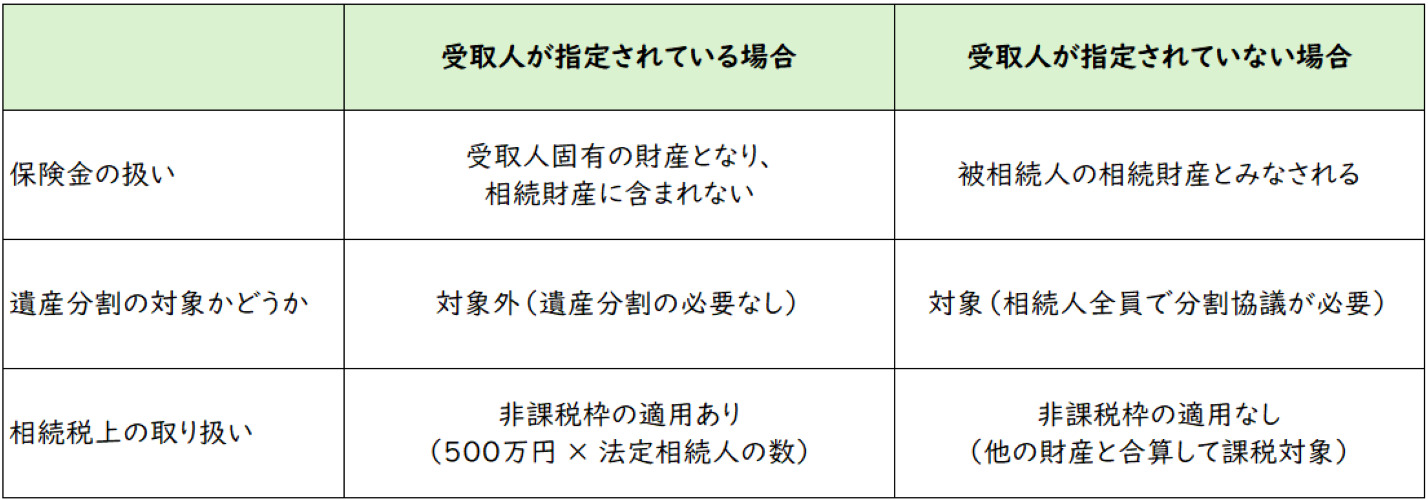

受取人がいる場合・いない場合で何が変わる?

生命保険の受取人が指定されている場合と、指定されていない場合では相続財産としての取り扱いが異なります。

<図表1>生命保険金の相続における扱い(受取人の有無による違い)

<図表1>のように、受取人の有無は保険金の扱いや税務・手続きに大きく影響します。受取人が指定されていない場合、相続財産とみなされて非課税枠の適用もできません。そのため、生命保険を相続対策として活用する際は、受取人を明確に指定しておくことが非常に重要です。

生命保険の非課税枠とは? 相続税を減らす賢い使い方

生命保険の受取人が指定されている場合、その保険金は民法上の遺産分割の対象とはなりませんが、相続税法上は「みなし相続財産」として相続税の課税対象となる点には注意が必要です。ただし、相続税法上は「500万円×法定相続人の数」という非課税枠があり、この枠内であれば保険金の一部または全部が非課税となります。

非課税枠500万円×法定相続人の数で計算! 具体例で理解

たとえば、法定相続人が3人いる場合、非課税枠は「500万円×3人=1,500万円」となります。この法定相続人のうち、配偶者が受取人として1,000万円の保険金を受け取った場合、保険金は非課税枠内におさまるため、相続税は課税されません。

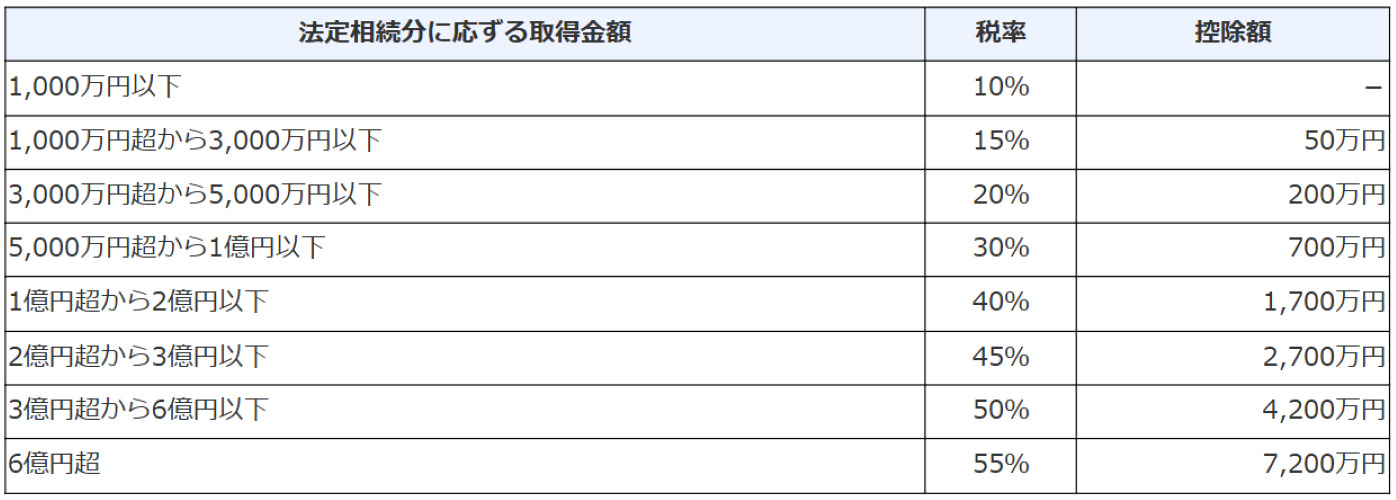

非課税枠を超えた場合はどうなる? 課税対象と税率のしくみ

生命保険金が非課税枠を超えた場合、その超過分は「みなし相続財産」として相続税の課税対象となります。課税対象額は他の相続財産と合算され、法定相続分や取得金額に応じて課税されます。たとえば、法定相続人が3人いる場合、非課税枠は1,500万円です。

この法定相続人のうち、配偶者が受取人として2,000万円の保険金を受け取った場合、500万円が非課税枠を超えた「課税対象額」となります。この500万円は、他の相続財産と合算して相続税の課税対象額として扱われます。相続税は累進課税で<図表2>のとおり、課税対象額に対して10~55%の税率が適用されます。

税率は相続財産の総額に基づいて決まるため、相続人の関係や相続財産の分け方によって、最終的な税額は異なります。相続税の計算は非常に複雑であり、相続財産の額や相続人の構成をあらかじめ確認し、税理士などの専門家と相談して適切なプランを立てることが重要です。

<図表2>相続税の速算表

生命保険の受取人設定と相続税|誰を指定するかで結果が変わる

生命保険の受取人の設定を誰にするかによって、相続税の負担やトラブルのリスクなど、結果が大きく変わります。生命保険は葬儀費用や残された遺族の生活のためなど、重要な役割を担うものですが、受取人の設定によっては相続税の非課税枠が使えなかったり、遺産分割でもめる原因になったりすることがあります。適切に受取人の設定をしておくことで、万一のときに残された遺族の安心を確保し、不要な相続税の負担やトラブルを避けることができます。

受取人が相続人の場合・相続人以外の場合の違い

たとえば、法定相続人が配偶者と子ども2人の合計3人で、生命保険の受取人が配偶者である場合、その保険金は相続税法上「みなし相続財産」として扱われます。この場合、非課税枠「500万円×法定相続人の数(=1,500万円)」が適用され、受け取った保険金のうち1,500万円までは相続税がかかりません。

一方で、同じく法定相続人が配偶者と子ども2人の合計3人であっても、相続人以外(たとえば孫や兄弟姉妹など)が生命保険の受取人に指定されていた場合、その保険金には非課税枠は適用されません。したがって、受け取った保険金の全額が相続税の課税対象となります。

さらに、相続人以外が保険金を受け取る場合には、相続税額に2割加算が適用されるケースもあるため注意が必要です。このように、保険金の非課税枠を活用したい場合は、相続人である法定相続人を受取人に指定することが基本となります。受取人の設定によって、税額に大きな差が生じる可能性があるため、契約時には慎重に確認しましょう。

受取人が死亡していたらどうなる? トラブルを防ぐための注意点

生命保険の契約者が亡くなったときに、指定されていた受取人もすでに亡くなっていた場合、その保険金は原則として「受取人を指定しなかった場合」と同様の扱いとなり、相続財産に含まれて、相続人全員で分割する対象になります。

このような場合、保険金が遺産分割の対象となるため、分割方法をめぐって相続人の間で争いが起こるリスクが高まります。トラブルを防ぐためにも、定期的に受取人の設定を確認しておくことが大切です。家族構成が変わった時など受取人を変更したい場合は、その都度保険会社に届け出する必要がありますので注意しましょう。

生命保険を活用した相続税対策|メリット・デメリットを知る

生命保険は「万が一の保障」としてだけでなく、「相続税対策」としても非常に有効な手段です。特に、相続財産に不動産が含まれていて簡単に分割できないような場合には、生命保険金を現金で受け取ることで、他の相続人との公平性を保ちやすくなり、非課税枠もうまく活用することで、相続税の負担を軽減し、スムーズな遺産分割を実現できる可能性があります。

一方で、使い方を誤ると、かえって税負担が増えたり、相続人同士のトラブルの原因になったりするケースもあります。生命保険を活用した相続税対策には、契約の内容や税制上の取り扱いを正しく理解したうえでの、しっかりとした知識と戦略が必要です。ここでは、生命保険による相続税対策のメリットと注意点について、まとめてみました。

生命保険による相続税対策のメリットとは?

生命保険を相続税対策に活用する最大のメリットは、「500万円×法定相続人の数」の非課税枠が適用される点にあります。この非課税枠をうまく活用することで、相続税の課税対象となる財産の総額を抑えることができます。また、保険金は受取人固有の財産として受け取ることができるため、原則として遺産分割協議の対象にはなりません。

そのため、相続発生後すぐに必要となる葬儀費用、生活資金、納税資金などを速やかに準備できる手段としても非常に有効です。さらに、あらかじめ保険金の受取人と金額を明確にしておくことで、「誰に・いくら渡すか」が明示され、遺産分割をめぐる相続人間のトラブルを未然に防ぐ効果も期待できます。

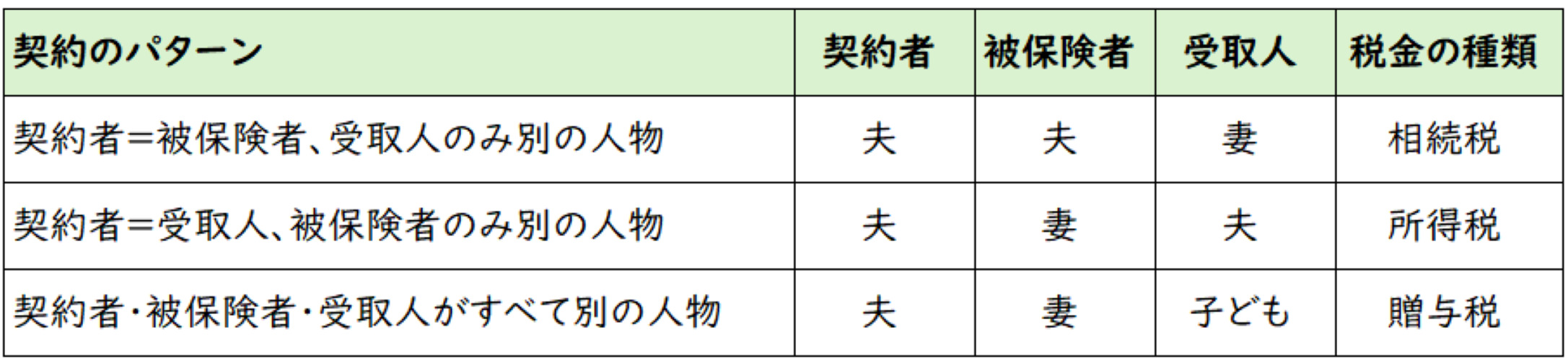

注意! 生命保険を使った節税対策の落とし穴

一方で、生命保険を使った相続税対策にはいくつかの注意点や落とし穴も考えられます。生命保険の契約形態によっては相続税ではなく贈与税の対象となるケースがあります。たとえば、夫が保険料を負担し、被保険者が妻、受取人が子である場合、保険金が「夫から子への贈与」とみなされ、贈与税が課税される可能性があります。

<図表3>生命保険金を受け取る際にかかる税金

また、非課税枠が適用できても、非課税枠を超える保険金には課税されることや、受取人が相続人以外の場合には、保険金の全額が課税対象となり、さらに受取人が相続人以外(たとえば孫や兄弟姉妹など)の場合は、保険金の全額が課税対象となり、相続税が2割加算される点にも注意が必要です。

加えて、家族構成が変わったにもかかわらず受取人を見直していなかった場合、意図しない人に保険金が支払われたり、場合によっては保険金が遺産分割の対象となり、相続人の間で争いが生じるリスクもあります。このようなリスクを避けるためにも、生命保険を相続税対策として活用する際は、税理士などの専門家と連携し、相続全体を見据えた保険設計を行なうことが重要です。

まとめ

生命保険は、相続税対策としても有効に活用できる一方で、その契約内容や受取人の設定によっては思わぬ課税やトラブルの原因になることもあります。生命保険を活用した相続対策は、必ず専門家と相談の上、全体のバランスを考えて行なうことが大切です。 資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行なわれています。

同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。ご自身のライフプランを考えるときには、生命保険や金融商品の販売をせずに中立的な立場からコンサルティングに徹する独立系のファイナンシャルプランナーへの相談をお勧めします。

●構成・編集/京都メディアライン(HP:https://kyotomedialine.com FB:https://www.facebook.com/kyotomedialine/)

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

株式会社SMILELIFE project(https://www.smilelife-project.com)