住宅を購入する上で、住宅ローンの返済額をどのくらいに設定するかは、住宅購入後のライフプランに大きく影響してきます。月々の負担を軽減するのが良いのか、総返済額を抑えた方が良いのか、住宅ローンの負担を軽減するために繰り上げ返済をした方が良いのか、など気になるところです。そこで今回は、住宅ローンの月々の返済額や繰り上げ返済について詳しくみていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

住宅ローンの毎月の返済額は?

退職時の住宅ローン返済シミュレーション

住宅ローンの繰り上げ返済とは

まとめ

住宅ローンの毎月の返済額は?

住宅ローンの月々の返済額は、返済方法・借入額・返済期間(返済回数)・適用金利によって異なります。ここでは、3つのパターンに分けて条件を変えて比較してみましょう。

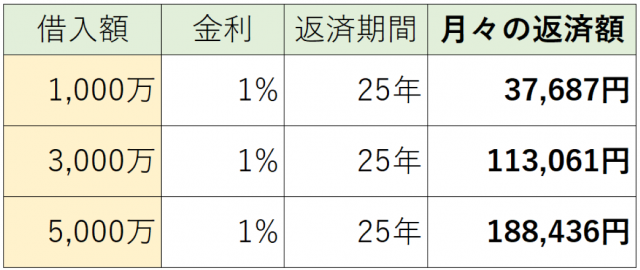

パターン1:借入額で比較

<図表1>元利均等払いで同じ返済期間、同じ金利の場合

当然ですが、月々の返済額は借入額に比例していることが分かります。例えば、月々の返済を「10万円程度」と想定している場合、借入額が1,000万円であれば、返済期間を短く設定して早めに完済することが出来ます。一方で借入額が5,000万円の場合、毎月の返済額を10万円に抑えるためには、返済期間を25年よりも長く設定する必要があります。

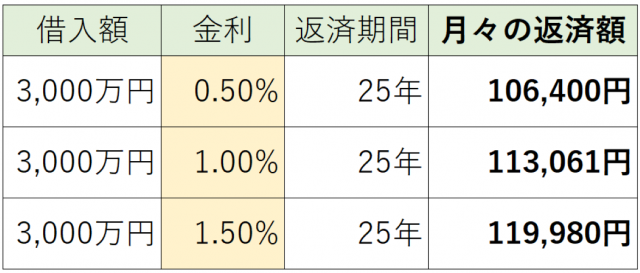

パターン2:金利で比較

<図表2>元利均等払いで同じ借入額、同じ返済回数の場合

金利が0.5%と1%では2倍違いますが、月々の返済額を見るとそれほど差があるようには思えません。しかし、総返済額を計算すると、金利0.5%であれば約3,192万円、金利1%であれば約3,392万円ですので、支払利息の総額が約192万円に対して約392万円となり2倍以上となっています。この結果を見ても、出来るだけ金利の低いプランを探したいところです。

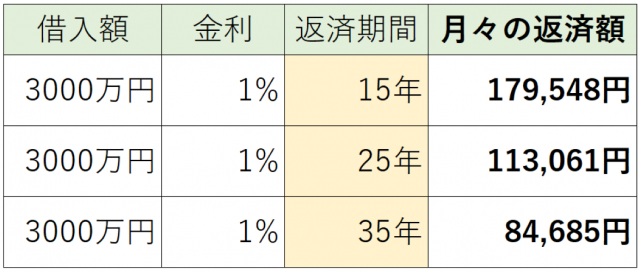

パターン3:借入期間で比較

<図表3>元利均等返済で同じ借入額・同じ金利の場合

当然のことですが、返済期間が長ければ長いほど、月々の返済額の負担は小さいことが分かります。一方で、総返済額は返済期間が15年であれば約3,232万円、35年であれば約3,557万円でその差は約325万円です。月々の返済額の負担を減らすことは毎月の家計にとっては助かりますが、トータルで考えると支払利息の負担が大きくなるということを理解しておく必要があります。

<元金均等返済の月々の返済額>

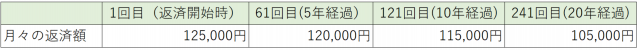

元金均等返済の場合の元金充当額は、借入額を返済回数で均等に割った金額で毎月一定となります。その一方で、利息はローン残高に金利をかけるので、毎月減少していきます。以下の図表4では、借入額3,000万円・返済期間25年(300回)・金利1%とした場合の、月々の返済額の推移をまとめてみました。

<図表4>元金均等返済の場合の月々の返済額の推移

このように、月々の返済額は回数が進むにつれて徐々に減っていくことが分かります。しかし、返済開始当初は月々の返済額が大きいので、一般的に年収が少ない若い世代にとっては家計の負担が重くなりがちです。徐々に年収レベルが上がっていくと仮定すれば、「元金均等返済」は今後の収支と逆行しているとも言えます。毎月の負担を軽くしたい人は、「元利均等返済」を選んだ方が良いでしょう。

退職時の住宅ローン返済シミュレーション

ここでは、退職時の住宅ローン返済がライフプランに与える影響について一つの例をもとにみていきましょう。

【前提】

40歳の時に住宅を購入し、5,000万円の住宅ローンを35年返済、金利1%で借入れ

毎月の返済額:141,142円

65歳で退職し、退職金2,000万円を受け取る

65歳時点のローン残高約1,600万円

残り返済期間10年

このようなケースの場合、皆さんはどのような選択をしますか? 以下は、単純計算によるシミュレーションです。

住宅ローンを全額繰り上げ返済して残額を資産運用した場合

退職金2,000万円からローン残高約1600万円を差し引くと、約400万円手元に残ります。仮に400万円を5%の利回りで10年間資産運用した場合、10年後には約650万円の資産を作ることが出来ます。

繰り上げ返済をせずに退職金全額を資産運用した場合

ローンの返済は続きますので、10年間で約1,700万円支払うこととなります。しかし、退職金の2,000万円は繰り上げ返済に使わずに5%の利回りで10年間資産運用した場合、約3,260万円となります。住宅ローンの総返済額約1,700万円を差し引いても、10年後には約1,560万円が手元に残る計算となります。

繰り上げ返済するよりも全額資産運用した方が10年後に手元に残る金額が大きいので、返済せずに2,000万円を資産運用した方がよさそうにみえます。しかし、65歳で完全にリタイアする場合、年金だけでは足りない分を金融資産から取り崩す生活となるケースが一般的です。

65歳までにどのくらい金融資産を作ることが出来るかによって、資産運用に充てられる金額は変わってくるので注意が必要です。最善の判断をするためにも、まずはご自身の退職後のライフプランを作成することをおすすめいたします。

住宅ローンの繰り上げ返済とは

繰り上げ返済については、【住宅ローンの繰り上げ返済とは? メリットや注意点を解説】(https://serai.jp/living/1155207)で解説しましたが、ここでは、繰り上げ返済によるメリットについておさらいしておきましょう。

「全額繰り上げ返済」のメリット

「全額繰り上げ返済」するメリットとしては、ローン自体が無くなることにあります。月々の返済が無くなることで毎月の支出が大幅に軽減でき、かつ支払利息の総額も抑えられます。

「一部繰り上げ返済」のメリット

期間短縮型の場合は、完済時期を早められるので定年退職の時期に合わせて完済するような調整ができます。また、支払利息の軽減効果が「返済額軽減型」よりも大きいです。

「返済額軽減型」のメリット

返済額軽減型は月々の返済額の負担が軽減されることで、軽減できた分を貯蓄に回したり、他の支出に充てたりすることが出来るのがメリットです。

まとめ

今回は、住宅ローンの月々の返済額や繰上返済についてみてきましたがいかがだったでしょうか? 住宅ローンの月々の返済額が家計を圧迫せず、自分のライフプランに合った返済額となるよう調整することが大切です。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)