投資信託で資産運用する際に、「ポートフォリオ」という言葉がでてきます。既に資産運用しているみなさんは、この「ポートフォリオ」について内容を理解した上で運用していますか? これから資産運用をはじめる人にとっても、「ポートフォリオ運用」についての知識は欠かせません。今回は、「ポートフォリオ」について詳しくみていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

投資信託のポートフォリオとは?

ポートフォリオのタイプ

40代・50代のポートフォリオをシミュレーション

まとめ

投資信託のポートフォリオとは?

「ポートフォリオ」という言葉は、普段の生活ではあまり聞きなれないのではないでしょうか? 言葉の使い方は業界によって様々ですが、投資信託においての「ポートフォリオ」とはそもそも何なのか、ということから見ていきましょう。

投資信託においてのポートフォリオ

投資の世界では、株式や債券など投資対象となる資産の種類や分類のことを、「資産クラス(アセットクラス)」といいます。投資信託には「株式ファンド」や「債券ファンド」など、構成するアセットクラスが異なるファンドがあり、複数のアセットクラスのファンドを比率を決めて組み合わせたものを「ポートフォリオ」と呼んでいます。

例えば単純な例として、運用資産全体を「日本債券」「外国債券」「日本株式」「外国株式」の4つのアセットクラスに、25%ずつの比率で割り当てるポートフォリオが挙げられます。

ポートフォリオの必要性

ポートフォリオを組んで運用するのはなぜでしょうか?

・分散投資

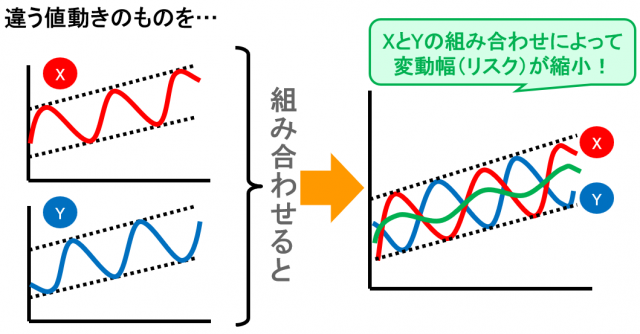

投資信託には、リスク(値動きの振れ幅)があります。また、リスクとリターン(収益)には表裏一体の関係があります。リスクが大きい場合、「収益が大きく見込める場合もあれば、大幅に損失が出る可能性もある」ということです。

このリスクの大きさを、なるべく抑えるために行うのが分散投資です。経済理論的には、「株式と債券は反対の値動きをする」とされています。反対の値動きをするものを併せ持つことで、リスクを抑えることができます。

<図表1>分散投資のイメージ

株式を持つなら債券も持つ、国内だけでなく海外のものも持つ。さらには第3の資産としてリート(不動産投資信託)も持つといったように、ポートフォリオを組んで運用することによって、異なる値動きをする複数のアセットクラスのファンドを併せ持つことになります。その結果、リスクを分散して全体の値動きを抑える効果が得られるのです。

・戦略としてのポートフォリオ

投資信託での資産運用は、分散投資だけではなく長期間保有することでの複利の効果を得ることで、将来の資金作りをしていくことを目的とします。

リスクを抑えて安定的に資産を増やすべきか、それともリターンを求めて高いリスクを許容すべきかについては、ライフプランを作ったうえで判断し、その戦略(方針)に合わせたポートフォリオを設定することが重要となります。

ポートフォリオのタイプ

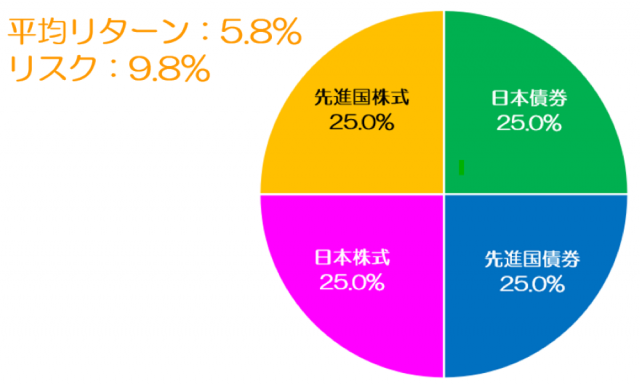

ポートフォリオは、自分のライフプランやリスク許容度に合わせて自由に決めることができます。ポートフォリオを決める際には、過去の値動きの実績をもとに平均リターンとリスクの割合を算出して参考にすると良いでしょう。ここでは、「日本株式」「先進国株式」「日本債券」「先進国債券」を取り入れた、3つのモデルパターンを参考にそれぞれのタイプについて見ていきます。

私たちの年金の運用

まずは、私たちの公的年金を運用する年金積立金管理運用独立行政法人(GPIF)が、基本比率としているポートフォリオです。

<図表2>ポートフォリオパターン1

平均リターンとリスクは、過去20年の実績データ(2003年4月末-2023年4月末、円ベース)を表しています。

これを基準に、あと2つのパターンを見ていきます。

・リスクを抑えることを重視したタイプ

このパターンは、リスクを抑えることを重視したタイプです。一般的に、債券は株式よりもリスクが小さいため、債券の割合を大きくすることでリスクを抑えています。パターン1と比較すると、平均リターンは小さくなり、リスクも小さくなっていることが分かります。

<図表3>ポートフォリオパターン2

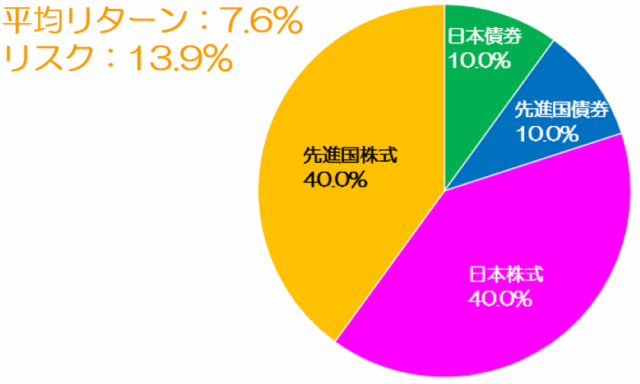

・リターンを重視したタイプ

こちらは先ほどとは逆に、株式の割合を大きくしてリターンを重視したタイプです。パターン1や2と比べて、平均リターンは大きくなっていますが、リスクも大きくなっていることが分かります。

<図表4>ポートフォリオパターン3

このように、ポートフォリオは割合や組み入れる資産によって、リターンとリスクの組み合わせも変わります。この他にも新興国を組み入れたり、リートを組み入れたりするなど、様々なシミュレーションをして自分に合ったポートフォリオを作りましょう。

40代・50代のポートフォリオをシミュレーション

40代・50代になってくると、リタイア時期も近づいてきます。そのため、リタイア後の資金準備のために資産運用を考え始める人も多いのではないでしょうか? ポートフォリオは、人それぞれの資産状況やライフプランによって様々ですので、一概に40代・50代のポートフォリオは‟これ”というものはありません。

40代・50代のポートフォリオを考えるポイント

20代・30代に比べて、リタイア時期までの期間が短いため、その分投資できる期間も比較的に短いということがポイントとなります。

投資期間が、短ければ短いほど資産評価額の下振れリスクを吸収しきれず、期待していた結果が得られない可能性が高まります。あらかじめリスクを小さくして、下振れリスクの影響が小さくなるようにポートフォリオを組むと良いでしょう。しかしながら、できるだけ効率よくリターンを得ることができるように、ポートフォリオを組むことも重要です。

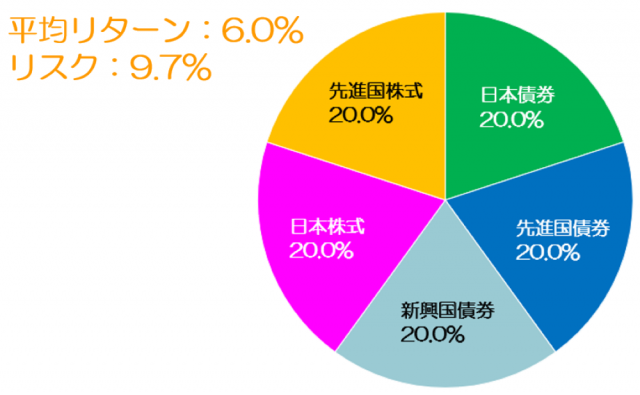

ポートフォリオの例

<図表5>ポートフォリオパターン4

このパターンは前項のパターン1と比べると、平均リターンは0.2%大きくリスクは0.1%小さくなっていて、効率的なポートフォリオと言えます。このように、リスクを抑えるために債券を増やす、リターンを大きくするために新興国を取り入れるというように、リスクを抑えながらより効率的なポートフォリオを組むということも、ポイントとなるでしょう。

まとめ

投資信託で資産運用する場合、ポートフォリオを組んで戦略的に運用することが重要です。ポートフォリオを組むには、アセットクラスごとの過去の実績・自分の資産状況・運用可能期間・リスク許容度など、様々な観点から検討する必要があります。その為にも、まずは自分のライフプランを作ることからはじめることをおすすめいたします。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)