資産運用する上で「利回り」は重要なポイントです。例えば、45歳の人が20年後のリタイアに向けて2,000万円の資金を作りたいということであれば、毎年100万円を20年間積み立てれば2,000万円になりますので、この場合は投資をせずとも預金の積立てでできてしまいます。この時の期待する「利回り」は、ほぼ「ゼロ」ということになります。

それに対して、年間100万円も積み立てに回せない場合は、投資が必要になります。年間60万円(月5万円)を「利回り5%」で複利運用すると、20年後には2,000万円を超える資金を作ることができます。

あるいは、1,000万円というまとまった資金が手元にあるのであれば、「利回り3.6%」の利回りで複利運用することによって20年後に元本の2倍の2,000万円を作ることが可能です。

本記事ではそもそも「利回り」とは何か? 賢く資産を増やす方法について詳しくみていきます。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)を提唱する、ファイナンシャルプランナー藤原未来がわかりやすく解説します。

目次

資産運用の「利回り」とは?

利回りの種類を理解しよう

利回りを計算してみよう

利回りを上げるための工夫と注意点

中高年層が目指すべき利回りの目安

まとめ

資産運用の「利回り」とは?

投資の「利回り」とはそもそも何でしょうか? 似たような言葉に「金利」や「利率」がありますが、それらとの違いについても確認していきます。

利回りの基本|知っておきたい投資用語

「利回り」とは、投資の利益(損失)と投資元本との比率を表したもので、投資の結果を評価する「ものさし」と考えられます。比率ですので単位は「%」で表されます。例えば100万円を投資して、その結果1万円の利益を得たのであれば、その投資の「利回り」は1%になります。

これに対し、「金利」や「利率」は預金やローンの利息などを計算する時に用いられる比率(%)であり、あらかじめ決められたものであることが一般的です。例えば、預金金利(利率)1%といえば、預金残高100万円に対して付与される「利息」は1万円ということになります。同じようにローン金利(利率)1%といえば、ローン残高100万円に対して支払う「利息」は1万円です。

「利回り」は投資の結果を評価するものなので、「利回り」が高ければ高いほど「得られた利益」が大きく、反対に低ければ低いほど「得られた利益」が小さいということになります。そして、「マイナスの利回り」も存在し、この場合は投資した結果として「利益」を得るのではなく「損失」を被ることになります。

「配当利回り」、「賃貸利回り」とは?

投資の利回りには「配当利回り」や「賃貸利回り」など、投資する対象によって異なる「利回り」が存在するので、整理してみましょう。

まずは株式の「配当利回り」ですが、保有している株式から得られる「配当金収入」の投資元本(株式評価額)に対する比率です。「配当金」が増えれば当然「配当利回り」が上がりますが、一方で株価が上昇すると分母の投資元本が増えるので「配当利回り」は下がります。

不動産の「賃貸利回り」は、保有している賃貸不動産から得られる「家賃収入」の投資元本(不動産価格)に対する比率です。「家賃」が上がると当然「賃貸利回り」は上がりますが、一方で不動産価格が上昇すると分母の投資元本が増えるので「賃貸利回り」は下落します。

「配当金」や「家賃」の収入のことを「インカムゲイン」といいますが、インカムゲインの「利回り」は、上記のように「投資元本」の値動きによって変化するので注意が必要です。

「インカムゲイン」の「利回り」ばかりに気をとられて、「投資元本」が目減りするような投資をしていては効率の悪い結果になるので、常に「キャピタルゲイン(元本の値上がり益)」のことも意識して投資することがとても重要です。

投資の結果は「インカムゲイン」と「キャピタルゲイン」の両方を合わせた「トータル利回り」で評価する必要があります。

なぜ利回りが重要なのか?

投資において利回りが重要だと言われる理由について、主な理由を3つ紹介します。

1. 投資の効率を測る指標だから

利回りは、投資した元本に対してどれだけの利益が得られるかを示す重要な指標です。同じ金額を投資しても、利回りが高い金融商品を選べば、より多くの利益を得ることができます。

2. 投資先の比較がしやすくなる

異なる投資商品(株式、不動産、債券、投資信託など)を比較するとき、単純な利益額だけでなく、元本に対する利回りを見れば、どの投資がより効率的か、また、ポートフォリオ運用をする場合どのような割合で保有するべきかの判断がしやすくなります。

3. 長期的な資産形成に影響する

利回りが高い投資ほど、長期的な資産成長が期待できます。特に複利効果を活かせる投資では、利回りの違いが将来的に大きな差となります。

利回りの種類を理解しよう

利回りの種類として「単利」と「複利」の違いについて解説します。

「単利」と「複利」の違い

<単利とは>

一般的に単利とは、元本に対して一定の利率が適用され、利息(利子・利益など)は毎期または毎年の元本に対して計算されます。常に元本に対してのみ利率を適用しますので、元本や利率に変動がなければ受け取る利息も一定です。

単利の計算式は以下のとおりです。

利息 = 元本 × 利率 × 期間

<複利とは>

複利とは、元本に対して一定期間ごとに利息が再投資される計算方法のことです。利息が再投資されるため、利息が元本に加算された後の新たな元本に対して次回の利息が計算されます。

このプロセスが繰り返されるため、元本と利息の合計額が指数関数的に成長し続けることになり、このことを複利効果といいます。

目安としての「平均利回り」とは?

それでは、投資の利回りは何パーセントくらいを想定すればいいのでしょうか? 10年以上先の将来の資金作りを目的とした比較的安定した資産運用を目指す場合には、「4~5%程度」の投資の利回りが適当な水準といわれます。

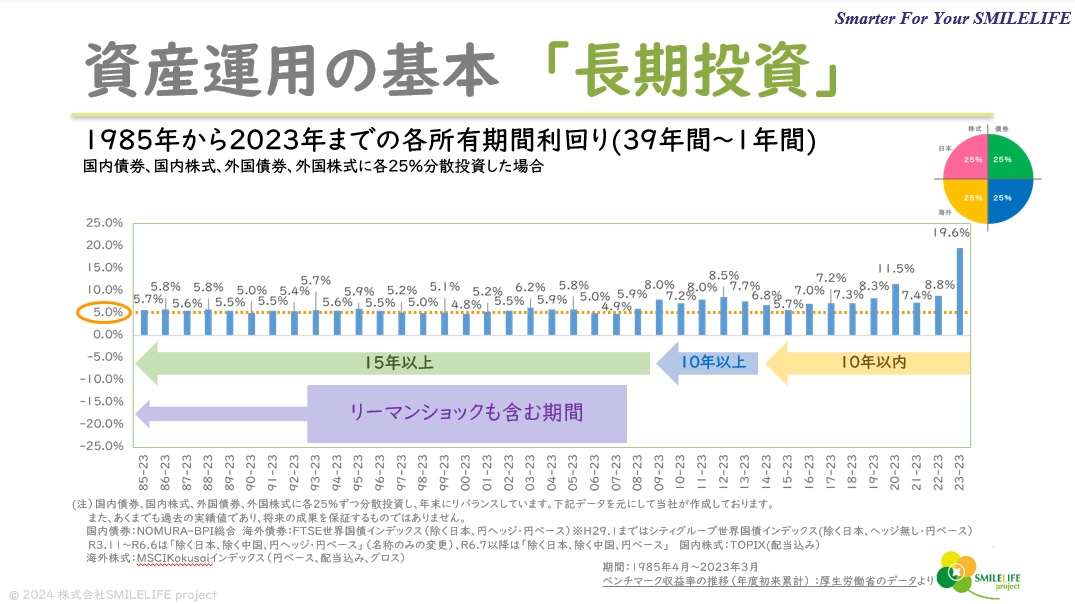

<図表1>は、国内外の「株式」と「債券」に4分の1ずつに分けて分散投資した場合のそれぞれの所有期間(投資期間)の「年平均利回り」をグラフにしたものです。

一番左端が1985年~2023年の「39年間」の投資の結果で、「年平均利回り」は「5.7%」になっています。順次、右側に進むにつれて投資年数が「35年」、「34年」と1年ずつ短くなります。

この図表によると、グラフの右寄りの「10年以内」の短い投資期間では棒グラフの高さが5.7%~19.6%と安定していませんが、「10年以上」、「15年以上」と左の方へ進むにつれてだんだんと似たような背の高さに揃って安定してくるのが分かります。

このように投資の期間が長ければ長いほど「利回り」は安定し、いつ投資を始めたとしても「5%程度」の結果を得られているという事実を知ることができます。

(株式会社SMILELIFE projectにて作成)

利回りを計算してみよう

実際に、利回りを計算してみましょう。

基本の利回り計算方法

「利回り」とは、投資の利益と投資元本との比率を表したものなので、その計算を式で表すと、

「利回り」=「利益」÷「投資元本」

になります。

1年間の利回りである「年利回り」は、

「年利回り」=(「利益」÷「投資年数」)÷投資元本

であり、一般的にはこの「年利回り」を基準にして投資を判断します。

このとき、「利益」は「インカムゲイン」だけでなく「キャピタルゲイン(ロス)」も含めたトータルで把握すべきですので、

「トータル利益」=「インカムゲイン」+「キャピタルゲイン(ロス)」

となります。

さらには投資に対して生じる「コスト(手数料や税金など)」を控除した「実質利回り」で判断すべきでしょう。

「実質トータル年利回り」=(「トータル利益」-「コスト」)÷投資年数÷投資元本

となり、この「実質トータル年利回り」が自分の期待する水準になっているかどうかが最終的な判断基準になるのです。

「複利」の計算をわかりやすく解説

ここでは複利の計算方法と、シミュレーションした結果を見ていきましょう。

将来の評価額を計算する方法は以下のとおりです。

将来の評価額=元本×(1+利回り) t

※tは投資年数

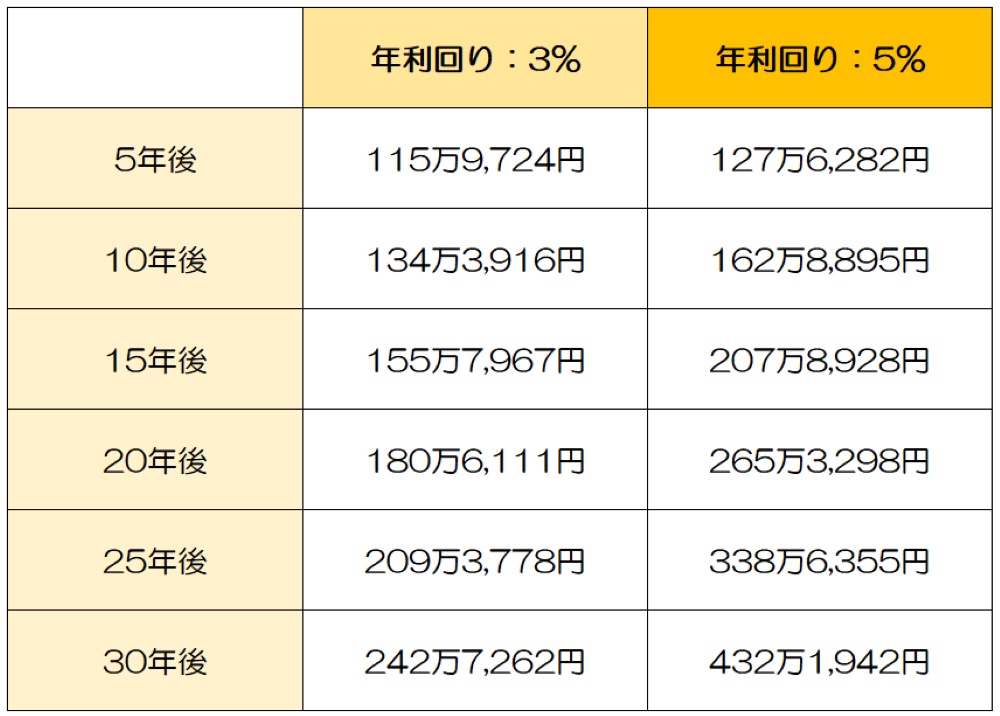

図表2は、年利回り3%と5%で100万円を運用した場合の運用期間別のシミュレーションを表しています。

(株式会社SMILELIFE projectにて作成)

年利回り5%でシミュレーションした場合、元本100万円を運用した場合の評価額が30年後には432万1,942円まで育っている。つまり、元本の4倍以上に育つということが分かります。

利回りが高いほど、また運用期間が長いほど有利にはたらくこと、そして、複利の効果がいかに大きく影響するのかが理解できるのではないでしょうか。

ただし、実際の投資信託では年利回りは一定ではありません。その年の経済状況により資産が目減りして年利回りがマイナスとなるケースも考えられるということは理解しておく必要があります。

年平均利回り3%で30年間投資した場合でも、複利計算の結果元本100万円が242万7,262円と2倍以上に育ちます。あまり欲張らずに時間をかけてじっくりと取り組むことをお勧めします。

利回りを上げるための工夫と注意点

ポートフォリオ運用をする場合、利回りを調整するには、自分のポートフォリオに組み込む資産クラスの割合で調整することになります。

利回りアップのヒント

リターン(利益)の大きい商品の割合を大きくすることで、利回りをアップする効果があります。例えば、株式と債券でポートフォリオを組む場合、リターンの大きい金融商品は株式ですので、株式の割合を大きくすることで利回りはアップ。

つまり、よりリターンの大きい商品の保有割合を大きくすることがポイントとなります。

高利回りを目指す際のリスクとは?

上記のように、利回りをアップさせることだけにとらわれるのは賢明ではありません。利回りを上げたければ「株式」に比重をかければいいのですが、気をつけなければいけないのが、「リスク」です。

リターンとリスクは表裏一体であり、高いリターンを求めるとリスクが大きくなるので注意が必要です。

資産運用におけるリスクとは、不確実性のことであり、リスクの大きさは値動きの幅の大きさを表します。「利回り」を上げるとそれに見合った「リスク」も大きくなるので、投資期間中の値動きが激しくなるでしょう。

自分に合った「リスク」の範囲内で投資を考えることも忘れてはいけません。

中高年層が目指すべき利回りの目安

40代以降の中高年層の人は、投資期間を長くとることが難しいケースもあるでしょう。40代以降の人たちの理想的な利回りについてご紹介していきます。

老後資金のための理想的な利回り

40代・50代になると、リタイア時期も近づいてきますのでリタイア後の資金準備のために資産運用を考え始める人も多いのではないでしょうか?

利回りの設定は人それぞれの資産状況やライフプラン、資金が必要になる時期によって様々ですので一概に40代・50代の理想的な利回りはこれというものはありません。

40代・50代の利回りを考えるポイント

20代・30代に比べてリタイア時期までの期間が短いため、その分投資できる期間も短くなるということがポイントです。

投資期間が、短ければ短いほど資産評価額の下振れリスクを吸収しきれず期待していた結果が得られない可能性が高まります。したがって、あらかじめリスクを小さくして下振れリスクの影響が小さくなるようにポートフォリオを組むといいでしょう。

しかしながら、下振れリスクの影響が小さくなるようにすると利回りも小さくなります。出来るだけ効率よくリターンを得ることができるようにポートフォリオを組むことも重要です。

現実的な目標設定の仕方

より現実的に目標設定をするには、「いつ」「何のために」「いくら」資金が必要なのかを明確にするためにライフプランを作ることが重要です。

自分でライフプランを作ることが難しい場合は、ファイナンシャルプランナーなどの専門家にアドバイスを受けることをおすすめいたします。

まとめ

資産運用を始めるにあたって、利回りを理解することは重要です。高い利回りを求めたくなるところですが、リターン(利回り)とリスクの関係は表裏一体ですので、長期分散投資のポートフォリオを決める際には、自分にあったリスクを考慮に入れて、リターンを設定するようにしましょう。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。

保険や金融商品を「販売しない」独立系のFPは、中立的かつ客観的な立場から相談に乗り、あなたのライフプランに合った正しい選択肢を示してくれます。

●構成・編集/京都メディアライン(HP:https://kyotomedialine.com FB:https://www.facebook.com/kyotomedialine/)

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

株式会社SMILELIFE project(https://www.smilelife-project.com)