人生100年時代と言われますが、長生きを楽しむためには「健康寿命」と「マネー寿命」(資金がゼロになる年齢)が気になるところですね。

もしも万が一、健康を損ねて要介護状態になってしまったとしても、お金が十分に用意してあれば安心です。「マネー寿命」が「実寿命」の手前で尽きてしまい、人生の最後に生活に困ってしまうことだけは何としても避けたいものです。

目次

老後は5000万円で安心?

5000万円あれば何年暮らせる?

5000万円運用生活

完全リタイアできる貯蓄額とは

老後にむけた資産運用

まとめ

老後は5000万円で安心?

もしも、65歳の時に手元に5,000万円の資金が用意できたとしたら、皆さんはいかがでしょうか? 「これでもう十分。安心してのんびりと暮らせる」と思いますか?

5000万円あれば安心かどうかは「何歳まで生きるか?」と「毎年どれくらいのペースでお金を取り崩すか?」の2つによります。人はいつ死ぬかはわからないので、答えはありません。しかし、長生きしても大丈夫なように平均寿命よりは少し長めに、できれば100歳を目安に想定しておいた方が安全です。

5000万円を前提に「マネー寿命」を100歳以上に伸ばせるかどうか、色々とシミュレーションしてみましょう。

5000万円あれば何年暮らせる?

5000万円あれば何年暮らせるか、つまり「マネー寿命」は何歳か、を考えるときには毎年の収支を把握することが必要です。老後の収入は年金が中心になります。年金収入では生活費を賄い切れずに預金を取崩しながら生活するケースが一般的だと思います。毎年資金をいくら取り崩すことになるかを想定すると「マネー寿命」が計算されます。

例えば65歳で完全にリタイアしたとすると、

「マネー寿命」=65歳+(5000万円÷「毎年の取崩額」)

になります。

「毎年の取崩額」=年間支出-年間収入

ですから、例えば毎年の生活費支出が300万円で、それに対して年間収入が200万円だとすれば、

「年間の取崩額」=年間支出300万円-年間収入200万円=100万円

となります。この場合、5,000万円で暮らせる年数は

5,000万円÷100万円=50年

となりますので、

「マネー寿命」=65歳+50年=115歳

115歳まで生活できることになります。これぐらいの年齢まで資金がなくならずに済むのであればとても安心ですね。ただ、年間収入と年間支出は人によって違ってきます。毎年200万円の取崩額が必要である人の場合は、

5000万円÷200万円=25年となるので、「マネー寿命」=65歳+25年=90歳となります。

90歳でも平均寿命にほぼ近い年齢ですから、心配することはないように思えますが、老後の生活においては日常の生活費以外にも費用がかかることを忘れてはいけません。例えば、毎年楽しむ海外旅行の費用や自動車の買い替え、自宅の修繕費、子供や孫への支援、そして介護医療費用などです。

このような「特別支出」(「目的資金」または「ゴール資金」ともいう)をあらかじめ見込んでおくことによって、さらに現実的で保守的な「マネー寿命」を想定することができるのです。

5000万円運用生活

多くの人は5000万円があればそれを銀行預金においておき、そこから少しずつ引き出して取り崩していくことでしょう。一方で、5000万円のうち一部を資産運用しながら取り崩す高齢者も少しずつ増えています。

現在の超低金利では銀行預金をしていても、利息はほとんど付きません。メガバンクの定期預金金利は現在0.002%が標準となっているので、100万円預けても1年後に20円しか利息は付きません。

そこでお金に働いてもらい、お金を育てながら取り崩すことによって「マネー寿命」を伸ばすという考え方をとることも選択肢の一つとなるわけです。

自分自身の「投資可能額」を知る

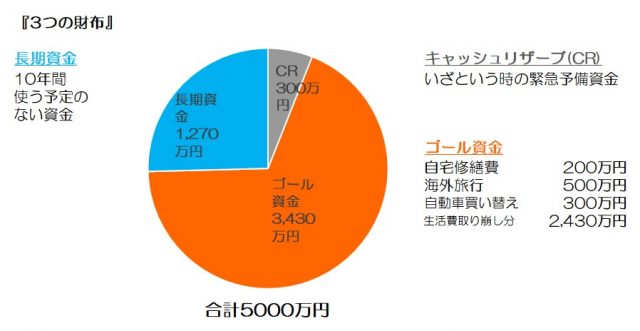

ただし、5000万円すべてをリスクのある資産運用に回すことはできません。まずは自分自身の「投資可能額」を知るべきです。「投資可能額」は、資金を「3つの財布」に分けることによって把握できます。「3つの財布」とは、「緊急予備資金」、「目的資金」そして「長期資金」です。

まず、最初に「緊急予備資金」は「キャッシュリザーブ」とも言い、文字通りいざという時のための財布で、一般的には毎月の生活費の3か月から1年分をよけておき、不意の出費に備えます。次に、「目的資金」は「ゴール資金」とも言い、今後10年間に必要となる自宅の修繕費や車の買い換えや海外旅行の費用など、まとまって必要となる目的を持ったお金で、その都度この財布から使っていきます。この2つの財布を分けた後に残るお金のことを「長期資金」の財布と呼びます。

「長期資金」は少なくとも10年間は使う予定のない財布となるので、リスクをとって資産運用することができる資金、つまり「投資可能額」となるわけです。

「投資可能額」算出例

例えば、「緊急予備資金」が1年分の日常生活費で300万円として、65歳~74歳までの10年間の「目的(ゴール)資金」が、次の内訳で合計3430万円

海外旅行:毎年50万円×10年=500万円

自宅の修繕費:200万円

自動車買い替え:300万円

生活費の取崩し:10年間で2430万円(住宅ローン返済600万円を含む)

とすると、5000万円から2つの財布の額を引いて残った1270万円が10年間手を付けなくて良い「長期資金」つまり「投資可能額」となります。これを円グラフで表したのが<図表1>になります。

<図表1>

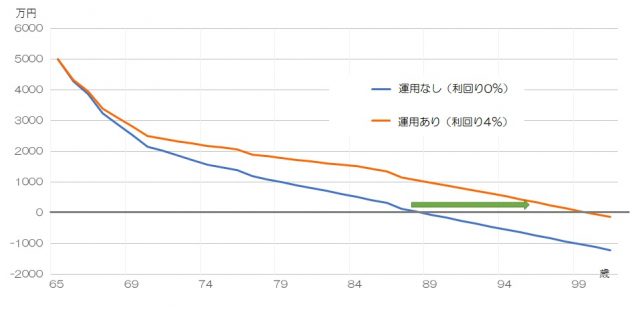

これは一つのサンプルですが、将来のライフプランを作り「3つの財布」に分けて「目的(ゴール)資金」の財布から毎年お金を使いながら「長期資金」を4%の複利で運用し続けることによって、<図表2>のように「マネー寿命」を10年近く伸ばすこともできます。

<図表2>

完全リタイアできる貯蓄額とは

もう仕事をして収入を得ずとも十分な生活を生涯続けることができる状態のことを「ファイナンシャルインディペンデンス(FI)」(経済的自立)といい、「完全リタイア」できる状態のことをいいます。

では、いくら貯蓄があれば「完全リタイア」できるのでしょうか? その額は人によってバラバラです。自分自身の「完全リタイア」必要額を知るためには、まずは100歳までのライフプランを作り、老後の生活費や「目的(ゴール)資金」をカバーできる資金額を把握するとよいでしょう。

老後にむけた資産運用

65歳時点において「ファイナンシャルインディペンデンス(FI)」を達成し、「完全リタイア」が可能な状態になるのが理想だと思います。例えば、現在45歳の会社員の人は65歳まであと20年間あります。65歳時点での「完全リタイア」必要額が5000万円だとすれば、これから20年間で5000万円を貯めるには毎年250万円、つまり毎月20.8万円の貯蓄が必要です。

これを預金ではなく、資産運用しながら積立てることにより、毎年の貯蓄額は少なくできます。利回り4%で複利計算すると毎月13.7万円で5000万円になります。仮に、手持ち資金が500万円あり、退職金を1500万円受け取れるのであれば、65歳時点での必要資金は3000万円となり、利回り4%の積立投資額は毎月8.3万円、年間99.6万円になります。

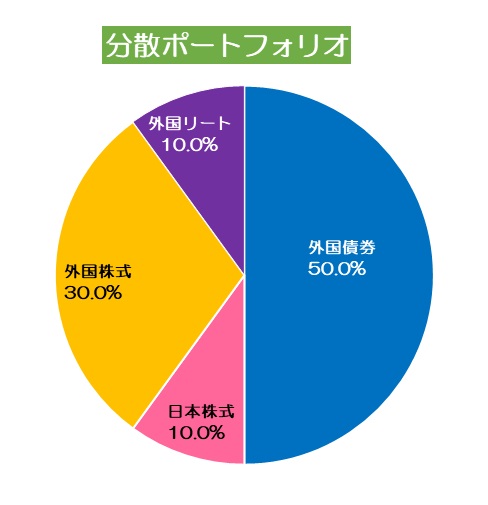

利回り4%前後の資産運用は「長期国際分散投資」の考え方をもとに<図表3>のような投資のポートフォリオ(株式や債券等の配分)を作り、その配分割合にしたがって投資信託を毎月定期購入することにより安定運用の基本となります。

<図表3>

投資信託は、インターネット証券に口座を持てば手数料の安いものを比較して選択することができます。iDeCoやNISAの税制優遇制度もフルに活用して、無駄なく効率的に将来資金を育てていきましょう。

まとめ

100歳まで「マネー寿命」を伸ばすために5000万円で十分なのかどうかは、現在の資産状況を確認し将来の収支予測をシミュレーションすることにより把握できます。自分自身の「完全リタイア」必要額を知るためにも、まずはライフプランを作りましょう。中立的・客観的な独立系FP(ファイナンシャルプランナー)は相談者の立場に立ってアドバイスをするので安心です。

●構成・編集/内藤知夏(京都メディアライン HP:https://kyotomedialine.com FB:https://www.facebook.com/kyotomedialine/)

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

株式会社SMILELIFE project(https://www.smilelife-project.com)