皆さんは老後の生活にどれくらいの資金が必要になるか計算したことはありますか? 人生100年時代の今、長生きすることがリスクになってしまうことを回避するためにも、まずは備えておきたい老後資金について把握しておくことが大切です。

目次

老後資金はいくら必要?

老後資金のシミュレーション

老後資金の準備

まとめ

老後資金はいくら必要?

老後資金はいくら必要なのでしょうか? 必要資金額を計算するための要素は、「収入」と「支出」、そして「老後の生活年数」です。それでは、老後資金のシミュレーション方法を一緒に学びましょう。

日本人の平均寿命と老後資金

厚生労働省が公表した令和2年の「簡易生命表」によれば、日本人の平均寿命は、男性81.64年、女性87.74年と、ともに過去最高を更新しました。また、65歳時点での平均余命はそれぞれ男性が20.05年、女性が24.91年。老後の生活資金を考えるうえではこの余命を参考にすると、より現実的なシミュレーションができます。65歳からさらに25年〜30年は生きる前提で、できれば100歳までのライフプランを作るとよいでしょう。

夫婦2人の平均的な目安額

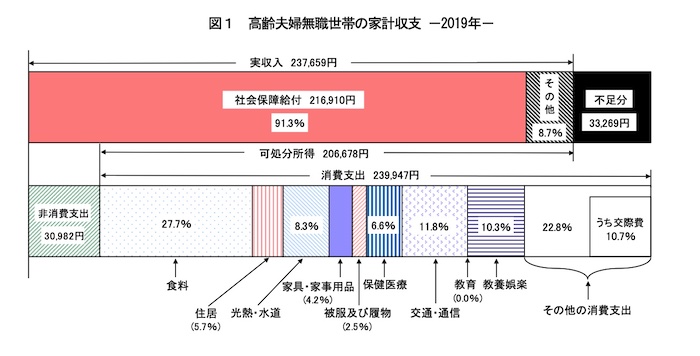

総務省が公表した2019年の「家計調査年報」によると、夫婦2人の高齢者世帯の場合の平均的な家計の収支は、<資料1>のように、毎月33,269円の不足となっています。年間では約40万円のマイナスで、30年分の不足額を合計すると約1,200万円になります。

注意しなければならないのは、支出の中に賃貸費用は含まれていないこと。もしも賃貸マンションなどに住んでいる場合には、その家賃分を足して計算する必要があります。

<資料1>

(注)

1.高齢夫婦無職世帯とは、夫65歳以上、妻60歳以上の夫婦のみの無職世帯である。

2.図中の「社会保障給付」及び「その他」の割合(%)は、消費支出に占める割合である。

3.図中の「食料」から「その他の消費支出」までの割合(%)は、消費支出に占める割合である。

4.図中の「消費支出」のうち、他の世帯への贈答品やサービスの支出は、「その他の消費支出」の「うち交際費」に含まれている。

5.図中の「不足分」とは、「実収入」から「消費支出」及び「非消費支出」を差し引いた額である。

独身の平均的な目安額

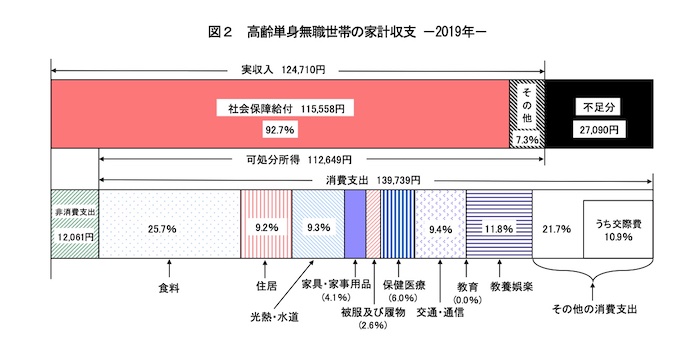

一方、 1人暮らしの高齢者世帯の平均的な家計収支は毎月27,090円の不足となっています(<資料2>参照)。年間に直すと32万5千円、30年間で約975万円が必要になります。

<資料2>

(注)

1.高齢単身無職世帯とは、60歳以上の単身無職世帯である。

2.図中の「社会保障給付」及び「その他」の割合(%)は、実収入に占める割合である。

3.図中の「食料から「その他の消費支出」の割合(%)は、消費支出に占める割合である。

4.図中の「消費支出」のうち、他の世帯への贈答品やサービスの支出は、「その他の消費支出」の「うち交際費」に含まれている。

5.図中の「不足分」とは、「実収入」から「消費支出」及び「非消費支出」を差し引いた額である。

老後資金のシミュレーション

上記の家計調査データはあくまでも平均的な数値ですので、ご自身の状況に合わせたシミュレーションをしておくことが大切です。それでは、老後のシミュレーション方法を紹介します。

計算方法

簡易的なシミュレーションをする場合は次の式で計算することができます。

(年間収入-年間支出)×老後の生活期間

「老後の生活期間」は65歳から平均余命とする場合が多いようですが、100歳までの35年間で計算しておいた方が保守的で良いと思います。この計算結果に加え、65歳以降に考えられる大きな支出、例えば自宅の修繕費用などを追加しておく必要があります。

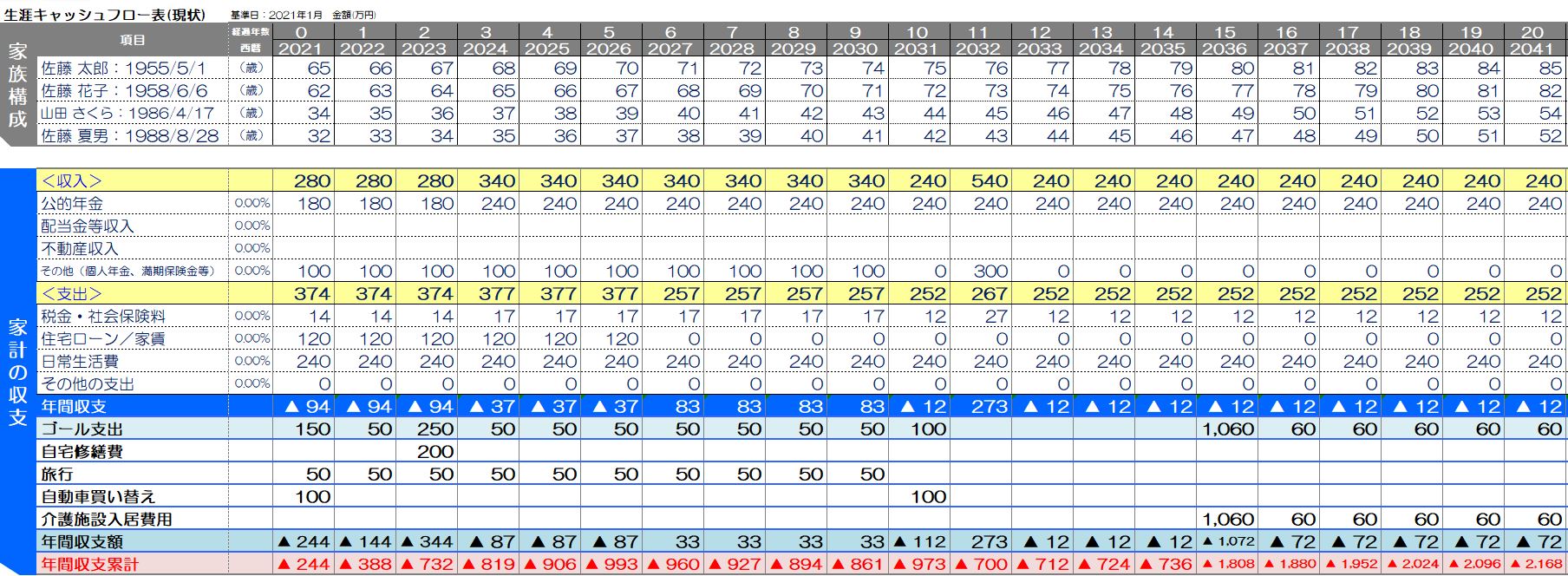

詳細なシミュレーションをするには、エクセルシートなどを使い、65歳以降の「生涯キャッシュフロー表」を作るとよいでしょう。老後の必要資金額がより具体的に把握できます。

【キャッシュフロー作成方法】

<資料3>のように、一番上に家族の年齢を本人65歳から横の欄に展開。縦の欄には「収入」と「支出」の項目を並べる。

「収入」

公的年金:受給見込額を夫婦それぞれの受給開始時期に合わせて入力(受給見込額は毎年誕生月に送られてくる「ねんきん定期便」や「ねんきんネット」の個人サイトで確認できる)

配当金収入や不動産収入:該当する場合は入力

その他の収入:個人年金の年金受給額や養老保険の満期保険金などの金額をそれぞれ該当する支給期間や満期時期に合わせて入力

「支出」

税金や社会保険料:収入合計の5%程度を概算で見積もるとよい

住宅ローン:返済期間満了まで入力

日常生活費:現時点での食費や光熱費・交際費などの内訳を別途把握して、65歳以降の生活でどのように増減するかを想定して合計額を入力

ゴール支出:家計の通常の支出以外に想定される特別支出(例:自宅の修繕や海外旅行、車の買い替え費用など)

すべての収支項目を入力すると、全体の毎年の年間収支額が明らかになります。<資料3>の一番下の行の赤い数字が毎年の「累積収支額」になりますが、それがその時点までの老後の必要資金になります。例えば<資料3>の例でいうと本人85歳までの必要資金は2,168万円です。

さらに90歳、100歳へと表を右に伸ばしてみると長生きした場合に必要となる金額を把握できます。

<資料3>

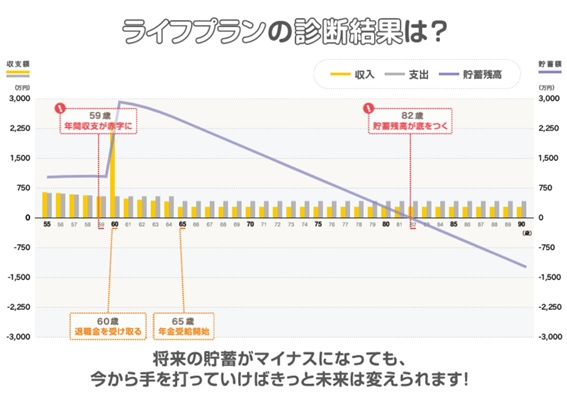

Web上の資金シミュレーション

最近では、金融機関や保険会社のホームページで資金シミュレーションを提供しているところも増えてきています。手軽にできるシミュレーションの中でお勧めなのは、日本FP協会のウェブサイトの「ライフプラン診断」です。9つの質問に答えるだけで診断ができます。一度試してみてはいかがでしょうか。

老後資金の準備

自分自身の老後の資金を把握できたら、次にその資金準備の方法について検討します。

今からできる準備

老後資金の対策は計画的にしたいものです。方法は大きくは積立と資産運用の2つになります。まず積立は、「成り行き任せ」にせずに、毎月の給与や年2回の賞与から一定額を強制的に積み立てることをお勧めします。

そして資産運用ですが、まずは投資可能額を把握しましょう。そのうえで長期分散ポートフォリオをもとに投資信託を活用して運用すると、将来の必要資金を効率的に育てることができます。積み立てについても預金だけではなく一部はNISAやiDeCoなどの税制メリットを活用しながら積立投資をした方が資金づくりには効果的です。

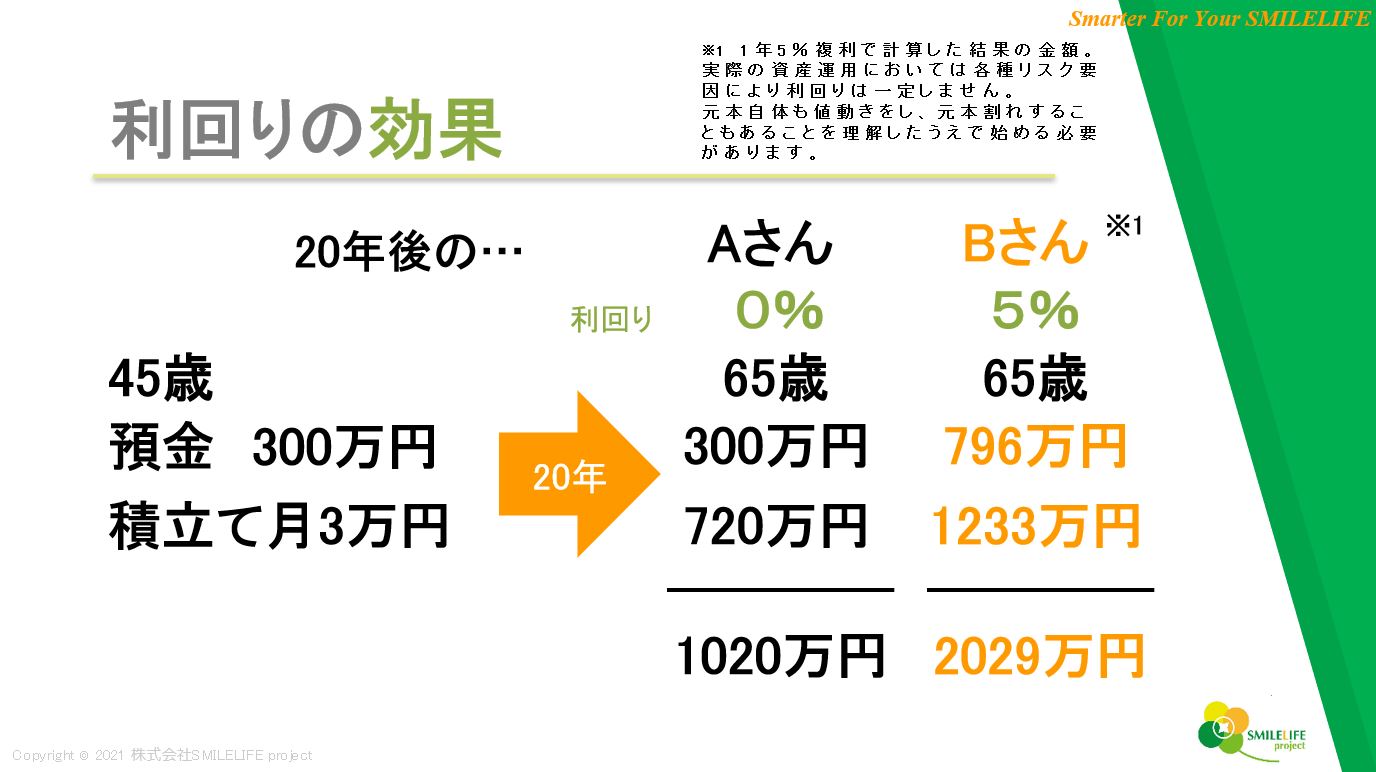

<資料4>ではスタート地点は年齢も資金額も積立額もすべて同じ45歳のAさん、Bさんは資産運用する・しないの違いで20年後の結果が2倍もの差がつくのが分かります(※あくまでも一例です、資産運用は自己責任でお願いします)。

<資料4>

まとめ

老後資金の準備は早ければ早いほどしっかりと準備できます。何となく大丈夫かなと曖昧なままにしておかずに、現状を把握したうえで対策をプランにまとめて行動を起こしましょう。ライフプランづくりは保険や投資信託を販売しない中立的・客観的な独立系ファイナンシャルプランナーに相談すると、自分に適したアドバイスを受けることができるので安心です。

●構成・編集/内藤知夏(京都メディアライン HP:https://kyotomedialine.com FB:https://www.facebook.com/kyotomedialine/)

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

株式会社SMILELIFE project(https://www.smilelife-project.com)