将来の資金作りのために資産運用を取り入れることは、今や必須だと言っても過言ではありません。資産運用はリスクを伴うことから、どうしても慎重になりがちですが、資産運用をするなら上手く成果をあげたいと誰しも思うところです。では、上手に資金運用するためにはどのような点に気を付けると良いのでしょうか? 今回は、資産運用のポイントや投資信託のシミュレーション方法などについて見ていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

上手に資金運用するためには?

投資信託のシミュレーション方法

取り崩しもシミュレーション

まとめ

上手に資金運用するためには?

資産運用を成功させるためには、いくつかの重要なポイントがあります。ここでは、上手に資産運用するために必要な4つのポイントを見ていきましょう。

目的の明確化

まず、自分の資産運用の目的を明確にすることが重要です。例えば、子供の教育資金のために1,000万円必要なので、子供が15歳になるまでに準備したい。リタイア後に生活資金や旅行などの資金として3,000万円必要なので、65歳までに準備したいなど。具体的に自分のライフプランを作った上で、資金準備の対策の一つとして資産運用を取り入れましょう。何のために資産運用をするのかを、明確にすることはとても重要です。

分散ポートフォリオ運用

分散ポートフォリオ運用は、リスクを管理する上で重要なポイントです。異なる資産クラス(例えば、株式、債券、不動産など)や、地域(国内や海外など)に分散投資することで、全体の値動きを抑えることができます。

ポートフォリオのバランスを定期的にチェックして、リバランス(初めに決めた資産配分割合に戻すこと)することも重要です。

長期的な視点

資産運用は、長期的な取り組みであることを忘れてはいけません。市場の変動や一時的な損失に左右されず、着実に資産を育てるためには、長期的な視点が必要です。運用資産を長期的に保有することで、市場の成長や複利効果を最大限に活かすことができます。

リスク許容度

ポートフォリオの割合や組み入れる資産によって、リターン(運用利回り)とリスクの組み合わせも変わります。自分のリスク許容度を理解し、それに基づいてポートフォリオを設定することも重要です。

リスク許容度は、投資の期間や資産の値動きに対する自分の耐性(一時的な元本割れをどれくらい受け入れられるか)や、金銭的な余裕によって異なります。これらは、資産運用を上手く行うために考慮すべき重要なポイントです。やみくもに投資をすれば良いというわけではなく、自分のライフプランに合わせて、具体的に何のために投資をするのかをしっかりと理解した上ではじめましょう。

投資信託のシミュレーション方法

投資信託で、どの程度の資金を作ることができるのかをシミュレーションすることは、資金準備をする上で欠かせません。まずは自分のライフプランを作り、投資可能額や積立可能額を把握した上で、「いくら準備できるのか?」という視点でシミュレーションをしながら、資金準備の対策を立てていくと良いでしょう。

ここでは、「いくら準備できるのか?」について、具体的なシミュレーションの方法について見ていきましょう。

一時金を運用する場合

一時金で投資信託を購入して運用する場合は、次の式で計算できます。

将来の評価額=元本×(1+利回り)t ※tは投資年数

例えば、平均利回り5%のポートフォリオで投資信託を100万円購入し、20年間運用した場合

将来の評価額=100万円×(1+0.05)20=2,653,298円

となります。

積立ながら運用する場合

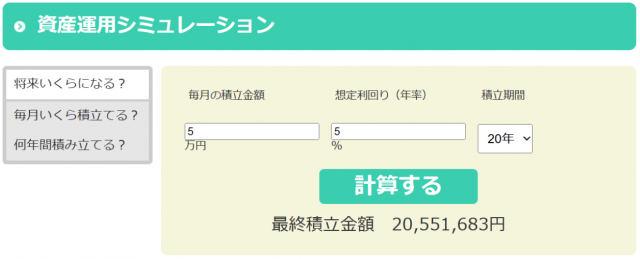

積立ながら運用する場合は計算式が複雑となりますので、資産運用のシミュレーションができる計算サイトなどを利用すると良いでしょう。金融庁のホームページにも「資産運用シミュレーション」のページ(https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html)があります。

<図表1>は、平均利回り5%のポートフォリオで、毎月5万円ずつ投資信託を購入して20年間積み立てたケースでシミュレーションした結果です。

<図表1>資産運用シミュレーション

取り崩しもシミュレーション

資産運用は、若いうちから資産作りために取り入れるという考え方が一般的です。しかし、実は高齢であっても効果的であることをご存知でしょうか? リタイア時期を迎え年金生活となり、それまでに積み上げた金融資産を取りくずしながら生活する場合も、資産運用を取り入れるか取り入れないかでかなりの差が生まれます。

簡単に例をあげて説明いたします。

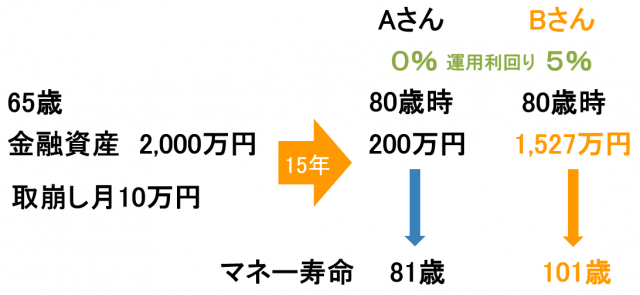

<前提条件>

65歳時点

金融資産:2,000万円

毎月10万円ずつ金融資産から取り崩し

Aさん:資産運用なし

Bさん:年平均運用利回り5%で資産運用

<図表2>資産運用を取り入れた場合の効果

<図表2>のように、15年後80歳時点でAさんは金融資産残高が200万円。マネー寿命(金融資産が尽きる年齢)は、81歳となります。一方で、資産運用を取り入れながら取り崩したBさんは、80歳時点の金融資産残高が1,527万円でマネー寿命も101歳となります。

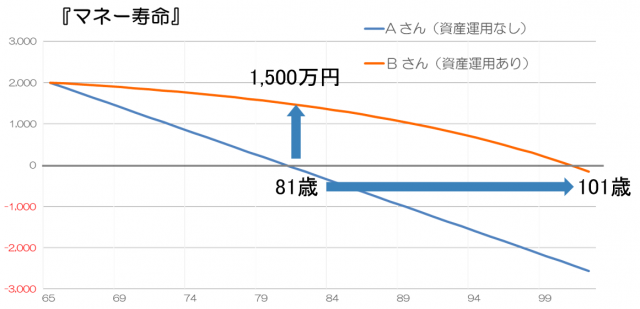

<図表3>のように、81歳時点では約1,500万円もの差がつくことがわかります。資産運用はリスクがありますので、実際には全くこの通りとはなりませんが、長期間であればあるほど平均リターンも安定してきます。資産運用しながら取り崩しをする、ということも検討してみてはいかがでしょうか?

<図表3>マネー寿命グラフ

まとめ

資産運用を考える上で最も重要なことは、始める前に自分の投資の目的や投資可能額を明確にしておくことです。そして、リスクについて正しく理解し、分散しながら長期的に取り組むことによって、将来の必要資金を準備していくことができるのです。 そのためにも、まずは自分のライフプランについて、保険や金融商品の販売をしない独立系のファイナンシャルプランナーに相談することをおすすめいたします。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)