資産運用を始める際には、どのような金融商品を活用するか迷うところです。特に、投資信託と株式投資は資産運用の道具として代表的なものであり、どちらを活用したらよいか迷われる人も多いのではないでしょうか? 今回は、投資信託と株式投資の違いや選ぶポイントについて詳しく見ていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

投資信託と株式投資の違いとは

投資信託と株式投資、どちらを選ぶべき?

株式投資と投資信託どちらが儲かるのか

まとめ

投資信託と株式投資の違いとは

投資信託と株式投資の違いを知るためには、それぞれがどのようなものであるかを知る必要があります。まずは、投資信託と株式投資について簡単にご説明いたします。

<投資信託>

投資信託(ファンド)とは、多くの投資家から集めたお金を大きな資金としてまとめて、運用の専門家が株式や債券などに投資・運用し、その運用成果を投資家それぞれの投資額に応じて分配するという仕組みの金融商品です。それぞれのファンドの、投資対象や運用方針によってリスクとリターンは異なります。

主な手数料として、運用をしている間、信託報酬を支払う必要があります。

<株式投資>

株式投資とは、個別の企業の株式を購入することによって企業に投資をすることです。配当(インカムゲイン)や値上り益(キャピタルゲイン)を得ることを投資の目的としています。個別の株式を購入するので、自分で銘柄を選定して売買しなければなりません。

銘柄を選定する際には、常に株価を注視して企業の業績などを分析する必要があり、運用には知識と経験が求められます。リスクとリターンは比較的高めであることが、大きな特徴の一つです。売買する際に売買手数料がかかります。

<投資信託と株式投資の違い>

それでは、投資信託と株式投資の違いについてまとめてみましょう。

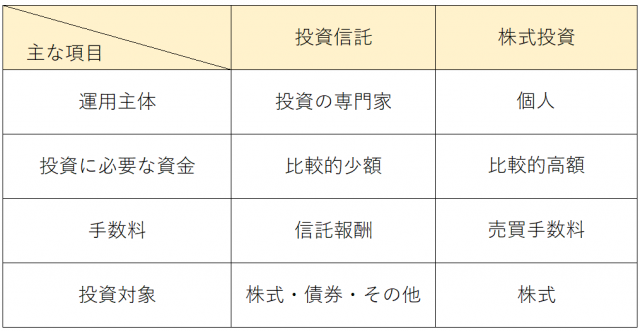

<図表1>投資信託と株式投資の主な違い

図表のとおり、投資信託と株式投資の主な違いは、運用主体・投資に必要な資金・手数料・投資対象があげられます。特に、投資信託を活用して投資の専門家に任せて運用するか、株式投資をしてすべて自己責任で運用するかの違いは、どちらを資産運用の道具とするかの大きな判断材料となるでしょう。

投資信託と株式投資、どちらを選ぶべき?

投資信託と株式投資のどちらを選んだらよいかは、人によって異なります。ここでは選ぶポイントについて見ていきましょう。

<運用主体>

前述のとおり、投資信託と株式投資では運用主体が異なります。投資の経験があまりない人にとっては、株式投資をして自分で運用する場合、銘柄の選定や売買のタイミングの見極めなどに難しさを感じることでしょう。運用に時間をかけられない場合、投資信託を活用して投資の専門家に任せて運用する方が良いと思われます。

<投資に必要な資金>

投資できる資金がどのくらいあるかということも選択のポイントとなります。株式投資は、1単元100株といったように単元ごとに購入していきます。例えば、1株1,000円の銘柄の株式を購入するのは、100,000円が必要となります(※)。そのため、購入できる株式の本数が限られてきます。

一方で、投資信託はネット証券を利用すると100円から購入できるのが一般的になってきています。株式投資よりも少額から始めることが出来ますので、投資出来る資金が少ない人でも毎月自分のライフプランに合った金額を積み立てることで資産形成することが出来ます。

※証券会社によっては、ミニ株と呼ばれる単元未満株(1株~99株)を扱っていることがあります。

<投資の目的>

例えば、株主優待を受けたい場合、投資信託には株主優待がありませんので、株式投資を選ぶ必要があります。短期で高いリターンを期待するならば、元本割れの可能性も理解したうえで株式投資を選ぶ。投資信託を活用して比較的安定的に将来の資金作りをするなど、投資の目的や投資期間も選ぶポイントとなりえます。

自分のライフプランに照らし合わせ、10年以上先のライフイベントに向けて資金を準備する場合には、投資信託を活用することをお勧めします。個人投資家の資金量だと、個別の株式投資においてリスクを十分に分散することが困難な場合が多いため、安定した投資が難しいのです。個別の株式投資は、あくまで余裕資金でかつそれを失っても生活基盤に影響のない範囲で行うべきと言われます。

株式投資と投資信託、どちらが儲かるのか

株式投資と投資信託は、どちらが大きなリターン(利益)を得ることが出来るのでしょうか?

リターンはリスク(不確実性)と表裏一体の関係性があり、一般的には株式投資はハイリスク・ハイリターンとなります。株式は株価が急激に値上がりする場合もあれば、急激に値下がりする場合もあるため、不確実性(リスク)は比較的大きくなりますが、その分大きなリターンを得ることが出来る可能性もあります。

一方で、投資信託はファンドによってリターンとリスクの関係性は異なります。なぜならファンドによって投資対象や運用方針が異なるからです。例えば、公社債投資信託は、主に値動きの小さい債券へ投資するため、ローリスク・ローリターンであるといえます。一方、株式投資信託は、値動きの大きい株式を組み入れていますので、ハイリスク・ハイリターンである傾向があります。

リスクが大きいということは、大きく値下がりする可能性もありうるということです。そのため、株式投資と投資信託のどちらが大きなリターン(利益)を得ることが出来るかは一概に判断することが出来ません。いずれにしてもリターンにはリスクがつきものであることをしっかり理解して、「儲ける」というよりも長期的に「育てる」という姿勢で取り組むことをお勧めします。

まとめ

将来への資金作りのために、投資は必須と言っても過言ではない状況となってきています。大切な資金を育てるためにも、道具選びには慎重に取り組む必要があります。投資信託や株式投資を活用する場合、それぞれのポイントをよく理解してから選ぶことをお勧めいたします。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。保険や金融商品を「販売しない」独立系のFPは、中立的かつ客観的な立場から相談に乗り、あなたのライフプランに合った正しい選択肢を示してくれます。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)