住宅を購入すると高額な資金を必要としますので、住宅ローンが幅広く活用されています。住宅ローンは返済時に利息を上乗せして返済していくことになりますので、借入額に対する利息の割合である金利は住宅ローンを選ぶ上で大きなポイントとなります。今回は、住宅ローン金利の推移や住宅ローン金利の種類について見ていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

住宅ローンの金利推移は?

住宅ローン金利は3種類

住宅ローンの金利が推移する要因

まとめ

住宅ローンの金利推移は?

一般的に金利は市場金利といい、金融機関によって自由に決められています。住宅ローンの金利も金融機関によって決められていますので、常に一定ではありません。金利が低いタイミングで住宅ローンを利用して住宅を購入できれば、完済するまでに支払う利息の総額は抑えられ、月々の返済額もまた抑えることが出来ます。

そのため、住宅の購入を検討している人にとって、住宅ローン金利の推移は注目すべきポイントとなるわけです。また、既に住宅ローンを利用している人にとっても、借入れた当初の金利よりも低く推移した場合、低い金利の住宅ローンに借り換えることが選択肢として考えられます。やはり、住宅ローン金利の推移は注目すべきポイントとなるのです。

では、住宅ローンの金利はどのように推移してきたのでしょうか?

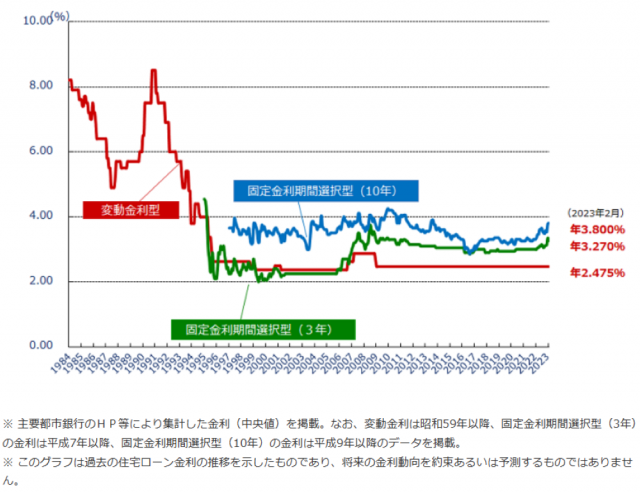

<図表1>民間金融機関の住宅ローン金利推移(変動金利等)

<図表1>は、民間金融機関の1984年から2023年までの39年間の住宅ローンの変動金利の推移のグラフです。

1991年をピークに、いわゆる「バブル経済」の崩壊とともに急激に金利が下がりました。1997年の「山一ショック」に代表される金融危機以降、今日に至るまで25年以上の長期間にわたり、低水準の金利で推移してきたことがわかります。

バブルの絶頂期に7%や8%の住宅ローンを借りた人たちは、後になってから慌てて低金利への借り換えを試みるケースが多くみられました。

そもそも、金利は国の政策や景気動向によって左右されるので、当然、国によっても違いが見られます。直近の顕著な例でいえば、やはり米国の金利です。FRB(米連邦準備制度理事会)による相次ぐ利上げ政策により、米国の30年固定金利は2020年の年末の2.67%から2022年11月の7%超へと一気に上がりました。

このように、国によっても住宅ローン金利は全く違った推移となります。

住宅ローン金利は3種類

住宅ローン金利を大きく分けると、以下の3つのタイプに分けることが出来ます。

固定金利選択型

借入れの当初は固定金利に設定され、一定期間が経過したら固定金利か変動金利かを選択できることが特徴です。しかし、金融機関によっては変動金利に変更のみというケースもあります。金利の推移によっては、固定期間終了時の金利が当初の固定金利よりも高くなっているケースも考えられるので注意が必要です。

全期間固定型

借入れ開始から返済完了まで一定の金利が適用され、途中で変更されることはありません。そのため元利均等払いの場合、毎月の返済額も一定となりますので返済プランが立てやすくなります。全期間固定型は、変動金利よりも金利が高く設定されることが多いので、金利の推移によって、変動金利よりも支払利息が多くなるケースもありますので注意が必要です。

変動金利型

変動金利型は、金利の見直しが年2回おこなわれます。ただし、一般的には5年間のあいだに急激な金利変動があったとしても月々の返済額は変更されません。また、金利が見直される場合も返済額は変更前の1.25倍以内に収められるルールが一般的にはありますので、急激に返済額が大きくなることはありません。

しかしながら、変動金利は数十年という長い返済期間のあいだに金利が上昇し固定金利よりも高くなり、最終的には支払う利息が固定金利よりも多くなるケースも考えられます。

どのタイプを選択するかは、金利の変動について様々なシミュレーションをして検討することが重要です。

住宅ローンの金利が推移する要因

住宅ローンの金利はなぜ変動するのでしょうか? 住宅ローン金利は、指標となる市場金利の影響を大きく受けます。また、固定金利と変動金利により差はありますが、政策金利の動向に左右される部分も大きくあります。変動金利と固定金利の変動の要因を解説します。

変動金利の場合

変動金利は、短期プライムレートという金利をもとに、各金融機関が基準金利(店頭金利)を設定します。短期プライムレートとは、1年以内の短期の貸し出しに適用される金利のことで、国が定める政策金利の影響を受けます。

政策金利は、日本銀行の金融政策によりコントロールされているので、変動金利型住宅ローン金利は日銀の短期金融政策の影響を受けて変動します。現在日銀は短期金利をマイナス0.1%に誘導する、いわゆる「マイナス金利政策」を取り続けているため、変動金利は低水準のまま推移してきているのです。

固定金利の場合

固定金利は、主に長期国債の利回りの影響を受けて変動します。日本の10年国債の利回りは、長期金利の代表的な指標であり、好景気や物価の上昇などで市場金利が上昇すれば、固定金利型住宅ローンの金利も上昇する傾向があります。

「アベノミクス」の一環として、日銀は長期金利をゼロに抑える「ゼロ金利政策」を維持するために、長期金利の変動幅上限を設ける「イールドカーブコントロール(YCC)」を導入しています。2022年12月20日に日銀金融政策決定会合で、長期金利の変動幅上限をこれまでの0.25%から0.50%へと引き上げました。

この変更は市場から実質的な「利上げ」であるとみなされ、市場が想定していなかったタイミングでの動きだったこともあり、長期金利が大きく上昇しました。このことを受け、住宅ローンの固定金利は2023年に入ってから上昇傾向にあります。

まとめ

住宅ローンの利用を検討している人にとって、金利の推移は気になるところです。住宅ローンの選択には金利の推移の見通しや、様々なケースを用いたシミュレーションが必要となりますので、自分で選ぶことが難しい場合はプロのファイナンシャルプランナーに相談すると良いでしょう。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。保険や金融商品を「販売しない」独立系のFPは、中立的かつ客観的な立場から相談に乗り、あなたのライフプランに合った正しい選択肢を示してくれます。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)