相続が発生すると、さまざまな手続きに追われることになります。その中でも特に「これは、確定申告が必要なのか?」という疑問を持つ人は少なくありません。実は、相続があったからといって必ずしも確定申告が必要になるわけではなく、状況によって判断が分かれます。

この記事では、相続後、どのような場合に確定申告が必要になるのか、提出期限や必要書類、さらには自分で申告するか専門家に依頼するかの判断基準まで、わかりやすく解説していきます。初めて相続を経験する方でも迷わず対応できるよう、具体的なケースを見ていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、LIFEBOOK(R)を提唱する、独立系ファイナンシャルプランナー藤原未来がわかりやすく解説します。

相続と確定申告の基本|いつ・誰が・なぜ必要か?

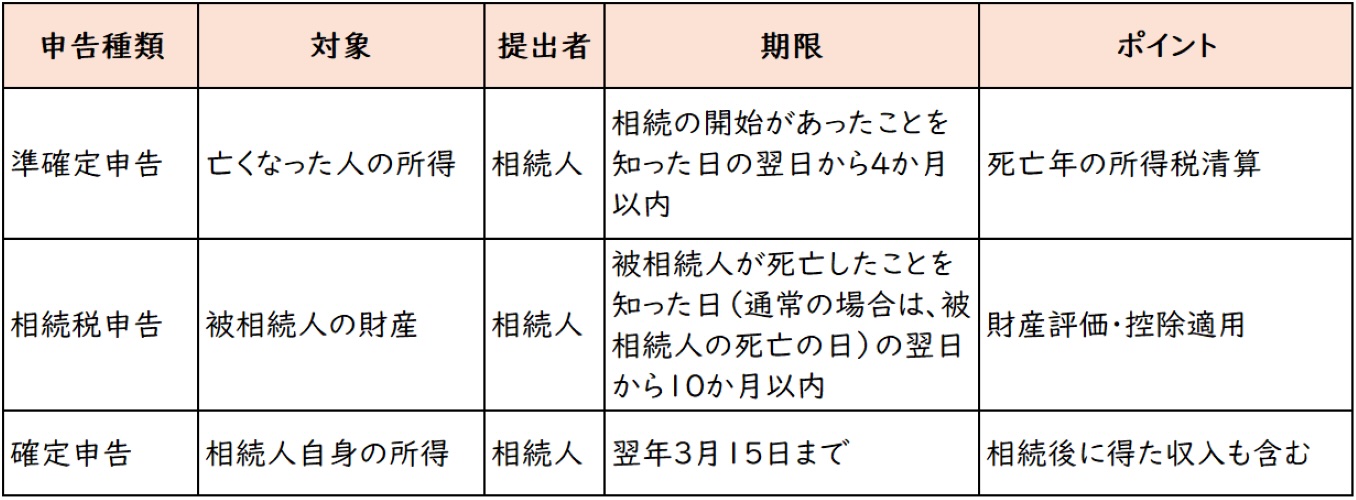

相続が発生した際の確定申告には、大きく分けて「被相続人(亡くなった方)の確定申告(準確定申告)」と「相続人自身の確定申告」の2種類があります。それぞれ申告が必要になるタイミングや理由が異なるため、まずは基本的な仕組みを理解しておくことが重要です。

「相続=確定申告が必要」とは限らない理由

相続が発生しても、すべてのケースで確定申告が必要になるわけではありません。例えば、被相続人が年金のみで生活しており、その他の所得がなかった場合や、相続人が単純に預貯金を相続しただけの場合は、確定申告は不要です。

確定申告が必要になるのは、被相続人に申告すべき所得があった場合や、相続人自身が相続財産から新たな所得を得た場合に限られます。相続税の申告とも混同されがちですが、これらは別物として考える必要があります。

相続税と所得税、確定申告の違いを理解する

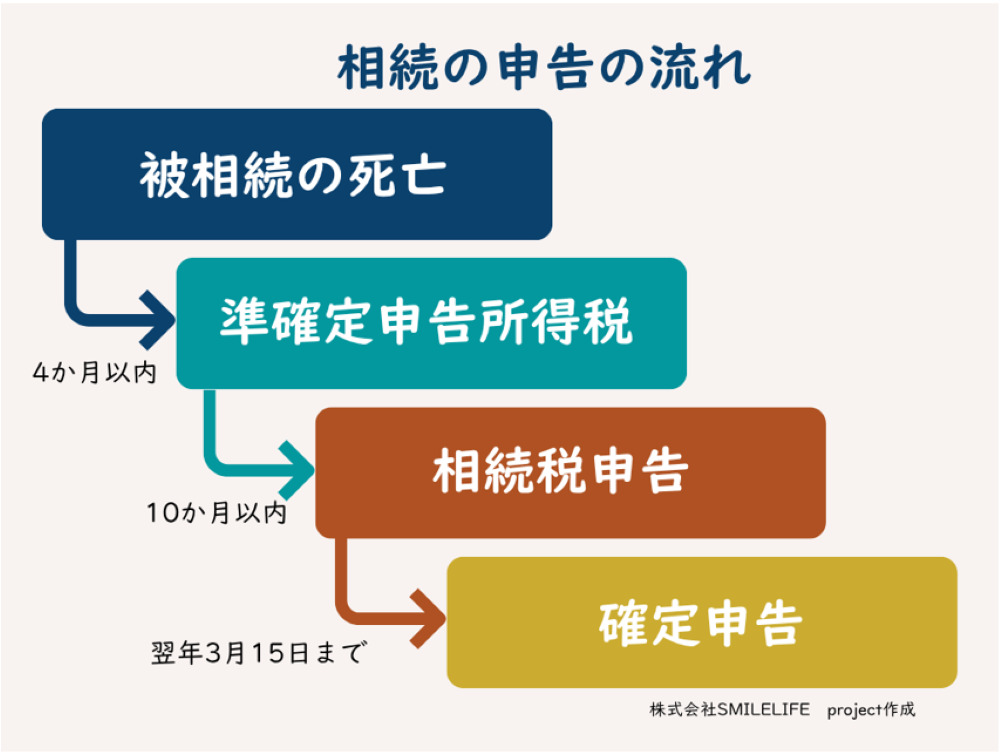

相続税は、相続した財産の総額に対して課される税金であり、相続開始から10か月以内に税務署へ申告します。

一方、確定申告で扱うのは所得税です。被相続人が亡くなった年の1月1日から死亡日までの所得については「準確定申告」として相続人が申告し、相続人自身が相続財産から得た所得(不動産の売却益や賃貸収入など)については通常の確定申告で処理します。

つまり、相続税の申告義務がなくても確定申告が必要な場合もあれば、その逆もあり得るということです。

<図表1>準確定申告・相続税申告・確定申告の違い

相続にかかわる確定申告の代表例

相続に関連する確定申告の代表的なケースとしては、被相続人の準確定申告、相続した不動産を売却した際の譲渡所得の申告、相続した不動産から賃貸収入を得ている場合の申告などが挙げられます。

また、被相続人が個人事業主だった場合は事業所得の申告が必要になりますし、生命保険金の受取人が相続人以外だった場合には一時所得として申告が必要になることもあります。

確定申告が「必要なケース」vs「不要なケース」

相続後の確定申告の要否を判断するには、具体的なケースごとに整理して考えることが大切です。ここでは、よくある状況別に必要性を解説していきます。

相続した不動産を売却した場合

相続した不動産を売却した場合、売却益(譲渡所得)が発生すれば確定申告が必要です。譲渡所得は「売却価格 − (取得費 + 譲渡費用) 」で計算され、特別控除を差し引いても利益が残る場合は申告義務が生じます。

ただし、相続した不動産を売却する際には「相続税の取得費加算の特例」や「空き家特例」など、税負担を軽減できる制度があります。これらの特例を適用する場合も確定申告が必須となるため、売却益が出なくても申告することで税金を抑えられる可能性があります。

保険金・預貯金を受け取った場合

生命保険金や死亡退職金を受け取った場合、契約形態によって課税関係が変わります。被相続人が保険料を負担し、相続人が受取人の場合は相続税の対象となり、確定申告は不要です。

しかし、保険料負担者と被保険者、受取人がそれぞれ異なる場合は贈与税や所得税の対象となり、所得税の場合は一時所得として確定申告が必要になります。一方、預貯金を相続しただけであれば、それ自体は確定申告の対象にはなりません。

相続後の所得がある場合のポイント

相続した財産から継続的に所得が発生する場合は、相続人自身の確定申告が必要です。例えば、賃貸アパートを相続して家賃収入を得ている場合や、株式を相続して配当金を受け取っている場合などがこれに該当します。

被相続人の時は確定申告をしていなかったとしても、相続人自身に他の所得がある場合は、相続財産からの所得と合算して申告する必要があります。特に不動産所得は経費計上ができるため、適切に申告することで税負担を軽減できる可能性があります。

還付申請ができるパターンとは?

確定申告は納税のためだけでなく、還付を受けるためにも行なえます。被相続人が亡くなった年に多額の医療費を支払っていた場合や、源泉徴収された所得税が本来の税額より多かった場合などは、準確定申告によって還付を受けられる可能性があります。

また、相続人自身も相続に関連する支出(不動産売却時の経費など)を適切に申告することで、還付を受けられるケースがあります。

いくらから申告? 金額別に見る申告ライン

確定申告の要否を判断する上で、金額基準は重要なポイントです。ここでは、具体的な金額ラインを解説します。

遺産総額と申告要否の関係

遺産総額が大きくても、それだけでは確定申告の要否は決まりません。

相続税の基礎控除額(3000万円 + 600万円 × 法定相続人の数)を超えれば相続税申告が必要ですが、これは確定申告とは別の手続きです。確定申告が必要になるのは、あくまで所得が発生した場合。例えば、相続した不動産の売却益が特別控除(最大3000万円)を超える場合や、年間の不動産所得が20万円を超える場合などが該当します。

相続税がかからない場合でも申告が必要な例

相続税の申告義務がなくても、確定申告が必要になるケースは多々あります。

被相続人の準確定申告では、年金収入が400万円を超える場合や、給与所得と退職所得以外の所得が20万円を超える場合に申告が必要です。また、相続人自身が相続財産から得た所得についても、給与所得者であれば副業所得が20万円を超えた場合、個人事業主であれば事業所得と合算して申告する必要があります。

扶養控除・基礎控除との関係性

確定申告では、基礎控除(48万円)や扶養控除などの所得控除が適用されます。

被相続人の準確定申告では、死亡日の現況で判断した扶養親族に基づいて控除が適用されます。相続人自身の申告でも、相続財産からの所得を含めた総所得金額から各種控除を差し引いた金額に対して課税されるため、控除額によっては申告不要となるケースもあります。

ただし、医療費控除などを受けるためには所得金額にかかわらず申告が必要です。

確定申告の流れと期限|初めてでも迷わない手順解説

相続に関する確定申告には、通常の確定申告とは異なる期限やルールがあります。ここでは手続きの流れを時系列で説明します。

<図表2>相続の申告の流れ

確定申告は「いつまで」にすればいい?

被相続人の準確定申告は、相続開始を知った日の翌日から4か月以内に提出する必要があります。例えば、5月10日に亡くなった場合は9月10日が期限となります。

一方、相続人自身が相続財産から得た所得についての申告は、通常の確定申告と同じく翌年の2月16日から3月15日までが期限です。ただし、還付申告の場合は翌年1月1日から5年間提出可能です。期限を過ぎると延滞税や無申告加算税が課される可能性があるため、早めの準備が重要です。

準確定申告と通常の申告の違いとは

準確定申告は、被相続人の死亡した年の1月1日から死亡日までの所得を申告するもので、相続人全員が連署して提出するのが原則です。

申告書には「準確定申告」と明記し、相続人の代表者を定める必要があります。通常の確定申告と異なり、社会保険料控除や生命保険料控除は死亡日までに支払った分のみが対象となります。また、医療費控除も死亡日までに支払った医療費が対象です。

書類の準備から提出までの流れ

まず、被相続人や自身の所得を証明する書類(源泉徴収票、支払調書、取引明細など)を集めます。

次に、控除証明書(医療費の領収書、社会保険料の証明書など)を用意します。国税庁の確定申告書等作成コーナーやe-Taxを利用すれば、画面の指示に従って入力するだけで申告書を作成できます。作成した申告書は、税務署に直接持参するか、郵送、またはe-Taxで電子申告することができます。

相続に伴う確定申告の必要書類一覧と記入のコツ

確定申告をスムーズに進めるには、必要書類を事前に整理しておくことが大切です。ここでは主な書類と記入時の注意点を解説します。

不動産・株式・保険金ごとの必要書類

不動産を売却した場合は、売買契約書、登記事項証明書、取得費や譲渡費用の領収書が必要です。賃貸収入がある場合は、賃貸借契約書や家賃の入金記録、修繕費などの経費の領収書を用意します。

株式の譲渡や配当がある場合は、証券会社の取引報告書や特定口座年間取引報告書が必要です。保険金を受け取った場合は、保険金支払通知書や保険証券のコピーを準備しましょう。

国税庁のフォーマットを使った簡単な書き方

国税庁の「確定申告書等作成コーナー」を利用すれば、画面の質問に答えていくだけで自動的に計算され、申告書が完成します。

給与所得や年金所得は源泉徴収票の内容を入力し、不動産所得や譲渡所得は専用の入力画面で必要事項を記入します。特に譲渡所得の計算は複雑ですが、取得費や譲渡費用を正確に入力することで、システムが自動で計算してくれます。作成したデータは保存できるため、途中で中断しても続きから作業できます。

失敗しないためのチェックポイント

申告書を提出する前に、必ず以下の点を確認しましょう。まず、所得金額の計算ミスがないか、特に取得費や経費の計上漏れがないかをチェックします。次に、控除額の記入漏れがないか、医療費控除や社会保険料控除などを適切に反映しているか確認します。

また、添付書類の漏れにも注意が必要です。特に不動産売却の場合は、登記事項証明書や売買契約書のコピーを忘れずに添付しましょう。

自分で申告? 専門家に相談? 判断の目安と費用感

確定申告を自分で行なうか、専門家に依頼するかは、ケースの複雑さや自分の知識レベルによって判断が分かれます。それぞれのメリットと費用を比較検討しましょう。

自分で申告するメリット・デメリット

自分で申告する最大のメリットは、費用がかからないことです。また、自分の財産状況を詳しく把握でき、税金の仕組みを学ぶ機会にもなります。国税庁の作成コーナーを使えば、比較的シンプルなケースなら十分対応可能です。

一方、デメリットとしては、時間と手間がかかることや、複雑なケースでは誤りが生じるリスクがある点が挙げられます。特に不動産の譲渡所得や事業所得が絡む場合は、特例の適用判断など専門知識が必要になることもあります。

税理士に頼んだ場合の費用相場

税理士に確定申告を依頼する場合の費用は、申告内容の複雑さによって大きく異なります。準確定申告のみであれば5万円から10万円程度、不動産の譲渡所得がある場合は10万円から20万円程度が相場です。継続的な不動産所得の申告であれば、年間10万円から15万円程度が一般的です。

ただし、遺産総額が大きい場合や複数の所得がある場合は、さらに高額になることもあります。相談時に見積もりを取ることをおすすめします。

相談先の選び方と注意点

税理士を選ぶ際は、相続税や所得税に詳しい専門家を選ぶことが重要です。相続専門の税理士事務所や、地域の税理士会の紹介サービスを利用するのも良いでしょう。初回相談が無料の事務所も多いので、複数の事務所に相談して比較検討することをおすすめします。

また、税務署でも無料の申告相談を実施していますので、簡単なケースであれば活用してみましょう。公平中立な独立系FPに相談するのもおすすめです。事前の相続対策や、有効的な活用方法について、アドバイスが可能です。いずれにしても早めに動き始めることが大切です。

まとめ

相続後の確定申告は、すべてのケースで必要になるわけではありませんが、被相続人に所得があった場合や、相続財産から新たな所得を得た場合には申告が必要です。準確定申告は相続開始から4か月以内、通常の確定申告は翌年3月15日までが期限となります。不動産の売却や賃貸収入がある場合は特に注意が必要で、適切に申告することで税負担を軽減できる可能性もあります。

自分で申告するか専門家に依頼するかは、ケースの複雑さや自身の知識レベルによって判断しましょう。迷った場合は、まず税務署や税理士に相談することをおすすめします。早めに準備を始めることで、期限に余裕を持って手続きを進められます。

さまざまな金融商品や情報が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。ご自身のライフプランを考えるときには、生命保険や金融商品の販売をせずに中立的な立場からコンサルティングに徹する独立系のファイナンシャルプランナーへの相談をお勧めします。

●構成・編集/京都メディアライン(HP:https://kyotomedialine.com FB:https://www.facebook.com/kyotomedialine/)

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

株式会社SMILELIFE project(https://www.smilelife-project.com)