「生前贈与」は、資産を次世代へスムーズに移転するための重要な制度です。中でも、特定の条件を満たせば贈与税がかからない「非課税特例」は、家族間での資産の移転を計画するうえで見逃せない制度です。

今回は、非課税特例の仕組みや注意すべき点について見ていきましょう。100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)を提唱する、独立系ファイナンシャルプランナー藤原未来がわかりやすく解説します。

目次

生前贈与の非課税制度とは?

非課税特例はいつまで? 制度の背景と期限

110万円の基礎控除|毎年使える「暦年贈与」の活用法

非課税贈与の実務|手続き・申告・必要書類

孫や配偶者にも贈与できる? 家族別の注意点

「相続税との関係」は? 贈与から7年以内の落とし穴

まとめ

生前贈与の非課税制度とは?

生前贈与とは、生きているうちに自分の資産を他者に譲り渡すことです。生前贈与には贈与税がかかるケースが多いですが、一定の条件を満たすことで非課税になる制度が存在します。

生前贈与と贈与税の基本的な関係

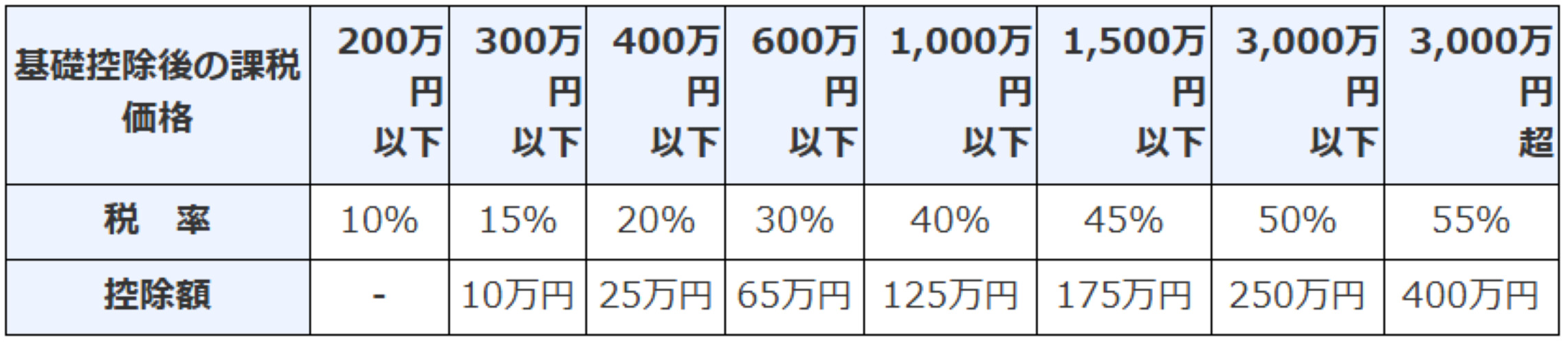

贈与税は、資産を無償で譲り受けた際に課される税金です。年間110万円を超える贈与には課税されるのが基本で、税率は<図表1>のように受贈者が受け取った金額に応じて段階的に高くなります。ただし、一定の要件を満たせば、非課税枠が拡大される特例制度を利用できます。

<図表1>一般税率速算表

なぜ「非課税枠」が重要なのか? 節税との関係

贈与税は相続税よりも税率が高くなりやすいため、非課税枠を活用することで税負担を大きく減らせます。生前から贈与税の非課税枠を使い、時間をかけて資産を移転することで、相続税の負担軽減につながる可能性があるのです。

相続時精算課税制度の利用

相続時精算課税制度は、親や祖父母から18歳以上の子や孫への贈与に対し、2,500万円まで贈与税が非課税となる制度です。ただし、贈与時には課税されませんが、将来の相続時にその分を加算して相続税を計算します。資産を早めに移転して活用することを希望する場合には利用を検討すると良いでしょう。

相続時精算課税制度を利用すると後から取りやめることができませんので、注意が必要です。

非課税特例はいつまで? 制度の背景と期限

「教育資金」や「住宅取得資金」など親が子供や孫に資金援助をするケースは多く、特例として一定額までは非課税とする制度が定められ、広く利用されてきました。その中でも「住宅取得等資金の贈与」に対する非課税特例は、非常に人気のある制度です。

住宅取得等資金の特例とは

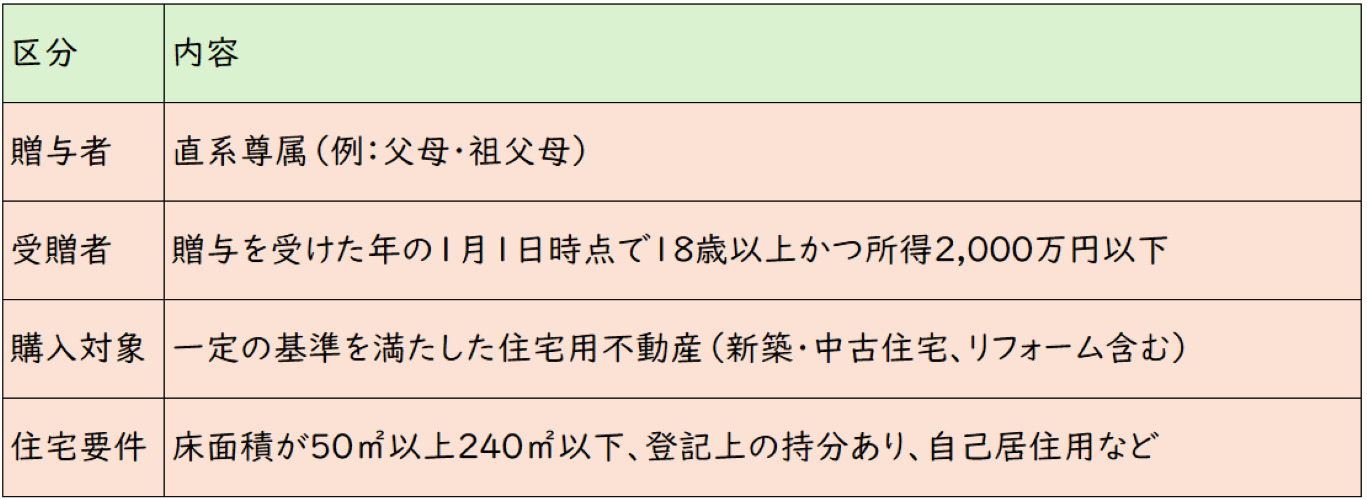

「住宅取得等資金の贈与に係る非課税措置」とは、父母や祖父母など直系尊属から、住宅の購入や新築・増改築などに充てるための資金を贈与された場合、一定額まで贈与税が非課税になる制度です。

この制度は、若い世代の住宅取得を支援することを目的として導入されており、住宅購入の大きな初期費用を家族からの支援でまかなえるように設計されています。

<図表2>住宅取得等資金の特例の主な要件

贈与を受けた人ごとに省エネ等住宅の場合には1,000万円まで、それ以外の住宅の場合には500万円までの住宅取得等資金の贈与が非課税となります。

「非課税特例」はいつまで使える?

「住宅取得等資金の贈与に係る非課税措置」や「教育資金の一括贈与に係る贈与税非課税措置」の特例は、期限が設けられています。2025年7月現在では「住宅取得等資金の贈与に係る非課税措置」の特例は令和8年12月31日、「教育資金の一括贈与に係る贈与税非課税措置」の特例は令和8年3月31日を期限としています。特例の利用ができるうちに早めに利用を検討することが重要です。

制度改正の今後の見通し

政府は相続税と贈与税の一体化を目指しており、2024年度から「7年以内の贈与が相続財産に加算されるルール」がスタートしています。過去の改正からも分かるように、相続時精算課税や暦年贈与の有利性を抑える狙いが見て取れます。今後も課税の公平性を考慮した、非課税範囲や税率構造の見直しが続く見通しですので、今後の動向には目が離せません。

110万円の基礎控除|毎年使える「暦年贈与」の活用法

「暦年贈与」について、おさらいをしておきましょう。

暦年贈与と110万円の非課税枠

暦年贈与とは、1年間(1月1日〜12月31日)に110万円までであれば、贈与税がかからない制度です。例えば、親から子へ、110万円以内の範囲で贈与することで、数年かけて大きな資産を贈与税の負担なく移転することが可能です。

複数人に贈与は可能? 孫・兄弟など対象者の注意点

非課税枠は贈与を受ける人ごとに適用されるため、複数人に分散して贈与することで、より効率的に資産移転できます。ただし、未成年者への贈与や、兄弟姉妹間での贈与には贈与の意志確認や管理方法に注意が必要です。

現金手渡しはNG? 形式上の要件とは

贈与は「契約行為」であり、口頭や現金手渡しだけでは認められない可能性があります。贈与契約書の作成や銀行振込による履歴を残すことが、後々の税務調査対策としても重要となります。

非課税贈与の実務|手続き・申告・必要書類

特例を利用するためには、正しい手続きと記録が不可欠です。

非課税枠を使う時の届け出と確定申告

たとえ非課税枠内でも、特例制度を使う場合には確定申告が必要です。住宅資金贈与の場合は「非課税申告書」と「契約書」などの添付書類が求められます。

贈与の証拠を残すには? 通帳・契約書の準備

税務署に正当な贈与であることを認めてもらうためには、「いつ、誰から、いくら、何の目的で」贈与があったのかを明記した書面が必要です。贈与契約書のほか、通帳の振込記録や領収書の写しなども保存しておくようにしましょう。

「手続きが簡単な方法」はどれ?

110万円以下の暦年贈与であれば、契約書と振込だけで済むことが多く、比較的簡単です。ただし、将来的に相続税と絡む可能性もあるため、税理士等の専門家への相談をおすすめします。

孫や配偶者にも贈与できる? 家族別の注意点

家族の状況に応じて非課税贈与を活用するには、それぞれの特性を理解する必要があります。

孫への非課税贈与と相続対策

孫への贈与は相続税対策には有効です。孫は代襲相続の場合を除き法定相続人ではないため、基礎控除の対象とはならないことや、相続税の2割加算など不利な部分もあります。しかし、生前贈与では18歳以上の場合特例が適用されることで、結果的に相続対策として有効に活用することができます。

夫婦間の贈与は非課税になる?

婚姻期間が20年以上の夫婦間で、自宅や住宅取得資金を贈与した場合、2,000万円までが非課税になる特例があります。ただし、この特例は一生に一度しか使えず、他の制度と併用できない点に注意が必要です。

同居家族・親族間の特例と盲点

扶養義務者間での生活費や教育費の贈与は、通常贈与税の対象になりません。ただし、「通常必要と認められる範囲」を超えると課税対象になるため、金額の妥当性を意識しましょう。例えば、親が子供名義の預金口座を開設し、将来のためにと1,000万円振り込むなどは贈与税の対象になる可能性が高くなります。

「相続税との関係」は? 贈与から7年以内の落とし穴

2024年の税制改正により、贈与から7年以内に相続が発生した場合、贈与した資産も相続財産に加算されることになりました。

相続税に加算されるケースとされないケース

「相続開始前7年以内の贈与加算」では、被相続人(亡くなった人)が、相続人に対して死亡前7年以内に行なった贈与は、原則として相続財産に加算して相続税を計算します。加算されないケースとしては、相続人以外の人に贈与した場合です。例えば、代襲相続人ではない孫に贈与した場合、相続財産に加算する必要はありません。

生前贈与と相続税対策を両立させるには

早期から暦年贈与を活用し、形式を整えて記録を残すことが基本です。また、生前贈与・相続・保険などを含めた包括的な相続対策プランを立てることで、安心して財産を残すことができます。

まとめ

生前贈与の非課税制度は、賢く使えば節税効果が大きい反面、制度の変更や条件の複雑さから正しい知識と手続きが必要です。相続にも大きな関わりがありますので、税理士やファイナンシャルプランナーなどの専門家に相談しながら、納得のいく資産承継を目指しましょう。

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。ご自身のライフプランを考えるときには、生命保険や金融商品の販売をせずに中立的な立場からコンサルティングに徹する独立系のファイナンシャルプランナーへの相談をお勧めします。

●構成・編集/京都メディアライン(HP:https://kyotomedialine.com FB:https://www.facebook.com/kyotomedialine/)

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

株式会社SMILELIFE project(https://www.smilelife-project.com)