相続税対策として「生前贈与」を検討される人も多いのではないでしょうか?

「生前贈与」は注目されている一方で「税金が高くなるのでは?」「どうやって渡すのが正解?」といった疑問を持つ方も少なくありません。今回は、家族や大切な人にスムーズに資産を渡すための第一歩として、生前贈与の基本から、現金・土地など資産ごとの注意点などについて見ていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)を提唱する、独立系ファイナンシャルプランナー藤原未来がわかりやすく解説します。

目次

生前贈与とは? 基本の仕組みと相続との違いを解説

生前贈与できる財産とは? 現金・土地・家の違いを詳しく解説

生前贈与の非課税枠とは? 110万円ルールと特例を使いこなす

生前贈与をするときの手続きと確定申告の流れ

気をつけたい! 生前贈与の「ばれる」「7年ルール」とは?

まとめ

生前贈与とは? 基本の仕組みと相続との違いを解説

「生前贈与」という言葉を耳にしたことはあっても、相続との違いや具体的な手続きについては意外と知られていません。まずは生前贈与の基本的な仕組みと、相続との違いを整理しておきましょう。

生前贈与とは? 相続との違いを押さえよう

生前贈与とは、資産を持っている人(贈与人)が、生きているうちに別の人(受贈者)に資産を譲り渡すことをいいます。

一方で相続とは、資産を持っている人(被相続人)が亡くなったときに、その資産が相続人に引き継がれる仕組みです。大きな違いは「タイミング」と「選択の自由」です。

生前贈与は「誰に・いつ・どれだけ渡すか」を自由に決められるのに対し、相続は被相続人が亡くなったタイミングからとなり、法定相続人や割合が法律で定められており、柔軟性に欠ける点があります。

生前贈与が注目される理由|得するのはどんな場合?

生前贈与が注目される最大の理由は、相続税対策です。資産が多ければ多いほど、相続時に多額の相続税がかかる可能性があるため、早めに財産を分散させておくことで相続税を抑える効果が期待されます。

また、子どもや孫の住宅購入・教育資金などにあてることで、人生の節目をサポートできるというメリットもあります。受け取る側にとっても「今」必要なお金が手に入るため、実用性が高いのです。

生前贈与できる財産とは? 現金・土地・家の違いを詳しく解説

生前贈与できる資産にはさまざまな種類がありますが、資産の種類によって手続きや税負担が大きく異なります。ここでは、代表的な「現金」と「不動産」について詳しく見ていきましょう。

現金を生前贈与する場合|手渡しと税務リスク

現金の贈与は簡単にできる方法ですが、「現金を手渡しただけ」では「贈与」として成立するとは限りません。後で「贈与ではない」と税務署に判断されてしまうと、相続財産として相続税が課税されるリスクが生じます。

確実に贈与と認められるためには、贈与契約書を作成し、通帳間での振込記録を残すのが基本です。現金の手渡しは証拠が残りにくいため、避けておいた方がいいでしょう。

土地・家を生前贈与する場合|名義変更と税金の注意点

土地や家などの不動産を贈与する場合は、名義変更(登記)が必要です。また、不動産の贈与には「贈与税」だけでなく、「登録免許税」や「不動産取得税」などの費用もかかるため注意が必要です。

不動産の評価額は相続税評価額(路線価など)で計算されるため、実際の市場価格より低めになることが多く、税負担を抑えられる可能性もあります。ただし、贈与額が大きくなると高額な贈与税が発生するため、非課税制度との併用がポイントとなります。

生前贈与の非課税枠とは? 110万円ルールと特例を使いこなす

贈与税は、年間に一定額以上の贈与を受けた場合にかかりますが、一定の非課税枠を活用することで税金を抑えることができます。ここでは基本の「110万円ルール」や特別な非課税枠について紹介します。

年間110万円まで非課税! 暦年贈与の基本ルール

「年間110万円」は、贈与税の計算時に適用される基礎控除額です。贈与された金額から110万円を差し引いた額が課税対象となり、年間の贈与額が110万円以内であれば贈与税はかかりません。

この制度を活用して、毎年少しずつ財産を贈与していく方法を「暦年贈与」といいます。1月1日から12月31日までの1年間に受け取る贈与額を110万円以下に抑えることで、非課税で資産を譲り渡すことが可能です。ただし、形式を整えておくことが重要です。

贈与契約書の作成や、贈与の都度の記録を残しておくことで、後のトラブルを防げます。また、贈与を受ける人は、他の人からの贈与も合算して判断されるため、年間合計額には注意が必要です。

配偶者控除・住宅資金贈与など特別な非課税枠とは?

特別な非課税制度としては、以下のようなものがあります。

<配偶者控除>

婚姻期間20年以上の配偶者に居住用不動産またはその取得資金を贈与する場合、2,000万円まで非課税となります。

<住宅取得等資金の非課税制度>

直系尊属(親や祖父母)から、子や孫に対して住宅取得資金を贈与する場合、一定の条件を満たせば最大1,000万円までが非課税となります。

これらの特例制度は、法律上の要件を満たす必要があり、税制改正によって内容が変わる可能性もあるため、最新情報の確認が欠かせません。申告手続きや条件が複雑な場合も多いため、事前に税理士などの専門家に相談することをおすすめします。

生前贈与をするときの手続きと確定申告の流れ

贈与はただ渡すだけでは完了しません。贈与契約書を作成するなど、形式を整えたり、必要に応じて確定申告を行なったりすることで、税務署からの指摘やトラブルを回避することができます。

生前贈与の手続き|現金・不動産それぞれの進め方

現金・不動産それぞれの進め方について、解説します。

<現金の場合>

・贈与契約書を作成する(印鑑、日付入り)

・銀行振込で贈与する

・非課税枠を超える場合は、翌年に贈与税申告を行なう

<不動産の場合>

・不動産贈与契約書を作成する

・登記名義変更手続きをする(法務局)

・贈与税申告および各種税金の納付をする

確定申告が必要な場合とは? 書き方と注意点

贈与額が年間110万円を超えると、贈与を受けた側が翌年の2月1日〜3月15日の間に贈与税の申告を行なう必要があります。

申告に必要な書類は以下の通りです。

・贈与税申告書

・贈与契約書のコピー

・財産評価に関する資料(不動産なら評価証明書など)

ミスや申告漏れがあると追徴課税が発生する可能性があるため、不安な場合は税理士に相談するのが安心です。

気をつけたい! 生前贈与の「ばれる」「7年ルール」とは?

「少額なら申告しなくても大丈夫」と思いがちですが、それは大きな誤解です。税務署は多くの情報源を活用しており、贈与の実態を把握する手段は想像以上に整っています。ここでは、生前贈与に潜むリスクと「7年ルール」の注意点について解説します。

現金手渡しでも税務署にばれてしまう? チェックされるポイント

現金での手渡しや家族間での内密な贈与であっても、税務署が見逃すとは限りません。金融機関の入出金履歴、不動産の登記情報、生活状況の変化などを総合的に確認し、「高額な入金の直後に高額な支出がある」「無職なのに不動産を購入している」など、不自然な動きがあれば調査の対象となることがあります。

7年以内の贈与は相続税の対象に! “7年ルール”の仕組みを解説

「7年ルール」とは、被相続人が亡くなる前の7年以内に行なわれた贈与について、相続税の課税対象として加算される仕組みです。これは、年間110万円以下の贈与も例外ではなく、7年以内に行なわれたものであれば、相続税の計算に含まれます。

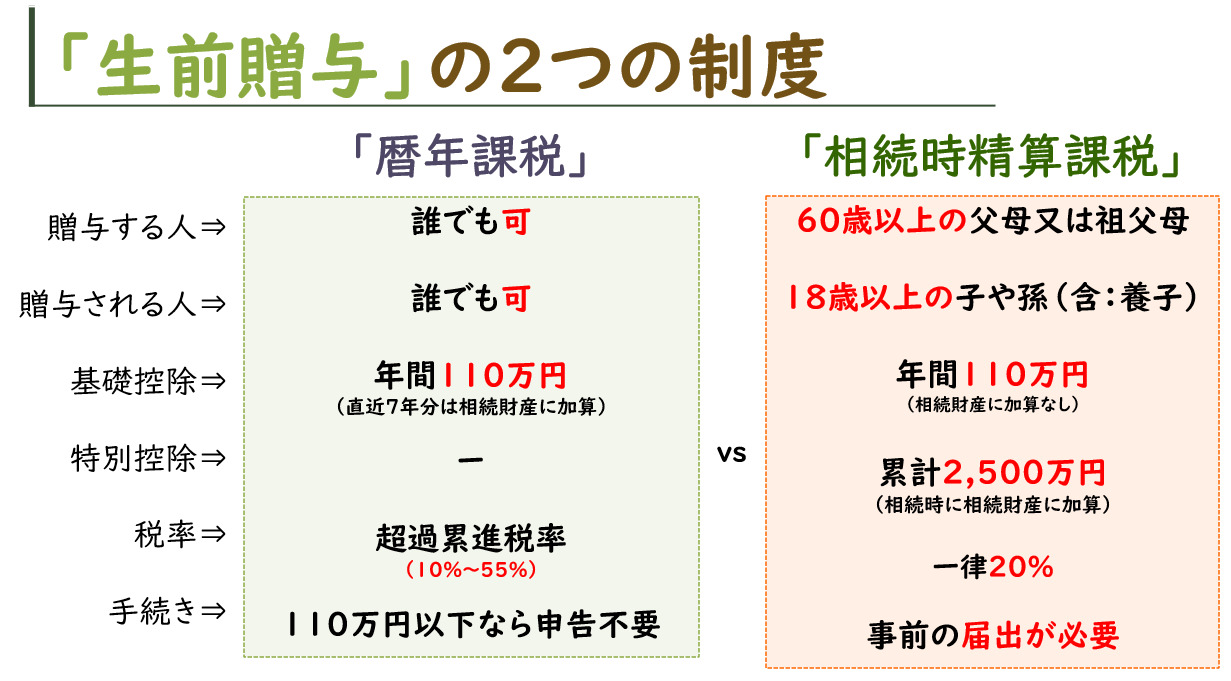

暦年贈与vs相続時精算課税制度|それぞれの特徴と注意点

贈与には「暦年課税(年間110万円まで非課税)」と「相続時精算課税制度」という2つの方法があります。後者の相続時精算課税制度は、60歳以上の親や祖父母が18歳以上の子や孫に対して財産を贈与する場合に利用できる制度で、最大2,500万円まで贈与税が非課税になります。

ただし、基礎控除110万円を超える部分についてはあとで相続発生時に相続税の計算対象に含められることを認識しておく必要があります。また、この制度を一度選択すると、その後は暦年課税制度に戻れなくなるため、慎重な判断が必要です。

これらの制度はいずれも、最終的に相続が発生した時点での税負担に直結します。制度の選択や贈与のタイミングによっては、予想以上の税額が発生することもあるため、事前に税理士などの専門家に相談することが非常に重要です。

<図表1>「生前贈与」の2つの制度

まとめ

生前贈与は、相続税の節税や家族への支援を目的とした有効な方法です。しかし、贈与の方法や手続き、税金のルールを正しく理解していなければ、思わぬトラブルや負担につながる可能性もあります。必要に応じて専門家の力を借りながら、計画的な生前贈与を心がけましょう。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行なわれています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。ご自身のライフプランを考えるときには、生命保険や金融商品の販売をせずに中立的な立場からコンサルティングに徹する独立系のファイナンシャルプランナーへの相談をお勧めします。

●構成・編集/京都メディアライン(HP:https://kyotomedialine.com FB:https://www.facebook.com/kyotomedialine/)

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

株式会社SMILELIFE project(https://www.smilelife-project.com)