2024年からはNISAが制度改正することもあり、多くの人がこれから投資を始めようとお考えになるのではないでしょうか? 資産運用の道具の一つである投資信託を活用する人が多くなることが予想されますが、はじめる前に「リスク」について知っておかなければなりません。今回は、「投資信託のリスクとリターン」について詳しく見ていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

投資信託のリスクとは?

リスクの種類

リスクとリターンとは?

まとめ

投資信託のリスクとは?

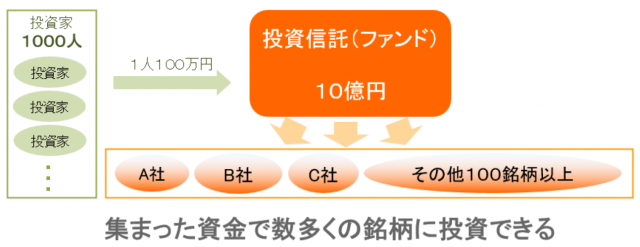

投資信託は、一般NISAとつみたてNISA、iDeCoなど、税制優遇制度の仕組みが充実してきていることもあり、資産運用の道具として幅広く活用されています。投資信託は、リターン(収益)を得ることで資産を増やしていくことを目的としていますが、必ずリターンを得ることができると約束された金融商品ではありません。投資信託は「リスク」がある金融商品なのです。

リスクとは

皆さんは、「リスク」と聞いてどのようなイメージを持たれるでしょうか? 多くの人は、リスクと聞いて「危険」「怖い」といったネガティブなイメージを持たれることでしょう。

しかしながら、資産運用においての「リスク」とは「下振れして値が下がるのもリスク」ですが、「上振れして値が上がるのもリスク」と言います。つまり、値が上がったり下がったりする不確実性のこと、収益の振れ幅を「リスク」というのです。

<図表1>資産運用におけるリスクのイメージ

したがって、収益の振れ幅が大きい投資信託であれば「リスクが大きい投資信託」と言い、収益の振れ幅が小さい投資信託を「リスクが小さい投資信託」と言います。

<図表2>リスク変動のイメージ

リスクはコントロールできる

リスクが大きい商品は値動きが大きいため、大きなリターンを期待できます。しかしその反面、投資している資金が大幅に元本割れするケースも考えられます。

<図表3>のように、Xのような値動きのものと、Xと反対の値動きをするものを組み合わせることで緑色の線のようにXとYの間を通るような値動きとなります。緑色の曲線は、XやYよりも変動の幅(リスク)が小さくなるのです。このように、反対の値動きをするものを組み合わせて持つことを「分散投資」といいます。

<図表3>リスクのコントロール

このように、リスクは分散することによって、ある程度コントロールすることができるのです。

リスクの種類

前述のとおり、資産運用における「リスク」とは収益の振れ幅のことですが、その不確実性をもたらす主な要因として以下のようなものが考えられます。

価格の変動リスク

価格の変動リスクとは、商品そのものの価格の変動によります。例えば、株式の場合、株価は常に変動していますので、それだけで変動リスクの要因となるのです。

為替の変動リスク

外国通貨の為替レートも常に変動していますので、海外投資をする運用商品の値動きに影響を与えます。

実際に2022年の1月末の時点の為替レートは、「1ドル=115.10円」でしたが、10月末時点では「1ドル=148.71円」でした。そのため、先進国株式や先進国債券などの米ドル建てへの投資割合が大きい投資信託の多くは、円に換算した評価額が上昇するなど、大きな影響を受けました。

金利の変動リスク

金利が変動することも運用商品の値動きに影響を与えます。

例えば、金利1%の債券があるとします。この債券を100万円分買うと、1年間で1万円を受け取ることができます。さらに、債券の金利が3%に上がった場合、新規に発行された金利3%の債券を100万円分買うと、1年間で3万円を受け取ることができます。

当然、金利1%の債券よりも金利3%の債券の需要が高くなり、金利1%の債券は需要が減って債券価格が下落します。このように、金利の変動も不確実性の要因となります。

リスクとリターンとは?

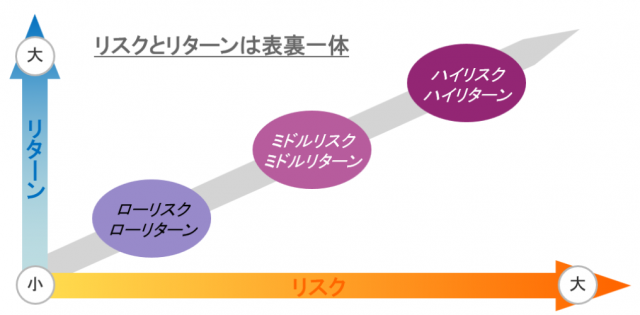

投資は、リターン(収益)を得ることを目的としています。できるだけ大きいリターンを得たいところですが、大きいリターンを得ようとすればするほど、大きいリスクが伴うことを理解しておく必要があります。リスクとリターンは表裏一体の関係性があるのです。

<図表4>のように、リスクが大きくリターンも大きいものを「ハイリスク・ハイリターン」。リスクが中程度でリターンも中程度のものを「ミドルリスク・ミドルリターン」、リスクが小さくリターンも小さいものを「ローリスク・ローリターン」といい、グレイの斜めのラインに沿うような関係性があります。

<図表4>リスクとリターンの関係性

例えば、「リスクが0で大きなリターンを得られる金融商品」はあるのでしょうか? もしそのような商品の勧誘を受けた場合には、「詐欺ではないか」と疑ってかかりましょう。グレイのラインより上側に位置する金融商品は存在しないと考えるようにした方が無難です。

一方で、グレイのラインより下側に位置するような効率の低い金融商品は数多く存在します。例えば、期待できるリターンは本来グレイのラインに沿っているにもかかわらず、毎日の取引における手数料や口座の管理手数料などの割合が高い商品です。手数料を差し引く分、実質のリターンが小さくなってしまい、グレイのラインよりも下の結果となるといった商品があるのです。

投資信託でも運用成果が悪く、グレイの線より下に位置するものは「詐欺ではなく」正当なものとして存在しますので、選定する際には慎重に見極める力が必要となります。

まとめ

今回は、投資信託のリスクとリターンについて詳しく見てきました。投資信託を上手に活用するためにも、まずはリスクやリターンについて理解を深めておきましょう。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。保険や金融商品を「販売しない」独立系のFPは、中立的かつ客観的な立場から相談に乗り、あなたのライフプランに合った正しい選択肢を示してくれます。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)