日本の年金制度には、「公的年金」と「私的年金」の2つの制度があることをご存じでしょうか?

老後の生活を考える時には、まず「公的年金制度」を理解して、iDeCo(イデコ)などに代表される「私的年金」を、どのくらい活用すればよいかを検討する必要があります。自分に合った「私的年金」を選び、時間を味方に付けて早めに取り組みましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

我が国の年金制度と公的年金の種類とは

私的年金の種類とは

公的年金と私的年金との違い

まとめ

我が国の年金制度と公的年金の種類とは

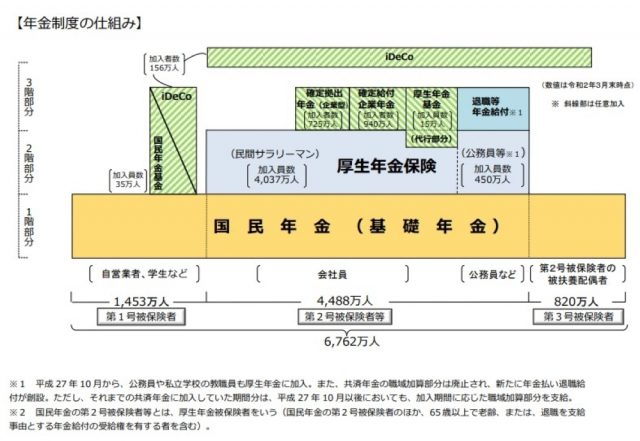

我が国の年金制度は、「公的年金」と「私的年金」に分かれます。

「公的年金」とは、国が用意する年金のことで、国民年金と厚生年金の2階建ての制度になっています。多くは「老齢年金」という形で受け取りますが、状況によっては「障害年金」や「遺族年金」という形で受け取ることもあります。

一方、「私的年金」とは、企業が福利厚生として用意する「企業年金」や、個人が自分で用意する「個人年金」のこと。具体的には確定拠出年金や確定給付年金、個人年金保険、個人型確定拠出年金(iDeCo)などが挙げられます。

以下の<図表1>は、年金制度の全体イメージを図に表したものですが、緑色の斜線で塗られた部分が「私的年金」に該当します。

<図表1>「年金制度のしくみ」

我が国の「公的年金」は、日本に住んでいる20歳以上60歳未満のすべての人が加入する「国民年金(基礎年金)」と、会社などに勤務している人が加入する「厚生年金」の2階建てになっています。

保険料の納付については、以下の通りです。

【第1号被保険者】自営業者など国民年金のみに加入している人

毎月“定額”の保険料を自分で納める。

【第2号被保険者】会社員や公務員で厚生年金に加入している人

毎月“定率”の保険料を、会社などと折半で負担し、保険料は毎月の給料から天引きされる。

【第3号被保険者】専業主婦など扶養されている人

厚生年金制度全体で保険料を負担しているため、保険料を負担する必要はない。

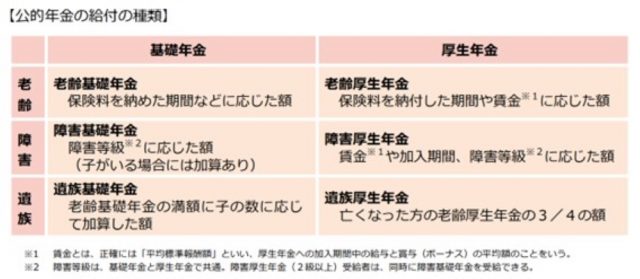

一方、「公的年金」の給付の種類は<図表2>の通りです。

老後には、全ての人が「老齢基礎年金」を受け取ります。さらに、厚生年金に加入していた人は、加えて「老齢厚生年金」を受け取ることができます。また、老後だけでなく、重い障害を負ったときの「障害年金」や、一家の大黒柱が亡くなったときに残された家族に支給される「遺族年金」があります。

<図表2>「公的年金の給付の種類」

私的年金の種類とは

「私的年金」は、「公的年金」に上乗せするための制度です。「私的年金」は、老後をより豊かに暮らすための制度としてとても重要です。企業や個人は、様々な選択肢の中からニーズに合った制度や商品を任意に選択することができます。「私的年金」は、大きく「企業年金」と「個人年金」に分けられます。

「企業年金」は、主に【確定給付年金】と【確定拠出年金】の2種類があります。

【確定給付年金】

加入した期間や掛金や予定利回りなどの条件に基づいて、あらかじめ給付額が定められている年金制度です。企業は従業員のために、責任をもって資産運用をする必要があります。

【確定拠出年金】

企業が拠出する掛金があらかじめ決められていて、積み立てられた掛金とその運用収益との合計額を基に、給付額を決定する年金制度です。企業は掛金を拠出するだけでよく、従業員は自らの責任のもとで掛金の資産運用を行い、老後の生活資金を確保していく必要があります。

次に、「個人年金」の代表的な制度や商品は以下の通りです。

【国民年金基金】

国民年金基金とは、自営業者やフリーランスなどの方が、国民年金の上乗せとして任意に加入できる年金制度です。公的年金が会社員や公務員などは2階建てであることに対して、自営業者などは1階建てしかないため、自らが2階部分を準備するための制度です。

【iDeCo(個人型確定拠出年金)】

iDeCo(イデコ)とは、自分で掛金を支払い、自分で資産運用し、原則60歳以降に受け取る年金です。

税金の優遇制度により、支払った掛金は所得から控除できます。また、資産運用により得られた収益については課税されず、年金や一時金を受け取るときも控除の適用も受けられます。節税しながら、効率よく老後資金を準備できる制度です。

【個人年金保険】

個人年金保険とは、保険会社が販売する年金商品です。支払った保険料が積み立てられ、それを年金原資として、決められた年金開始年齢から支給期間にわたり年金を受給できます。

個人年金保険は、生命保険料控除の対象となっているため、多くの場合に節税効果を得られます。

公的年金と私的年金との違い

それでは「公的年金」と「私的年金」の違いは何でしょうか?

最大の違いは、「公的年金」は国の社会保障制度の一環として位置づけられているため、あくまでも「万一のための保障」を提供する制度だということです。これに対し、「私的年金」は、企業または個人が行う「将来のための積立」の制度になります。

両者の考え方の違いはとても大きく、「万一のための保障」は、保険料負担者から集められた資金で年金受給者に年金を支給する「相互扶助」のしくみです。それに対し、「将来のための積立」は、自分のために積み立てた資金を将来自分が受け取る「自助努力」のしくみであると言えます。

ここでいう、「万一のための保障」の「万一」とは、「長生きリスク」「障害リスク」「死亡リスク」が実際に発生したときのこと。それぞれの場合に、「老齢年金」「障害年金」「遺族年金」が支給され、生活の一部が保障されます。

「私的年金」の場合には、原則として「障害年金」や「遺族年金」の給付はなく、あくまでも積み立てた額を取り崩して受け取るのみとなります。したがって、リタイアの時点でどれだけの資金を積み立てられるかが重要であり、自分自身の努力の結果が将来の生活を左右するということを、しっかり理解してなるべく早めに準備をしておく必要があります。

まとめ

老後に不安を感じるという相談を多く受けますが、まずは自分がどの「公的年金制度」に該当するかを把握し、将来の年金受給額の予測をすることから始めましょう。その上で、安心できる老後の生活をイメージしたライフプランを立てます。資金の過不足を確認し、「私的年金」を含めた早めの対策とその実行を強くお勧めします。

生命保険や金融商品などを販売しない、中立的なファイナンシャルプランナーは、相談者の立場に立って最適なリタイアメントプラン作りをお手伝いします。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)