多くの人が長生きする時代のいま、老後の資金作りはとても深刻な問題です。会社勤めのサラリーマンにとって老後の生活資金に欠かせないのは年金と退職金。従来、退職金は会社が従業員のために運用しながら積み立てておき、定年に合わせて一定額を支給する確定給付型の制度が主流でした。

しかし、現在は確定拠出年金が普及し、会社は従業員に対して退職金の「給付」を約束するのではなく、毎月の掛け金の「拠出」を約束する方式に変わりつつあります。掛け金の運用自体は従業員個人の選択となり、その運用成果によって将来受け取る退職金の金額が変わるような時代が来ているのです。

まずは会社の退職金制度としての確定拠出年金についてその内容を把握し、そして資産運用の基本的な考え方について学ぶことが先決です。過ちを避け、節税メリットを最大限に活かしながら、無駄なくしっかりと退職金を育てていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、LIFEBOOK(R)を提唱する、ファイナンシャルプランナー藤原未来がわかりやすく解説します。

目次

確定拠出年金とは? シニア世代が知っておくべき基礎知識と活用法

確定拠出年金のおすすめ配分

企業型確定拠出年金(DC)のメリットとデメリットとは? 後悔しないための注意点

まとめ

確定拠出年金とは? シニア世代が知っておくべき基礎知識と活用法

確定拠出年金とはどのような仕組みなのでしょうか? まずは確定拠出年金の仕組みと種類について基本的なことをおさらいしておきましょう。

確定拠出年金の仕組みと種類|DCとiDeCoの違い

確定拠出年金の基本的な仕組みと種類は以下の通りです。

拠出金

原則として企業が毎月一定額を拠出します。従業員はその拠出金額を現金で受け取るか確定拠出年金の掛け金に回すのかを選択できるのが一般的ですが、全額をどちらかに振り向けるのではなく、部分的に現金受け取りもしくは掛金に振り分けることもできるケースもあります。その掛け金の金額変更は原則として年に一度可能です。

運用

従業員は、拠出金額を自分で選んだ金融商品(投資信託・保険・定期預金など)で運用します。

受取り

原則60歳以降に運用した成果を、年金または一時金として受取ることができます。

税制優遇制度

掛金が全額所得控除でき、運用益は非課税となります。また、60歳以降一時金として受ける場合は退職所得控除が受けられますし、年金として受け取る場合には公的年金等控除が利用できます。

種類

企業型確定拠出年金(DC)と個人型確定拠出年金(iDeCo)の2種類があります。

企業型確定拠出年金(DC)と個人型確定拠出年金(iDeCo)は基本的な仕組みは同じですが、異なる点があります。大きな違いは2つです。

掛け金の拠出

DCは、掛け金を会社が拠出します。マッチング拠出できる場合は、個人でも掛け金を拠出して上乗せすることができます(上限あり)。一方で、iDeCoは自分で拠出するのみとなります(上限あり)。

手数料

DCは、口座管理手数料を会社が負担するため、自分で負担する必要はありません。一方で、iDeCoは口座管理手数料を自分で負担しなければなりません。また、口座開設時やDCから移換する際にも手数料がかかります。

確定拠出年金の運用方法|なぜ配分が重要なのか?

さて、会社が企業型確定拠出年金(DC)を導入している場合、掛け金を受け取った従業員は運用商品のラインナップから自分に合った商品を選んで運用しながら、将来の退職金を準備します。

投資ポートフォリオ(資産配分)を作って、それぞれの資産種類(国内外の株式や債券など)に応じた投資信託を選んで、リスクを分散しながら積立投資をすることをおすすめします。

預金や年金保険商品に預けても、現在のような低金利ではお金は育ちません。投資信託を選んで資産を運用していく場合、資産種類をどのような割合で配分するかが重要となります。資産の配分によって、リスクとリターンが異なってくるからです。

リターンの大きさによって受取時の金額に差が出てきますが、リスクの大きさを許容できるかどうかも同時に見ていく必要があります。そのため、リスクとリターンを確認しながら配分を決めることが大切です。

確定拠出年金のおすすめ配分

確定拠出年金で投資信託を選ぶ場合、資産の配分を決めることはとても重要ではありますが、なかなかどのような配分で運用商品を選べば良いのか迷うところです。配分は自分で自由に決めることができますが、運用できる期間によって、「積極的」であるか「保守的」であるかという視点を取り入れることはおすすめしています。

年代別の最適な資産配分|年代による考え方の違い

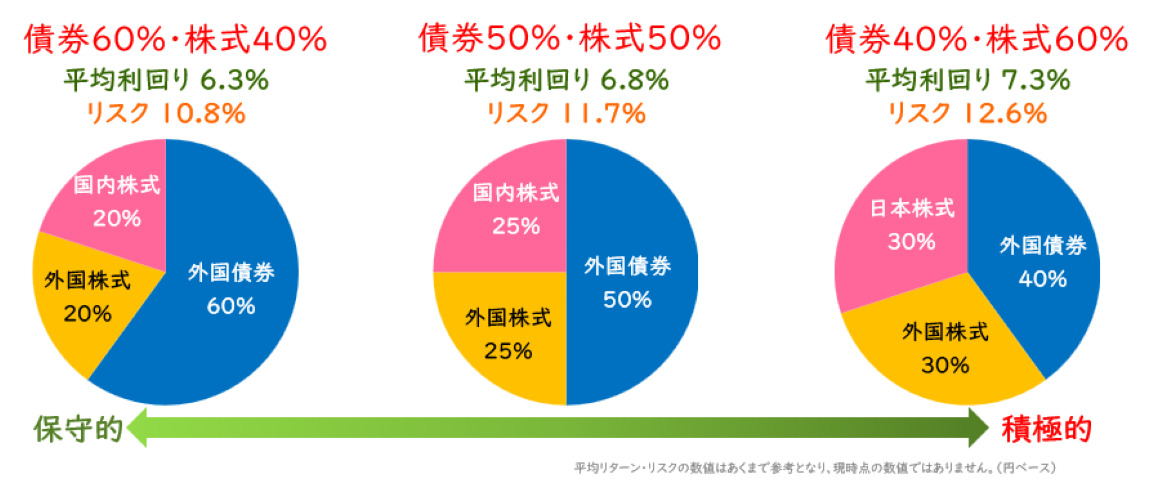

資産配分のことを「ポートフォリオ」と呼びます。ポートフォリオを構成する資産を例えば「株式」と「債券」にする場合、株式の割合が大きければそのポートフォリオのリスクとリターンは高くなります。

なぜならば「株式」は「債券」よりも期待できるリターンが大きい反面、リスク(不確実性)も大きいので、株式の割合を増やすことで、必然的にポートフォリオのリスクとリターンも大きくなるのです。

<図表1>ポートフォリオの例

資産を分散して持っても投資期間が短いと、リスクが大きいポートフォリオは不安定です。逆に期間が長ければ長いほど、リスクが抑えられて値動きは安定してきます。このため年代が若いほど投資期間は長くとれますので、株式の割合を多めにした「積極的」な配分にしたポートフォリオがおすすめと言えるでしょう。

一方で、50代の人が老後資金を準備するという場合は投資期間が短くなることが考えられますので、リスクを抑えめにした「保守的」なポートフォリオにした方が良いのかもしれません。

配分は毎年見直すようなものではないので、2024年・2025年の推奨配分というものはありません。

市場動向を反映

市場は日々変動していますので、ポートフォリオを決める際には、過去20年間などのリスクとリターンの実績を参考にするといいでしょう。

一度決めたポートフォリオは市場動向が大きく変動しない場合、できるだけ変更せずに継続していきますが、バブルの崩壊やリーマンショックのように市場が大きく変動した場合、ポートフォリオの見直しを検討することもあります。

企業型確定拠出年金(DC)のメリットとデメリットとは? 後悔しないための注意点

企業型確定拠出年金(DC)を効果的かつ安定的に活用するために、そのメリットとデメリットを頭に入れておきましょう。メリットは節税、デメリットは運用リスクと流動性です。

企業型確定拠出年金(DC)のメリット

企業型確定拠出年金(DC)のメリットは、なんといっても節税です。給与に上乗せされて拠出される掛け金は、所得とならずに非課税扱いになります。さらに個人的にマッチング拠出をする場合の追加の掛け金も所得控除の対象に。こちらは企業側で年末調整されますので、従業員の方は特に手続きをする必要はありません。

また、運用していた投資信託などを売却したときに生ずる譲渡益に対して、通常は約20%の所得税・住民税がかかりますが、確定拠出年金制度に関しては無税扱いとなります。そして、60歳以降一時金として受ける場合は退職所得控除が受けられますし、年金として受け取る場合には公的年金控除が利用できます。

企業型確定拠出年金(DC)の3つのデメリットとは?

デメリットは主に以下の3つがあげられます。

運用結果が確定できない

企業型確定拠出年金(DC)では、会社が掛金を拠出してくれますが、その後の運用商品の選択やその運用結果について責任を負ってくれません。つまり、運用結果により将来受け取る年金額が変化しますが、その結果については従業員の自己責任となります。

運用商品ラインナップが少ない

運用商品のラインナップですが、取扱商品の数が比較的少ない傾向があり、投資信託などの選択の幅がせまく自分自身に合ったベストの運用商品を選べないなどというケースもあります。

流動性を失う

流動性を失うこともデメリットの一つです。マッチング拠出が可能な場合には上限額ギリギリまで拠出しがちですが、一度拠出してしまうと60歳になるまでその金額を引き出すことができなくなります。流動性を失うことをあらかじめ認識しておきましょう。

デメリットを回避するための賢い対処法

デメリットはなるべく排除したいものです。対処法について見ておきましょう。

自らの責任で取り組む

投資は自己責任です。知識がないまま運用商品にリスクのある商品を選んで、運用が上手くいかないということは十分にあり得ることです。資産運用のやり方については、投資の専門家やファイナンシャルプランナーに相談することをおすすめいたします。

iDeCoを活用する

企業型確定拠出年金(DC)に加入している人でも限度はありますが、iDeCoを併用することができます。iDeCoは自分で金融機関を選択できますので、運用商品のラインナップが比較的多いネット証券を選ぶことが可能です。

運用商品の選択肢を増やしたい場合は、マッチング拠出よりもiDeCoを併用するといいでしょう。ただし、iDeCoは口座開設時の手数料や口座管理手数料などを自分で負担しなければならないので注意が必要です。

資産の流動性を確保する

確定拠出年金は老後の生活のための資金準備を目的としています。しかし、老後のための準備ばかりではなく60歳になるまでの間にも子どもの教育費や住宅購入の自己資金、旅行などのやりたいことへの目的資金を準備しなければなりません。

目的資金が不足している場合は積立の一部を流動性のある預貯金などに回す必要が出てくるため、マッチング拠出ができるとしても上限額ギリギリまで拠出できないケースもあるのです。自分はどのくらい積立ができるのか? 積立は何のためにするのか? 自分のライフプランを作って判断する必要があります。

まとめ

今回は企業型の確定拠出年金について解説しました。皆さんのリタイア後の生活を支える大切な退職金。節税メリットを最大限に活かしながら積立投資を継続してしっかり育てていきましょう。

キーワードは「時間を味方につける」です。早く始めればそれだけリスクも低減することができ、運用効果は大きくなるのです。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。

●構成・編集/末原美裕(京都メディアライン・http://kyotomedialine.com)

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

株式会社SMILELIFE project(https://www.smilelife-project.com)