相続税対策として、生前贈与が有効だという話を聞いたことがある方も多いのではないでしょうか。贈与税は相続税とセットで考えることが多い税金で、相続税対策になるといっても、たくさんの贈与をすれば今度は贈与税がかかってきます。

そこで今回は、日本クレアス税理士法人(https://j-creas.com)の税理士 中川義敬が、長年にわたる税理士業務を通じて得た幅広い知識や経験に基づき、贈与税の基本的な事項(暦年贈与について)を具体的な計算事例を交えながらご紹介していきます。

目次

贈与税の計算手順とは?

贈与税の税率は?

課税されないものとは?

贈与税の計算をシミュレーション

まとめ

贈与税の計算手順とは?

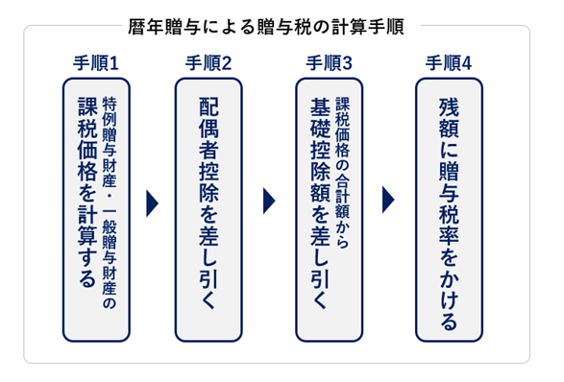

暦年贈与による贈与税の計算は、次の手順で行います。

手順1(特例贈与財産・一般贈与財産の課税価格を計算する)

暦年課税における贈与税の計算では、「特例贈与」と「一般贈与」という2つの区分で、それぞれの課税価格を計算します。

特例贈与と一般贈与の違いは、適用される贈与税率です。また、課税価格とは、贈与を受けた財産と贈与とみなされる財産の合計額(贈与税の非課税財産を除く)のことをいいます。

■特例贈与にあたるもの… 直系尊属(親や祖父母など)から贈与を受けた場合で、かつ受贈者が贈与を受けた年の1月1日において18歳以上である場合

■一般贈与にあたるもの… 特例贈与に該当しない贈与

手順2(配偶者控除額を差し引く)

贈与税の配偶者控除とは、婚姻期間が20年以上の夫婦の間において、居住用不動産や居住用不動産を取得するための金銭の贈与が行われた場合、2,000万円を上限に、その贈与額を課税価格から控除することができるものです。

手順3(課税価格の合計額から基礎控除額110万円を差し引く)

特例贈与と一般贈与の課税価格の合計額から、基礎控除額110万円を差し引きます。ちなみに手順2において配偶者控除額が適用されていても、基礎控除額は併用されます。

手順4(基礎控除後の残額に贈与税率をかける)

手順3で計算した残額に下記の「特例税率」、「一般税率」の区分に応じ税率をかける。なお1年間の贈与財産に、特例税率の対象となるもの(A)と一般税率の対象になるもの(B)の両方がある場合、まず贈与財産全体に対する特例税率による税額と一般税率による税額を計算します。そして、それぞれを特例財産、一般財産が占める割合だけ計上します。

計算式は次の通りです。

贈与税額=ア+イ

ア… 基礎控除後の課税価格 × 特例税率 × A /(A + B)

イ… 基礎控除後の課税価格 × 一般税率 × B /(A + B)

贈与税の税率は?

贈与税率は、特例贈与と一般贈与で異なり、それぞれ「特例税率」、「一般税率」が適用されます。特例贈与しか受けていない場合は特例税率を、一般贈与しか受けていない場合は一般税率を使用して税額を計算。いずれも10%から最大55%まで課税価格に応じて上がりますが、「特例税率」の方が、贈与税額が少なく計算されるよう設定されています。

<特例贈与財産用の贈与税率(特例税率)>

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超え | 55% | 640万円 |

<一般贈与財産用の贈与税率(一般税率)>

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超え | 55% | 400万円 |

出典:国税庁HP「贈与税の計算と税率」

課税されないものとは?

代表的なものとして以下のものが該当いたします。

・夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの

・個人から受ける香典、花輪代、年末年始の贈答、祝物または見舞いなどのための金品で、社会通念上相当と認められるもの

・奨学金の支給を目的とする特定公益信託や財務大臣の指定した特定公益信託から交付される金品で一定の要件に当てはまるもの

・法人からの贈与により取得した財産(法人から財産を贈与により取得した場合には、贈与税ではなく所得税がかかります)

・贈与税の特例を使用して贈与された金銭(住宅取得資金等贈与の特例や教育資金の一括贈与の特例があります)

贈与税の計算をシミュレーション

では実際に贈与税の計算をシミュレーションしていきましょう。

1、「一般贈与財産用」の計算

他人から1,000万円の贈与を受けた場合。

基礎控除後の課税価格 1,000万円 - 110万円 = 890万円

贈与税額の計算 890万円 × 40% - 125万円 = 231万円

2、「特例贈与財産用」の計算

18歳以上の子や孫が直系尊属から1,000万円贈与を受けた場合。

基礎控除後の課税価格 1,000万円 - 110万円 = 890万円

贈与税額の計算 890万円 × 30% - 90万円 = 177万円

3、「一般贈与財産用」と「特例贈与財産用」の両方の計算が必要な場合

18歳以上の子や孫が直系尊属から800万の贈与を受け、他人から200万円贈与を受けた場合。

(1)この場合、まず、合計価額1,000万円を「一般贈与財産」として次のように計算します。

1,000万円 - 110万円 = 890万円

890万円 × 40% - 125万円 = 231万円

231万円 × 200万円 / (200万円+800万円) = 46.2万円…(1)

次に「特例贈与財産」の部分の税額計算を行います。

(2)この場合も、まず、合計価額1,000万円を「特例贈与財産」として次のように計算します。

1,000万円 -110万円 = 890万円

890万円 × 30% - 90万円 = 177万円

177万円 × 800万円 / (200万円 + 800万円) =141.6万円…(2)

(3)贈与税額 = (1)(一般贈与財産の税額) + (2)(特例贈与財産の税額)

上記の場合 (1)46.2万円 + (2)141.6万円 = 187.8万円… 贈与税額

まとめ

暦年課税における基礎控除の限度額内で、毎年110万円ずつ生前贈与をすることで、相続対策を試みることが可能です。しかし、実行の際はポイントを踏まえながら慎重に進めることが必要になります。また、贈与税は元々相続税逃れをけん制することが目的です。相続税よりも税率が高い点にも留意して、不要な税金がかからないようにして頂きたいと思います。

もし非課税になると認識していても、計算方法を誤ったり、そもそも贈与になること自体を知らないと、後々税務署から贈与税の課税漏れを指摘される恐れがあります。そのため生前贈与による相続対策は税理士等の専門家に相談しながら進めることが肝要です。

●取材協力/中川 義敬(なかがわ よしたか)

日本クレアス税理士法人 執行役員 税理士

東証一部上場企業から中小企業・個人に至るまで、税務相談、税務申告対応、組織再編コンサルティング、相続・事業継承コンサルティング、経理アウトソーシング、決算早期化等、幅広い業務経験を有する。個々の状況に合わせた対応により「円滑な事業継承」、「争続にならない相続」のアドバイスをモットーとしており多くのクライアントから高い評価と信頼を得ている。

日本クレアス税理士法人(https://j-creas.com)

構成・編集/松田慶子(京都メディアライン ・https://kyotomedialine.com)