相続税は「亡くなった人の財産を受け継ぐ時」に課税されますが、実際には誰にどれくらいの税率がかかるのかは意外と複雑です。「相続税率って何%?」「配偶者や子ども、兄弟や孫で違うのか?」「不動産を相続した場合はどうなるのか?」といった疑問を持つ人も多いでしょう。

今回は、相続税率の仕組みから、最新の税率早見表、相手別・財産別の計算方法、さらに節税のポイントまでを2025年の最新情報をもとに、具体例とともに見ていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、LIFEBOOK(R)を提唱する独立系ファイナンシャルプランナー藤原未来がわかりやすく解説します。

相続税率とは? 仕組みと基本的な計算方法

相続税率とは、課税対象となる相続財産に対して適用される「税金の割合」のことです。相続税は譲渡所得や退職所得などにかかる所得税のような一律課税ではなく「累進課税(所得が多いほど税率が高くなる方式)」が採用されています。

たとえば、相続財産が1,000万円の人と1億円の人では、後者の方がより高い税率が適用されます。また、受け取る人の立場(配偶者・子・孫など)によっても、控除や課税方法が変わります。

相続税の仕組みと課税の流れ

相続税の計算は、以下のステップで行ないます。

1.相続財産の総額を算出

土地、建物、預貯金、株式、生命保険などすべてを評価します。

2.非課税財産を控除

例:生命保険金の非課税枠「500万円×法定相続人の数」など。

3.基礎控除を差し引く

相続税には「3,000万円+600万円×法定相続人の数」という基礎控除があり、これを超えた部分に税金がかかります。

4.法定相続分に応じて分割・税率適用

課税対象額を法定相続分で按分し、それぞれの金額に税率をかけて算出します。

5.控除や特例を適用して最終税額を決定

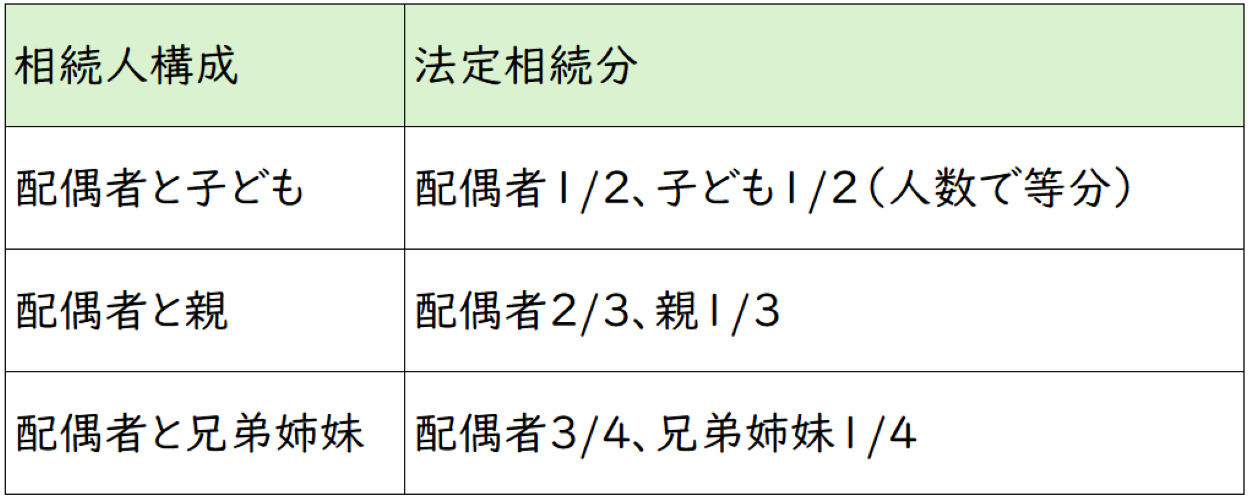

法定相続人によって異なる割合

法定相続人とは、法律で定められた「相続できる人」です。主な割合は次のとおりです。

<図表1>主な相続割合

この割合は「税額計算のもとになる基準」であり、実際の分け方が異なっても、税率を計算する際はこの割合で算出します。

基礎控除・課税価格の計算とは?

相続税の基礎控除額は次の式で求めます。

基礎控除額=3,000万円+600万円×法定相続人の数

たとえば、相続人が配偶者と子2人(計3人)の場合は3,000万円+600万円×3=4,800万円が基礎控除です。相続財産がこの金額以下であれば、相続税はかかりません。

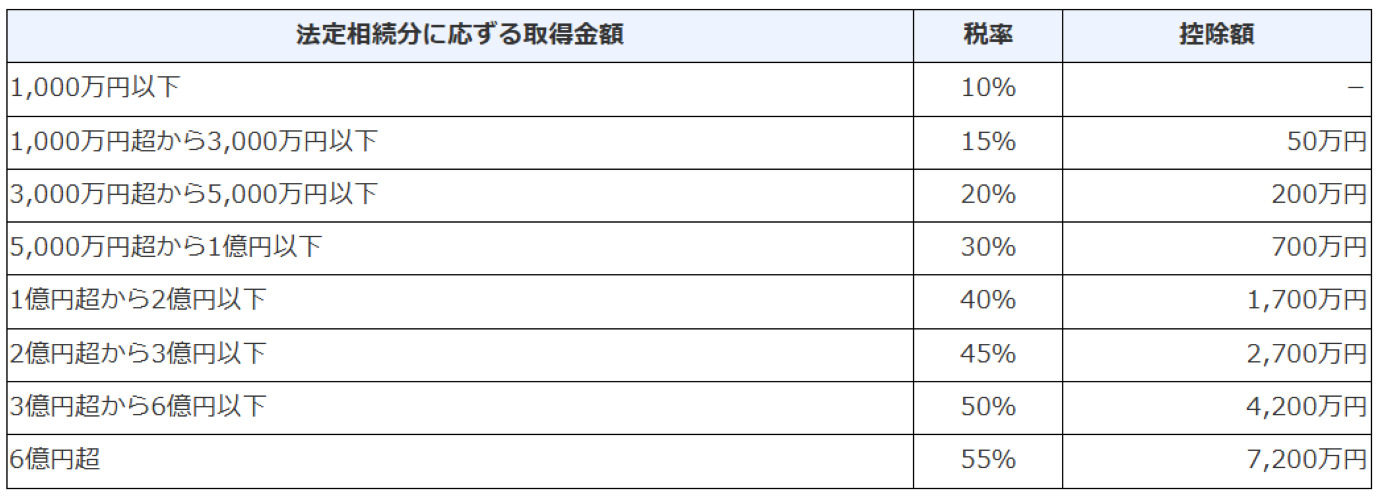

【2025年最新版】相続税率早見表と計算例

相続税率は、課税価格(基礎控除後の金額)によって段階的に上がります。2025年時点での最新税率は、以下の通りです。

課税価格ごとの税率表(最新情報)

以下が税率表です。

<図表2>相続税の速算表

配偶者・子・孫など相手別の計算イメージ

相続の相手別の計算イメージを見てみましょう。

例:課税遺産総額(基礎控除を引いた後の総額)が6,000万円、相続人が配偶者と子1人のケース

法定相続分は1/2ずつなので、それぞれの課税価格は3,000万円。税率15%・控除50万円を適用します。

1人当たりの課税額:3,000万円×15%−50万円=400万円

2人分で計800万円が相続税の総額になります。

配偶者には「配偶者の税額軽減」(法定相続相当額または1億6,000万円のどちらか大きい方までは相続税はかからない)があるため、最終的には子の分のみ課税となるケースが多くみられます。

早見表の使い方と注意点

相続税の速算表などの早見表を使う場合、以下のような使い方をしますが、注意する点もあります。

・課税価格は1人あたりで計算します。

・税率を当てはめる前に基礎控除を引きます。

・配偶者の税額軽減や未成年者控除、障害者控除など、個別の控除も確認して差し引きます。

孫や兄弟姉妹が相続人の場合、2割加算(相続税額×1.2倍)が適用されますので注意が必要です。相続税の計算は、相続人の人数や財産の内容によって複雑になることが多いものです。早見表を使えばおおまかな目安はつかめますが、正確な税額を出すには専門的な判断が必要です。

控除の適用や加算の有無などを正しく反映させるためにも、税理士などの専門家に相談して進めると安心です。

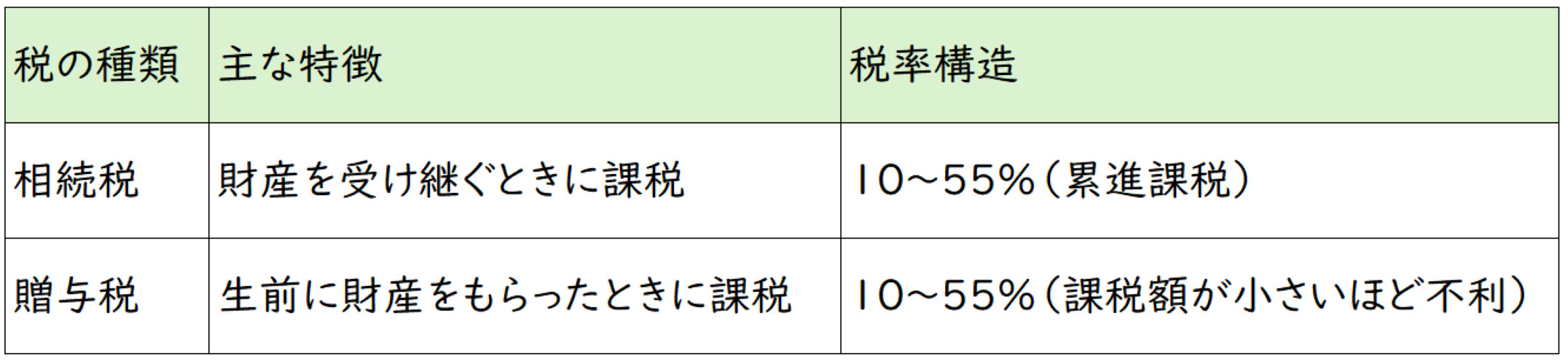

贈与税との比較|相続とどちらが得か?

「相続で渡すより、生前に贈与したほうが節税になるのでは?」という疑問もよくあります。ただし、贈与税の税率は相続税よりも高く設定されているため、慎重に比較する必要があります。

相続税と贈与税の税率の違い

以下が、相続税と贈与税の税率の違いになります。

<図表3>相続税と贈与税

相続税と贈与税の税率構造は似ていますが、贈与税は基礎控除額が年間110万円と少ないため、同じ財産額を受け取る場合でも、相続より贈与のほうが課税される割合が高くなりやすいのが特徴です。

生前贈与との関係と注意点

2024年以降、生前贈与をしている場合、相続税の「加算期間」は3年から7年に延長されました。つまり、亡くなる7年前までの贈与分は相続財産に加算されるため、短期的な節税対策としての生前贈与は慎重に検討する必要があります。

「贈与税の方が高い」は本当か?

一般的にはそのとおりです。贈与税は「一度に多額の財産を渡すほど税率が急上昇」する仕組みであり、同じ金額でも相続税より負担が大きくなるケースが多いです。

ただし、教育資金贈与や住宅取得資金贈与の非課税特例を活用すれば、贈与の方が有利になることもあります(特例には期限があるので注意が必要です)。

不動産を相続する場合の税率と節税のポイント

不動産は相続財産の中でも金額が大きく、評価が難しい財産です。評価額の算定方法や控除の適用によって、税額は大きく変わります。

不動産評価額の落とし穴

不動産の相続評価額は「時価」ではなく路線価や固定資産税評価額をもとに計算します。路線価は市場価格の約70~80%程度になることが多く、評価方法を理解することで大きな節税効果が期待できます。

不動産売却時の譲渡所得税との関係

相続した不動産を売却する時には、譲渡所得税が発生します。ただし、「被相続人の取得日」を引き継げるため、長期譲渡の特例が使える場合もあります。また、一定の要件を満たせば「被相続人居住用財産の譲渡特例(3,000万円控除)」を適用でき、譲渡益を大幅に減らすことができます。

不動産特有の控除制度

不動産は、居住の有無や居住している人によって相続税の課税対象額を減らせる精度があります。主な制度は以下の二つです。

<小規模宅地等の特例>

自宅や事業用地など、一定の土地は最大80%まで評価額を減額できます。

<配偶者居住権の評価減>

配偶者が引き続き住む権利を持つ場合、土地評価額を下げる効果があります。これらを適切に活用することで、税率そのものは変えられなくても、課税対象額を大幅に減らすことができます。

相続税の対策|知っておくべき控除・特例・節税策

最後に、相続税の負担を軽減するために代表的な2つの特例をご紹介します。これらを上手に活用することで、課税対象額を大きく減らすことができ、場合によっては相続税が発生しないケースも少なくありません。

配偶者の税額軽減・小規模宅地等の特例

以下のような特例があります。

<配偶者の税額軽減>

配偶者が相続する財産については、「法定相続分」または「1億6,000万円」のいずれか多い金額までは相続税はかかりません。つまり、配偶者がある程度の財産を引き継いでも、相続税がかからない仕組みです。夫婦で築いた財産を守るうえで、最も利用される控除制度のひとつです。

<小規模宅地等の特例>

被相続人(亡くなった方)が住んでいた自宅や、事業に使っていた土地については、評価額を最大80%まで減額できます。たとえば、自宅の土地評価が4,000万円の場合でも、特例を使えば3,200万円が非課税となり、課税対象は800万円に圧縮されます。相続税額に与える影響が非常に大きく、実質的に相続税をゼロに近づける効果もあります。

孫への相続で注意したいポイント

孫に直接財産を残す場合は、通常より相続税が2割多く課税される(相続税額×1.2倍)ことがあります。ただし、子どもが亡くなっているために孫が代わりに相続する「代襲相続」の場合は、この加算はありません。また、贈与や養子縁組で孫に財産を渡す時は、相続とは異なる税のルールが適用されるため、事前に税理士など専門家に確認しておくと安心です。

相続税の節税に効く生前対策とは?

代表的な対策としては、以下の3つがあげられます。

・毎年110万円の贈与控除を活用する

・生命保険金の非課税枠を利用する

・不動産の活用(貸家建付地など)で評価を下げる

これらを長期的に組み合わせることで、相続税の負担を軽減することにつながります。

最後に

相続税率は単に「何%か」ではなく、財産の種類・相続人の関係・控除の有無など、さまざまな要素で決まります。そのため、実際の申告では専門家の確認が欠かせません。相続は「節税」よりも「円満な承継」が何よりも大切です。正しい知識をもって、家族の未来を守る相続対策を進めていきましょう。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行なわれています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。ご自身のライフプランを考える時には、生命保険や金融商品の販売をせずに中立的な立場からコンサルティングに徹する独立系のファイナンシャルプランナーへの相談をお勧めします。

●構成・編集/京都メディアライン(HP:https://kyotomedialine.com FB:https://www.facebook.com/kyotomedialine/)

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

株式会社SMILELIFE project(https://www.smilelife-project.com)