相続税の基礎控除額は「3,000万円 + 600万円 × 法定相続人の数」で算出されることは、広く知れ渡っている情報です。今や、相続税の申告についても身近に感じている方が多いのではないでしょうか。相続税では、相続人が取得した遺産の合計額から基礎控除や、特例による控除を差し引いた残額に課税されます。しかし、配偶者が遺産を相続した場合、配偶者保護の観点から、相続税の軽減措置が設けられています。

そこで今回は、日本クレアス税理士法人の税理士 中川義敬が、長年にわたる相続税申告のサポートを通じて得た幅広い知識や経験に基づき、代表的な配偶者特例である「配偶者控除」についてご説明します。

目次

配偶者控除とは?

配偶者控除の計算方法

配偶者控除を適用するには?

配偶者控除は二次相続で不利になる?

まとめ

配偶者控除とは?

配偶者控除とは、夫や妻の相続において、その配偶者が相続や遺贈等によって取得した財産がある場合、その財産が一定の額に達するまで、配偶者が負担する相続税額が軽減される特例です。正確には「配偶者の税額軽減」といいますが、「配偶者控除」という呼び方で親しまれています。

配偶者控除の計算方法

配偶者控除は、配偶者の取得した財産が、遺産額の法定相続分か1億6,000万円のいずれか大きい金額に達するまで、配偶者の相続税が生じないといった仕組みです。つまり、配偶者が相続した財産のうち、少なくとも1億6,000万円分までであれば相続税がかかりません。

例えば、相続税の課税価格の合計額(各相続人が相続や遺贈等によって取得した財産の合計額)が3億円で、法定相続人が妻と子である場合、妻の法定相続分は1億5,000万円(2分の1)になります。この場合、法定相続分(1億5,000万円)は1億6,000万円以下ですので、配偶者は、取得した財産が1億6,000万円に達するまで相続税がかからないことになります。

配偶者控除の計算式

相続税の総額(※)×(1)または(2)の小さい額 ÷ 課税価格の合計額

(1)配偶者が実際に取得した財産

(2)1億6,000万円又は配偶者の法定相続分のいずれか大きい額

※「相続税の総額」とは、相続税の課税価格の合計額から基礎控除額(3,000万円 + 法定相続人の数 × 600万円)を差し引いた残額を法定相続分に分けて、法定相続分ごとに計算した相続税を合計したものです。各相続人の納付税額は、この「相続税の総額」をそれぞれが実際に取得した財産の割合で按分して計算します。

それでは上記の計算式を使用して、配偶者控除を計算してみましょう。

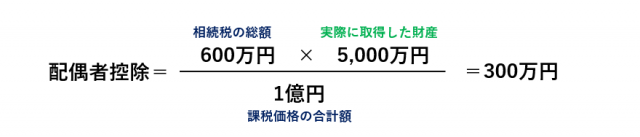

【(1)<(2)の場合】

・相続税の課税価格の合計:1億円

・配偶者が実際に取得した財産:5,000万円

・相続税の総額:600万円

配偶者が負担する税額は、本来は300万円(1億円分の600万円 × 5,000万円)ですが、相続税の配偶者控除によってその同額(300万円)が軽減されることとなり、結果的に配偶者の負担すべき税額は生じません。

※最終的な納付すべき相続税;600万円-300万円(配偶者控除)=300万円

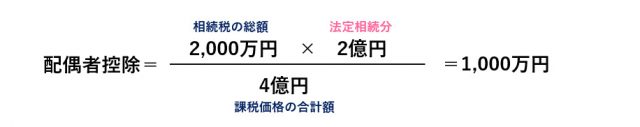

【(1)>(2)の場合】

・相続税の課税価格の合計:4億円(配偶者の法定相続分:2億円)

・配偶者が実際に取得した財産:3億円

・相続税の総額:2,000万円

このケースの場合、配偶者が負担する税額は、本来は1,500万円(4億円分の2,000万円 × 3億円)ですが、相続税の配偶者控除によって1,000万円が非課税(4億円分の2,000万円 × 2億円)となり、配偶者が負担すべき納付税額は500万円に軽減されます(1,500万円-1,000万円)。

※最終的な納付すべき相続税;2,000万円 - 1,000万円(配偶者控除)=1,000万円

配偶者控除を適用するには?

配偶者控除を適用するためには、次の要件を満たす必要があります。

相続時に被相続人と婚姻の届け出を行っていること

配偶者控除は婚姻届を提出しており、法律上の夫婦であることが要件となります。つまり事実婚の夫婦であった場合、配偶者控除の対象にはなりません。

配偶者が相続や遺贈等によって財産を取得していること

相続税の配偶者控除は、配偶者が実際に財産を取得していなければ、配偶者控除は適用されません。

相続税の申告を行うこと

配偶者控除を適用するときは、相続税の申告を行うことが必要です。たとえ配偶者控除を適用することによって、相続税を負担する人が誰もいなかったとしても申告は必要になります。相続税の申告書には、「配偶者の税額軽減額の計算書」と「戸籍謄本や遺言書の写し」「遺産分割協議書の写し」「遺産分割協議書に使用した印鑑証明書」などの必要書類を添付しなければなりません。

配偶者控除は二次相続で不利になる?

配偶者控除を利用するために遺産の多くを配偶者が相続した場合、近い将来、配偶者の相続(二次相続)の際に、かえって税負担が高くなるケースがあります。

- 配偶者は既に亡くなっていることになるため、二次相続では配偶者控除を使えないこと。

- 二次相続では、一次相続時よりも法定相続人が少なくなるので相続税の基礎控除額(※)が少なくなっていること。

- もともと配偶者が所有していた財産と、一次相続で配偶者が相続した遺産との合計が二次相続の対象となってしまうこと。

(※)相続税の基礎控除額とは、被相続人の遺産額から差し引くことができる金額であり、基礎控除額が大きければ大きいほど、負担する相続税額が少なくなります。基礎控除額は法定相続人の数により変動し、以下の算式により計算しますので、法定相続人が少なくなる二次相続の場合、相続税の負担額は重くなります。

〈相続税の基礎控除額〉

相続税の基礎控除額=3,000万円 + 600 × 法定相続人の人数

よって一次相続の際に遺産の分割方法を検討する際には、一次相続、二次相続を含めた納税負担額を試算し、配偶者の相続分を決定すべきです。

まとめ

配偶者の相続分が1億6,000万円以下である場合、もしくは配偶者の相続分が1億6,000万円を超える場合には法定相続分までの相続であれば、配偶者控除を利用することができます。相続税は生じませんので、非常にお得な特例となります。しかし、前述のように配偶者控除を利用するためには、相続税の申告を行う必要があります。

また、一次相続、二次相続を含めた総合的な納税負担額を考慮して、配偶者控除の利用を検討すべきであることから、相続が発生した際には、相続に精通した税理士にご相談することをおすすめします。

構成・編集/松田慶子(京都メディアライン ・http://kyotomedialine.com)

●取材協力/中川 義敬(なかがわ よしたか)

日本クレアス税理士法人 執行役員 税理士

東証一部上場企業から中小企業・個人に至るまで、税務相談、税務申告対応、組織再編コンサルティング、相続・事業継承コンサルティング、経理アウトソーシング、決算早期化等、幅広い業務経験を有する。個々の状況に合わせた対応により「円滑な事業継承」、「争続にならない相続」のアドバイスをモットーとしており多くのクライアントから高い評価と信頼を得ている。

日本クレアス税理士法人(https://j-creas.com)