投資信託は、自分で投資先を選ぶ株式投資などと違い、投資の専門家に運用について任せる部分が多くなります。そのため、運用には各種手数料がかかります。今回は、投資信託の手数料はどのようなものがあるのか、商品を選ぶ際にはどのような注意点があるのか、などについて見ていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

投資信託の手数料はいつかかる?

手数料が与える影響をシミュレーション

手数料が安い投資信託を選ぶには?

まとめ

投資信託の手数料はいつかかる?

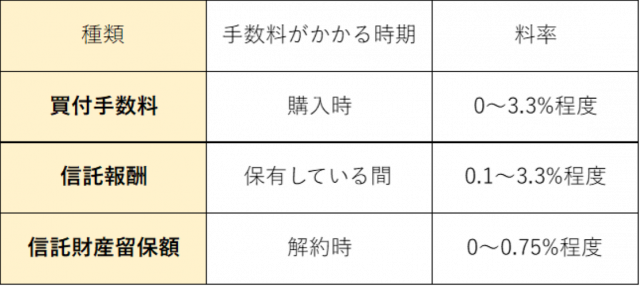

投資信託の手数料はファンドごとに設定されており、その割合はファンドによって異なります。投資信託にかかる手数料は、代表的なものとして以下の3つがあり、購入するとき・保有している間・解約するときのそれぞれに手数料がかかります。

1. 買付手数料

2. 信託報酬

3. 信託財産留保額

<図表1>投資信託にかかる手数料の目安

それぞれについて、詳しく見ていきましょう。

買付手数料

買付手数料は、投資信託を購入する際に1度だけ販売会社に支払う手数料で、購入代金とは別に支払います。購入代金に所定の料率をかけた金額を負担することになりますが、最近ではこの購入手数料が無料のいわゆる「ノーロード型」の商品も増えています。SBI証券や楽天証券など、大手のインターネット証券会社が取り扱っている投資信託は、すべてノーロード型のものです。

ちなみに、同じファンドであっても販売会社によって異なることがありますので注意が必要です。

信託報酬

信託報酬は運用管理費用とも呼ばれ、投資信託を保有している間にかかる手数料です。基準価額と信託報酬率をもとにした日割り計算で、日々の信託報酬が算出され、信託財産から間接的に販売会社・運用会社・受託会社へ支払われています。

購入手数料とは異なり、運用期間中毎日かかる手数料です。長期間保有する場合は、実質的な利益に与える影響も大きくなりますので注意が必要です。

信託財産留保額

信託財産留保額は、投資信託の解約時に支払う手数料です。解約代金に所定の料率をかけた金額を負担します。手数料は、販売会社や運用会社に別途支払うのではなく信託財産中に留保されるもので、基準価額に反映されます。

信託財産留保額がかからないファンドや購入時にかかるファンドもあるため、目論見書などで確認しておきましょう。

手数料が与える影響をシミュレーション

ここでは簡単な例を用いて、購入してから1年間でどのくらいの手数料がかかるのか? 手数料が運用益に与える影響はどの程度なのかをシミュレーションしてみます(所得税や住民税は考慮しない)。

【例1】

<前提条件>

投資信託の購入額:1000万円

1年間での運用利回り実績:5%

買付手数料:1%

信託報酬:2%

運用益:1000万円×5%(運用利回り)=50万円

買付手数料:1000万円×1%=10万円

信託報酬:1000万円×2%=20万円(※)

実質的な年間利益:50万円-10万円-20万円=20万円

【例2】

<前提条件>

投資信託の購入額:1000万円

1年間での運用利回り実績:5%

買付手数料:0%

信託報酬:0.2%

運用益:1000万円×5%(運用利回り)=50万円

買付手数料:1000万円×0%=0円

信託報酬:1000万円×0.2%=2万円(※)

実質的な年間利益:50万円-0円-2万円=48万円

※信託報酬は、実際には基準価額と信託報酬率をもとにした日割り計算で日々算出され、信託財産から間接的に支払われています。ここでは、簡易なシミュレーションのため単純に年率を乗じています。運用利回りは信託報酬を差し引いて表示することが一般的です。

このように運用益が同じであっても、手数料によって実質的な利益が違ってきます。このケースで言えば、1年間の信託報酬の差は1.8%で18万円の差となります。しかし、長期間で保有する場合は、保有している間ずっと手数料がかかりますので、大きな差が生まれることになるのです。

手数料が安い投資信託を選ぶには?

あまり手数料が高すぎると、期待するリターンが大きい投資信託でも実質手元に残る利益が小さくなってしまいます。手数料は出来るだけ安いものを選びたいところです。

ノーロード型を選ぶ

買付手数料が無料の「ノーロード型」が増えていることもあり、負担を減らすことは容易になってきています。先ほども触れましたが、ネット証券などを中心に、すべての投資信託の買付手数料を無料としている証券会社も増えてきています。

インデックス型を選ぶ

信託報酬は図表1にあるように、その料率はファンドによって差があります。料率が低いファンドを選ぶのであれば、インデックス型のファンドを選ぶと良いでしょう。インデックス型の投資信託は、アクティブ型に比べて信託報酬が安い傾向があります。

日経平均株価など、運用の指標とするベンチマークに連動させるため、銘柄選定にあまりコストがかからないからです。それに対してアクティブ型のファンドは、ベンチマークである指標以上の成果を上げることを目指しています。そのため、ファンドマネージャーが銘柄を厳選して購入する必要があります。このことから選定コストがかかり、信託報酬は高い傾向になります。

アクティブ型のファンドの中には指標以上の成果をあげ、信託報酬を差し引いても高いリターンを得られるファンドもあります。手数料の安いものがすべてにおいて良いわけではありませんが、手数料がファンド選びの際に大きなポイントとなることは間違いありません。

まとめ

今回は投資信託の手数料について見てきましたが、いかがだったでしょうか? 信託報酬は、保有している間はずっとかかり続けるので、高い利回りを期待できるファンドであっても、手数料については必ず確認した上で購入するようにしましょう。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。保険や金融商品を「販売しない」独立系のFPは、中立的かつ客観的な立場から相談に乗り、あなたのライフプランに合った正しい選択肢を示してくれます。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)