個人年金保険は老後の資金準備に活用されますが、十分な年金原資を準備するには長期間加入する必要があります。加入している間に、大きなライフプランの変化によって解約を検討することもあるかもしれません。

個人年金保険を解約する場合、解約することでどんな影響があるのか、デメリットとなることは何かよく見極める必要があります。今回は、個人年金保険の解約を検討する際に考慮したいことについて詳しく見ていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

個人年金保険を解約すると税金がかかる?

個人年金保険を解約するメリット・デメリット

解約を避けるための方法とは?

まとめ

個人年金保険を解約すると税金がかかる?

個人年金保険を解約して解約返戻金を受け取る場合、税金がかかるケースがあります。どのような税金がかかるのでしょうか?

解約返戻金にかかる税金とは?

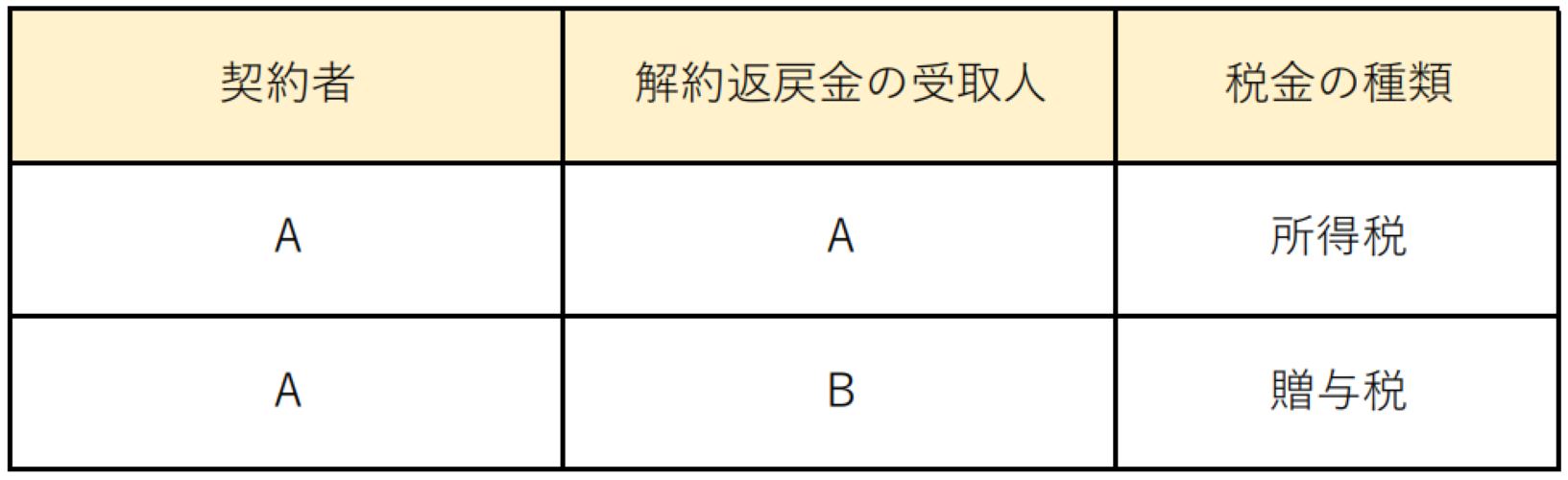

解約返戻金が過去に支払った保険料よりも多い場合、つまり解約によって利益がでたときには税金がかかります。課税される場合は、解約返戻金の受取人によって「所得税」または「贈与税」の対象となります。課税関係は、次の表のとおりです。

<図表1:解約返戻金の課税関係>

・契約者と受取人が同一の場合は「所得税」

契約者は保険料を支払っている人です。解約返戻金を受け取った場合は一時所得となり、課税対象額は次の計算式で求めることが出来ます。

課税対象額=(解約返戻金 − 支払保険料総額 − 特別控除額50万円)×1/2

したがって、支払保険料総額より解約返戻金の額が下回っていれば、税金について考慮する必要はありません。個人年金保険は、保険料支払期間の途中で解約する場合、支払保険料総額より解約返戻金の額が下回るケースが多いものです。そのため、解約によって「所得税」がかかるケースは少ないでしょう。

・契約者と受取人が異なる場合は「贈与税」

契約者と受取人が異なる場合、受取人は保険料を支払っていないので契約者から解約返戻金が贈与されたとみなされ、解約返戻金全額が「贈与税」の対象となります。贈与税の基礎控除は110万円ですので、解約返戻金が110万円を超える場合は課税対象となります。

一時所得に対する所得税より高額になるケースが多いので、個人年金保険に加入する際は契約者と受取人の関係にも注意が必要です。

個人年金保険を解約するメリット・デメリット

個人年金保険を解約するメリットやデメリットはどのようなものでしょうか?

<解約するメリット>

個人年金保険に加入しているよりも、もっと効率的に資金作りをしたい人にとっては解約することがメリットとなるケースがあります。例えば、保険料払込期間が20年の個人年金保険に月々3万円の保険料で加入し続けたとします。返戻率が120%の場合、20年後の満期時の受取年金総額は864万円となります。

一方、5年間加入し支払保険料総額が180万円の時点で解約すると、解約返戻率が仮に70%だった場合、解約返戻金は126万円。単純に計算すると、その時点では54万円の損失となります。

途中解約すると、このように損失が生じるケースがほとんどです。しかし、途中解約した後に受け取った解約返戻金126万円を投資元本として、その後の15年間、他の金融商品を活用し月々3万円を追加投資しながら5%の利回りで資産運用出来たとすると、出来上がりの資産は、262万円+798万円=1,060万円となります。

積立計算(満期一括課税) − 高精度計算サイト(https://keisan.casio.jp/exec/system/1254840095)

途中解約しなかった場合の年金受取総額864万円と比べて、結果はおよそ200万円ほど多くなりますので、十分にリカバリーできていることになります。このように、解約は一時的に損失が生じますが長期的に見れば解約することがメリットとなるケースもあるのです。

<解約するデメリット>

基本的には、個人年金保険は解約することで支払った保険料よりも解約返戻金が少なくなるケースが一般的です。そのため、解約してそのまま放置さざるを得ない状況であれば、当然デメリットとなります。そのような状況になるのはできれば避けたいところです。

加入する際には、十分に検討し納得したうえで加入することをおすすめします。また、個人年金保険料控除の対象となっている場合、解約すると節税効果がなくなることもデメリットとなるでしょう。

解約を避けるための方法とは?

解約することのデメリットが大きい場合は、出来ることなら解約したくありません。保険料の支払いが困難な場合でも、解約を避けるための方法として、主に以下の2つの方法があげられます。

1. 月々の保険料を減額する

月々の保険料を減額するという方法もあります。保険料を減額する場合は、解約と違って保険契約が変更されるだけですので、将来年金を受け取ることができます。しかし、保険料負担額が減るため、将来の年金受取額も減額されます。 減額をすると保険契約自体は残りますが、月払いの保険料の額が少なくなります。

保険料を減額する際には、最低保険料や最低年金額が設定されていますので、減額できないケースもあります。

2. 「払済(はらいずみ)」にする

「払済」にすると保険料の支払いは終了して、その時点での解約返戻金をもとに保険料払い済みの保険商品に変更することになります。途中で保険料の支払いをやめるので、当然受け取る年金額も少なくなりますが、年金受取開始時期になれば、契約当初の返戻率で年金を受け取ることができ、元本割れを回避することができます。

まとめ

個人年金保険は解約をすると損失が生じるケースが多いので、途中で解約を検討することがないように加入する際には自分のライフプランにあっているかどうかを見極めることが重要です。資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。

同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか? さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。

保険や金融商品を「販売しない」独立系のFPは、中立的かつ客観的な立場から相談に乗り、あなたのライフプランに合った正しい選択肢を示してくれます。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)