iDeCo(個人型確定拠出年金)は、2022年10月から企業型確定拠出年金との併用が可能となることはご存知ですか? このことから、会社員や公務員もiDeCoを利用される方が増えていくと予測されます。会社員や公務員は基本的に「年末調整」をしますが、iDeCoの掛金を個人の口座から引落としている場合、税制優遇メリットの一つである「掛金の全額所得控除」を受けるためには手続きが必要です。

今回は、会社員や公務員の方が行う「年末調整」の手続きについて詳しく見ていきましょう。100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

年末調整するといくら戻る?

年末調整に必要な書類の書き方や手順

年末調整が間に合わない場合はどうする?

まとめ

年末調整するといくら戻る?

まずは、「年末調整」で手続きをすると、いくら戻ってくるのかについて見ていきましょう。「年末調整」して戻ってくる金額(還付金)は人それぞれですので、今回は2つのモデルケースで見ていきます。還付金は、所得税の軽減額と住民税の軽減額の合計となります。

【ケース1】35歳・年収500万円の会社員で、iDeCoの掛金が月20,000円の場合

<所得税の軽減額>

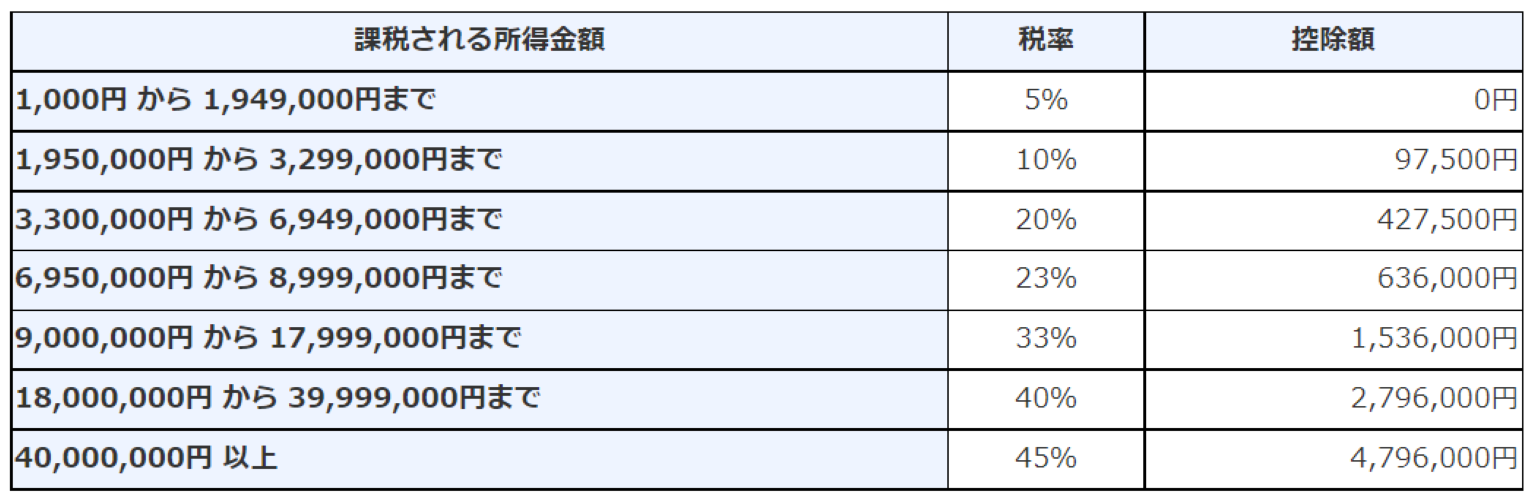

所得税の税率は10%ですので、1年間の軽減額の計算式は次のようになります。

240,000円(年間の掛金)×10%(税率)=24,000円A

<住民税の軽減額>

住民税の税率は一律で10%ですので、1年間の軽減額の計算式は次のようになります。

240,000円(年間の掛金)×10%(税率)=24,000円B

<還付金>

A +B=48,000円

同じ条件で60歳までの25年間かけ続けると、合計で1,200,000円の還付を受けることができます。

【ケース2】35歳・年収700万円の公務員で、iDeCoの掛金が月12,000円(公務員の掛金限度額)の場合

<所得税の軽減額>

所得税の税率は20%ですので、1年間の軽減額の計算式は次のようになります。

144,000円(年間の掛金)×20%(税率)=28,800円A

<住民税の軽減額>

住民税の税率は一律で10%ですので、1年間の軽減額の計算式は次のようになります。

144,000円(年間の掛金)×10%(税率)=14,400円B

<還付金>

A+B=43,200円

同じ条件で60歳までの25年間かけ続けると、合計で1,080,000円の還付を受けることができます。このように、iDeCoの掛金を全額所得控除することで、還付される金額は税率によって決まります。長期にわたると相当な金額の還付を受けられることがわかります。

<図表1>所得税の速算表

No.2260 所得税の税率|国税庁 (nta.go.jp)

※課税される所得金額は年収から所得控除を差し引いた金額です。

会社員と公務員では計算方法は同じですが、掛金の限度額に差があります。そのため、同じ税率であれば会社員で掛金が12,000円を超える場合、還付される金額が公務員より多くなります。

年末調整に必要な書類の書き方や手順

次に所得控除のメリットを受けるために、「年末調整」で必要な書類の書き方や手順について説明します。「年末調整」に必要な書類は次の2種類です。

(A)「給与所得者の保険料控除申告書」

勤務先から配布されます。

(B)「小規模企業共済等掛金払込証明書」

通常10月下旬ごろに国民年金基金連合会から送付されてきます。こちらは「給与所得者の保険料控除申告書」に金額を転記する際に必要で、記入後に添付して提出する書類ですので大切に保管しておきましょう。

書類の書き方と手順

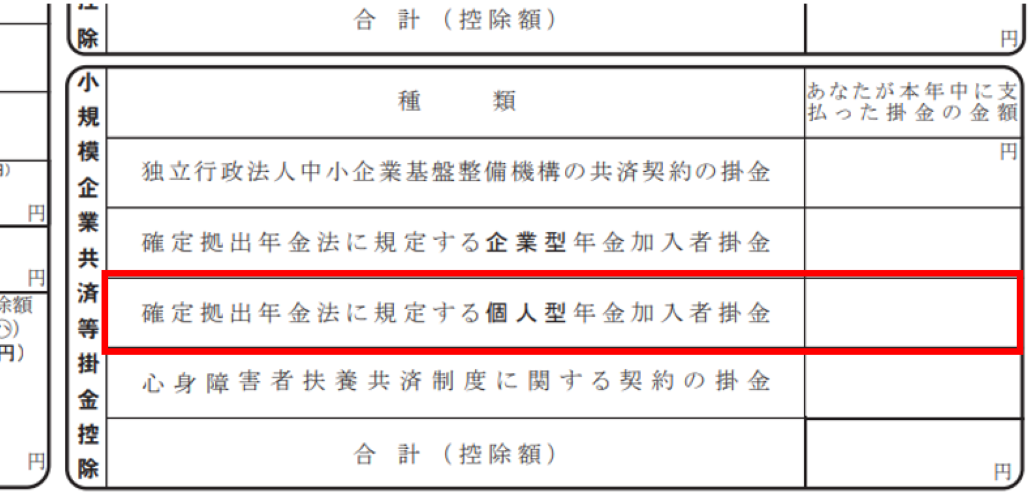

1.勤務先から配布された「給与所得者の保険料控除申告書」の「小規模企業共済等掛金控除」「確定拠出年金法に規定する個人型年金加入者掛金」欄に1年間の掛金の合計額を記載します。

<図表2>給与所得者の保険料控除申告書のイメージ

「小規模企業共済等掛金払込証明書」は、1月~9月と10月~12月に支払った掛金が記載されています。この合計金額を記入します。

※「給与所得者の保険料控除申告書」は以下のURLからダウンロードすることができます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_05.htm

2.金額を記入した「給与所得者の保険料控除申告書」に、「小規模企業共済等掛金払込証明書」を添付して勤務先に提出します。

このように、手続きは意外と簡単だということがおわかりかと思います。

年末調整が間に合わない場合はどうする?

次に、「年末調整」が間に合わない場合、どのようにしたらよいかを説明しましょう。「年末調整」が間に合わないケースとしては、以下のケースが考えられます。

・「小規模企業共済等掛金払込証明書」が届いたことに気付かなかった。

・11月~12月に新規加入手続きを行なったため、「小規模企業共済等掛金払込証明書」の発行が手続きに間に合わない。

・「小規模企業共済等掛金払込証明書」を紛失し、再発行に時間がかかり手続きに間に合わない。

「年末調整」が間に合わない場合の対処法

・ひとまず年末調整を行い、「小規模企業共済等掛金払込証明書」が届いた時点で勤務先に年末調整のやり直しをしてもらう方法があります。この方法は勤務先の担当部署に依頼することになりますが、期限の都合上できない場合や、そもそも年末調整のやり直しについて取り扱っていない場合もあります。

・勤務先で年末調整のやり直しができなかった場合は、自分で確定申告を行うことで所得税の還付を受けることができます。確定申告の際には、勤務先から発行された源泉徴収票と小規模企業共済等掛金払込証明書を用意しましょう。源泉徴収された税金を、確定申告によって還付を受けることを還付申告といい、対象となる年の1月1日から5年間以内に申告すれば還付を受けることができます。

以上のように、最終的には確定申告することによって対応することができるので、「年末調整」に間に合わなくてもあわてる必要はありません。

まとめ

今回は、iDeCoの税制優遇メリットである「掛金の全額所得控除」を、「年末調整」の手続きで受ける際の還付金や手続きの手順などについて見ていきました。「年末調整」の手続きは簡単ですが、忘れてしまうと節税効果を得ることができません。老後の資金作りをしながら節税もできる、iDeCoのメリットを生かすためにも「年末調整」の時期が来たら、iDeCoの掛金も忘れずに申告することが重要です。

iDeCoの税制優遇メリットを活用しながら、リタイアメントプランにしたがって効率よく積立てをしていきましょう。商品販売をしない中立的なファイナンシャルプランナーは、相談者の立場に立って最適なリタイアメントプランを一緒に考えてくれます。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)