「家族信託」について、理解できているという人はまだまだ少ないのではないでしょうか。家族信託は、財産管理や将来の相続対策を考える際に「家族に財産管理を任せたい」「認知症になってもスムーズに手続きを進めたい」という思いを実現できる制度として、近年注目されています。

一方で、「家族信託は公正証書で作成すべきか?」「費用はどれくらい?」「任意後見との違いは?」といった疑問も数多く聞かれます。

今回は、家族信託の基礎知識から契約の流れ、公正証書にするメリット、注意点までを見ていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、LIFEBOOK(R)を提唱する独立系ファイナンシャルプランナー藤原未来がわかりやすく解説します。

「家族信託」とは? 契約の意味と基本知識

親が高齢になるにつれ、財産管理のリスクは高まっていきます。認知症になると銀行手続きや不動産の売買ができず、資産が動かせなくなる(いわゆる資産凍結)ケースも珍しくありません。こうした問題を防ぐための仕組みが「家族信託」です。

そもそも「家族信託契約」とはどういう仕組みか?

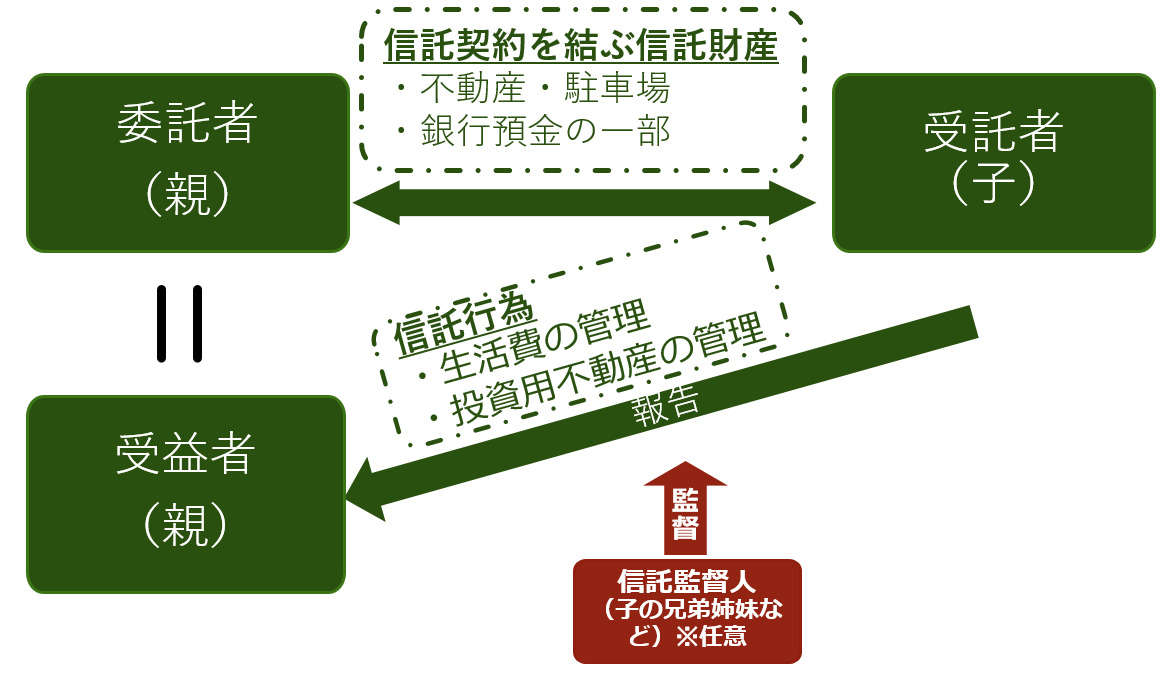

家族信託とは、財産を持っている人(委託者)が、信頼できる家族(受託者)に財産の管理・運用をまかせる契約です。家族信託の契約には主に次の3つの役割があります。

【委託者】財産を託す人(多くは高齢の親)

【受託者】財産管理を行う人(子どもが一般的)

【受益者】財産から利益を受ける人(通常は委託者本人)

このほか、契約内容が正しく守られているかをチェックする信託監督人、受託者が続けられなくなったときに業務を引き継ぐ第2受託者を置くこともできます。

<図表1>家族信託における役割

財産の名義は「受託者」に移り、受託者が財産を管理しますが、「信託の目的」(財産の管理・運用はすべて委託者の利益のために行なう)を明記することで「利益を受ける権利(受益権)」は委託者に残ります。

例えば、不動産を家族信託にした場合、その不動産の名義は「管理役」である受託者に変わります。名義が受託者に変わることで、受託者が委託者のために売買などの契約手続きを行なえるようになります。しかし、名義が変わっても家の使い方はこれまでと同じです。

委託者はこれまでどおり家に住み続けることができますし、不動産を貸して家賃収入を得ることもできます。得た家賃は委託者(=受益者)の生活費として使えるため、名義は受託者、利益を受けるのは委託者という仕組みとなるのです。

つまり、認知症になる前に家族信託を結んでおけば、判断能力が低下した後でも、受託者がスムーズに財産管理を続けられるという点が最大のポイントです。

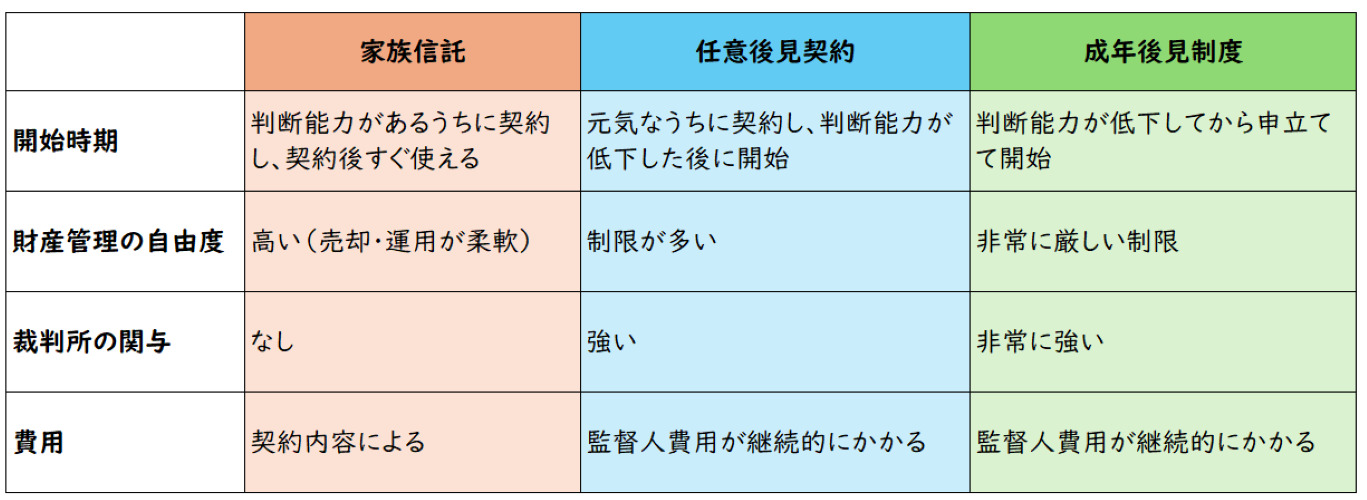

任意後見契約や成年後見制度との違いは?

家族信託は「柔軟さ」が最大の特徴で、以下の点で後見制度と異なります。

<図表2>家族信託と後見制度の違い

後見制度は「本人の財産を守る」が基本のため、売却などの判断に制約や家庭裁判所の許可が必要になる場合があります。一方、家族信託は契約時にルールを決めておけるため、実際に手続きを行なう際には家族信託の方がスムーズに進むケースが多く見られます。

また、家族信託では、「信託が終了したとき(一般的には委託者の死亡時)、財産を誰に渡すか」を契約に記載できます。これにより、遺言書と同様に相続先を指定する仕組みを作ることができます。後見制度ではこのような財産承継の指定はできないため、別途遺言書を作成しておく必要があります。

どんな人に向いている制度なのか?

家族信託はすべての人に向いているとは限りません。以下のニーズがある人は家族信託を検討してみるといいでしょう。

・親が将来認知症になる前に、財産管理を家族に任せたい

・実家の売却や建替えをスムーズに行なえるようにしておきたい

・相続先を指定しておきたい

・成年後見制度のような裁判所の監督を避けたい

家族ごとの状況に応じて柔軟に設計できる点が、大きな利点です。

家族信託契約の流れと方法|手続きに必要な準備とは?

家族信託は「契約を作るだけ」でなく、「何を、誰に、どのように委ねるか」を具体的に設計していく必要があります。

家族信託の契約方法と名義の考え方

家族信託は、基本的に次のステップで進めます。

1.信託契約書(私文書または公正証書)を作成する

2.不動産がある場合は名義変更(信託登記)を行なう

3.信託用の銀行口座(信託口口座)を準備する

不動産の登記名義や信託口口座の名義人は受託者に移りますが、財産から利益を受ける権利(受益権)は委託者に残るというのが家族信託の特徴です。

手続きの流れ:誰が何を決めるのか?

家族信託は、概ね次の手順で進めます。

1.家族での話し合い

信託する財産・信託の目的・受託者・受益者を整理する。

2.専門家(司法書士・行政書士・弁護士等)への相談

ヒアリングに基づき、信託契約案を作成してもらう。

3.信託契約書を作成(公正証書にすることが多い)

4.不動産がある場合は信託登記

受託者名義へ変更する。

5.信託口口座を開設する

金融機関により取り扱いが異なるため事前確認が必要。

6.契約開始後の財産管理

受託者が財産管理・運用を行なう。

契約の際に必要な書類と注意点

家族信託契約を進める際に必要となる主な書類は、次のとおりです。

・委託者・受託者の本人確認書類

・信託財産に関する資料(不動産登記事項証明書、固定資産税納税通知書など)

・信託契約書案

・公正証書にする場合は印鑑証明書

これらを揃えたうえで、次のポイントを事前に確認しておくことが重要です。

・受託者の責任を理解しておくこと

受託者は財産の管理・処理のほか、帳簿作成や収支管理といった義務を負います。役割の重さを家族全員が理解しておく必要があります。

・家族間の認識をそろえること

委託者・受託者だけでなく、兄弟姉妹など他の家族にも契約内容を共有し、後のトラブルを防ぐことが大切です。

・金融機関の対応状況を確認すること

銀行によっては信託口口座を取り扱っていない場合があります。契約前に必ず確認しておきましょう。

これらの点を押さえ、事前に家族で十分に話し合うことで、家族信託がよりスムーズかつ安心して運用できるようになります。

公正証書で家族信託を契約する理由と必要性

信託契約書は私文書でも作成可能ですが、家族信託を扱うプロのほとんどが公正証書作成を推奨します。その理由を見ていきましょう。

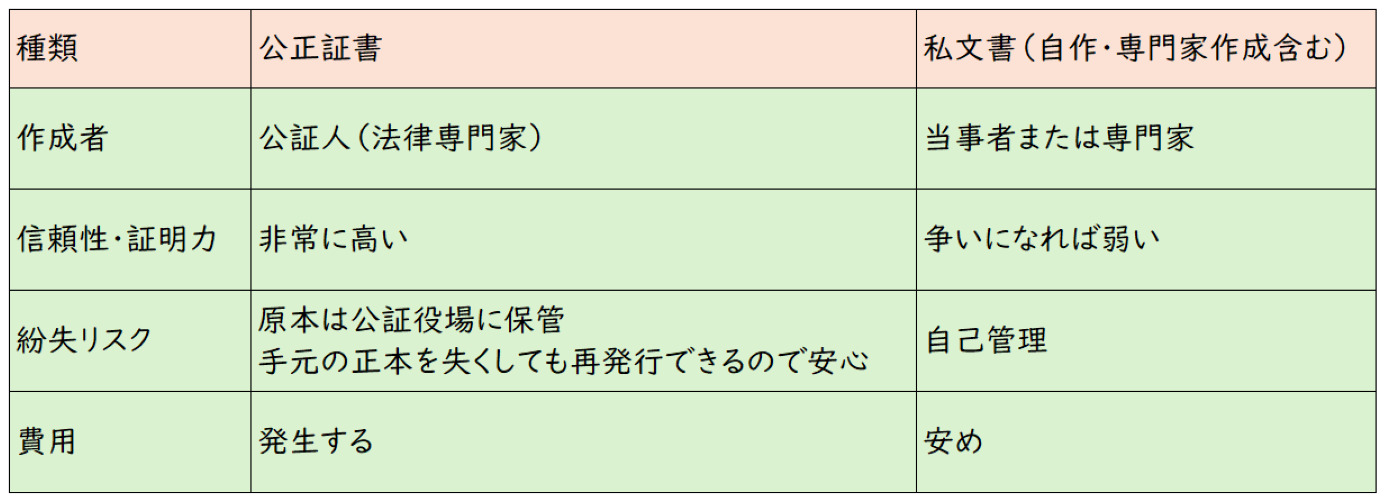

公正証書と私文書の違いとは?

以下が、公正証書と私文書の違いです。

<図表3>公正証書と私文書の違い

家族信託は長期間続く契約であり、将来トラブルになった際の証明力が重要となります。

公正証書にするメリットと費用感

公正証書にするメリットは以下のとおりです。

・信頼性が圧倒的に高い

・銀行口座開設の際、公正証書を求められるケースがある

・第三者(親族間の争い)への説得力がある

・原本が公証役場に保管されるため紛失のリスクがない

費用はケースにより変動しますが、概ね以下のとおりです。

・公正証書作成費用:5〜10万円程度

財産額によって加算される規定あり

・その他、専門家への依頼費用は 30〜80万円程度 が一般的。

家族信託は、不動産の名義変更やお金の管理など大切な財産に関わる契約です。そのため、安心して運用できるように、ほとんどのケースで公正証書としてしっかり作る方法が選ばれています。

実際の作成手順と公証役場の対応

作成手順は以下のとおりです。

1.専門家と契約内容を作り込む

2.必要書類をそろえ、事前に公証役場へ草案を送付

3.公証人によるチェック・修正

4.委託者・受託者が公証役場で署名・押印

5.公正証書完成

6.不動産がある場合は信託登記へ移行

公証役場は平日対応ですが、予約をすればスムーズです。費用は多くの公証役場で当日現金払いか、振込が必要となります。事前に支払い方法や金額を確認しておくと安心です。

家族信託の「後悔しない」ために知っておくべき落とし穴

家族信託は便利な制度ですが、「何となく作った」ことによる失敗も多く見られます。

よくある失敗例:認識のズレ・手続き漏れ

以下のような失敗例が挙げられます。

・家族間で目的の認識がずれていた

・契約後、信託口口座を作らず実質動かない

・不動産の信託登記を忘れる

・受託者が責任を理解していなかった

・制度への理解が浅く、想定外の事態に対応できなかった

特に「作って満足してしまい、その後の運用をしていない」ケースが多いので、注意が必要です。

契約前に考えるべき「受託者」の責任

受託者は、

・財産の管理

・帳簿作成ならびに税務署等への報告

・委託者の利益を守る義務

・信託財産を自分の財産と混同しない義務

など、重要な責任を負います。つまり「単に名義を移すだけ」ではなく、管理者としての覚悟と継続的な業務が求められます。

制度のデメリットと向き合う視点

家族信託にもデメリットがあります。

・手続きが複雑で専門知識が必要

・契約書の作成に費用がかかる

・受託者に継続的な負担が発生する

・遺留分、税務など他の制度との調整が必要

そのため、「家族信託が万能」という誤解は禁物です。任意後見・遺言など、他の制度と組み合わせることで、初めて最適な対策になるケースも少なくありません。

まとめ

高齢化が進むにつれて、家族信託は「財産管理の新しい選択肢」として、ニーズが高まってきています。特に、認知症による資産凍結リスクを避けたい人や、実家の処分・管理をスムーズに進めたい家庭には大きな効果があります。

ただし、制度は複雑であり、家族間でよく話し合い、それぞれの役割を理解した上で契約することが非常に重要です。家族の将来を見据え、専門家と相談しながら、後悔のない形で家族信託を検討してみてください。

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。ご自身のライフプランを考えるときには、生命保険や金融商品の販売をせずに中立的な立場からコンサルティングに徹する独立系のファイナンシャルプランナーへの相談をお勧めします。

●構成・編集/京都メディアライン(HP:https://kyotomedialine.com FB:https://www.facebook.com/kyotomedialine/)

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

株式会社SMILELIFE project(https://www.smilelife-project.com)