住宅について考えるとき、持ち家にするか賃貸住宅にするかで悩む人も多いのではないでしょうか? まずは、持ち家と賃貸住宅、それぞれの「メリット」と「デメリット」を把握して、どちらが自分に合っているかを判断しなければなりません。今回は、賃貸住宅と持ち家の「メリット」と「デメリット」や、生涯コストなどについてみていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

賃貸住宅と持ち家のメリット・デメリット

賃貸住宅と持ち家の生涯コスト

老後に有利なのはどちら?

まとめ

賃貸住宅と持ち家のメリット・デメリット

賃貸住宅と持ち家のどちらが自分に向いているか判断するためには、それぞれのメリットとデメリットを把握することが重要です。まずは、主なメリットから見ていきましょう。

<持ち家のメリット>

・リフォームが自由にできる

リフォームによって間取りを変更したり、老朽化した設備の修繕や内装・外装を改装したり、自分の都合で自由に行なうことが出来ます。

・住宅ローンを完済すれば、住宅費の負担が減る

住宅ローンを利用している場合は、賃貸の家賃と同様に毎月の支払が発生しますが、完済することで住宅に関する毎月の費用負担が大幅に軽減できます。

・自分の資産となる

持ち家の場合は住宅を購入しますので、代金を支払えば自分の資産となります。資産価値は、その時々で変化しますが、資産になることは大きなメリットです。

<賃貸住宅のメリット>

・住み替えがしやすい

持ち家のように大きな買い物ではない分、住み替えの検討は容易にすることが出来ます。 いろんな土地に住んでみたいという人や、転勤が多い人などにとっては大きなメリットです。

・初期費用が持ち家よりもかからない

初期費用としては敷金・礼金等の費用が掛かりますが、住宅を購入する際の手数料などの初期費用と比べると、高額ではありません。

・修繕コストがかからない

自分の所有物ではないため、劣化に伴う修繕については負担する必要がありません。その上、持ち家のように将来の修繕のために積み立てをする必要もありません。固定資産税の負担がないのもメリットと言えるでしょう。

次にデメリットを見てみましょう。

<持ち家のデメリット>

・簡単に住み替えができない

遠い地域に転勤をすることになった場合や、近隣の騒音問題などのトラブルが生じた場合でも、簡単に住み替えることが出来ません。

・購入時に初期費用がかかる

不動産を購入する際には、住宅ローンを組む時の頭金や不動産業者に支払う仲介手数料、不動産取得税などの初期費用の負担があります。

・住宅のメンテナンスを自分で行う

持ち家の場合は、自分で住宅のメンテナンスをしなければなりません。業者の手配や修繕のための費用の準備など、自分で行なう必要があります。また、固定資産税の負担もあります。

<賃貸住宅のデメリット>

・生涯家賃を支払う

賃貸住宅の場合は、家賃の支払いが生涯続きます。どんなに支払い続けても、自分の資産となることはありません。

・リフォームなどを自由にできない

賃貸住宅は、退去時に原状回復することが一般的ですので、許可なく自由にリフォームをすることは出来ません。

・高齢者に対する賃貸が制限される場合が多い

一般的に、高齢者への賃貸に対しては消極的であることが多く、住み替えがしづらいのが現実です。

賃貸住宅と持ち家の生涯コスト

賃貸住宅と持ち家の生涯コストについて、簡易なシミュレーションで見てみましょう。便宜的に、持ち家の場合から見ていきます。

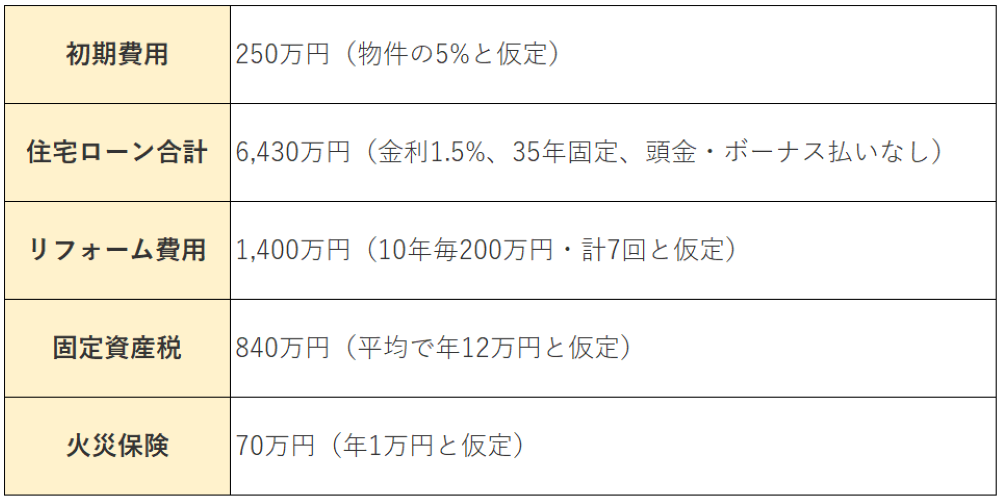

<持ち家の場合>

仮に、30歳の方が以下の条件で、5,000万円の住宅を購入すると、100歳までの70年間の総額は8,990万円程度になります。

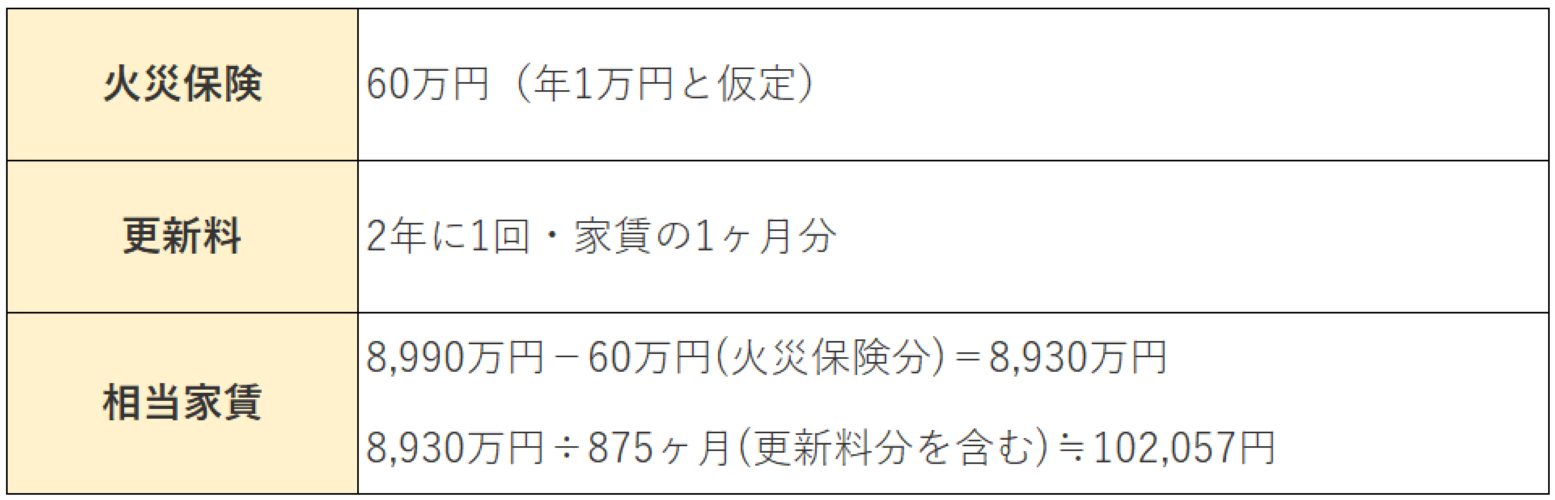

<賃貸の場合>

上記の8,990万円を、30歳から100歳までの予算と仮定して、以下の条件で賃貸物件を探すとなると、相当する家賃は102,057円になります。

以上の仮定が成立するならば、家賃102,057円の賃貸住宅に住むということは、5,000万円の住宅を購入することと同じであると言えます。上記の持ち家の場合の仮定では、住宅ローンの毎月の返済額は153,092円ですので、毎月の支払で比較してみると賃貸住宅の方が負担は少ないです。

しかし、住宅ローン返済は、35年間で支払いが終わりますので、当然36年目からは賃貸住宅の方が負担が大きくなります。

同じ生涯コストを想定した場合、前半の負担は持ち家の方が大きく、住宅ローンを完済した時点からの負担は賃貸住宅の方が大きくなるということが見てとれます。

いずれにしても、ライフプランを作って自分に合った住宅のスタイルを検討することをおすすめいたします。

老後に有利なのはどちら?

老後の生活をする上で、賃貸住宅と持ち家ではどちらが有利なのでしょうか? これはライフスタイルや家族構成など様々な条件によって異なりますので、一概にどちらが有利であるとは言えません。

持ち家であれば、住宅ローンが完済していれば、住宅にかかる費用は軽減されますので、収入が年金のみとなった場合でも、賃貸住宅よりは生活を維持しやすいかもしれません。また、高齢者住宅や高齢者介護施設への住み替えの際に自宅を売却したり、貸し出して家賃収入を得たりすることで、住み替えの費用に充てることも可能です。

一方で、どんなに気に入っている住宅でも、交通の便が悪いことや医療施設が少ない地域など、老後の生活をする上で利便性が低い住まいである場合、住み替えを余儀なくされるケースもあります。

賃貸住宅の場合は、持ち家に比べて住み替えやすいのがメリットで、老後のライフスタイルに合わせて住み替えることが出来ます。その反面、家賃を支払い続けなければならないため、資産の取り崩しの度合いによっては条件を下げて、家賃の安い住宅に住み替えをせざるを得なくなるケースも考えられます。

また、保証人が確保できないなど、契約の更新が難しくなることもありますので注意が必要です。以上のように、自分のライフスタイルやこだわりによって、どちらも有利にも不利にもなりえるのです。

まとめ

今回は、賃貸住宅と持ち家についてのメリットやデメリットについてみてきましたが、いかがだったでしょうか? 賃貸住宅と持ち家の双方のメリット・デメリットを考慮した上で、自分のライフスタイルやライフプランに合っているかどうか? という視点で決めることをおすすめいたします。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行なわれています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)