住宅ローンを組んだ場合、「住宅ローン控除」が適用されるケースがあります。「住宅ローン控除」は、どのような制度でどんな場合に適用されるのでしょうか? また、適用される場合でも何もしなければ、控除を受けることが出来ません。今回は、「住宅ローンの確定申告」や「住宅ローン控除」について詳しくみていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

住宅ローンの確定申告が必要な理由

住宅ローン控除とは

住宅ローンの確定申告の仕方

まとめ

住宅ローンの確定申告が必要な理由

住宅ローンを利用する場合、初年度に確定申告が必要なケースがあるということをご存知でしょうか?

なぜ確定申告が必要なのか?

一般的に、確定申告とは正しく納税するために行うものであるということが前提となっています。そのため、納めるべき税金の額を自分で申告することで税金を支払います。

ただし、年収が2000万円以下であることや、副業などによって年間20万円以上の副収入が無い会社員や公務員の人は、「源泉徴収」というあらかじめ給与所得から納めると見込まれる税金を、差し引かれて給与を受け取ります。そして「年末調整」をすることで、確定申告を行うことなく差し引かれた税金が少なかった場合は追徴され、多かった場合には還付されます。

「住宅ローン控除」が適用されるには、初年度に確定申告する必要があります。普段は年末調整だけで所得税の納税が完結してしまう人であっても、確定申告をしないと控除を受けることが出来ないので注意が必要です。初年度に確定申告をしてしまえば、次年度からは年末調整の対象となります。

確定申告を忘れるとどうなるのか?

確定申告を忘れてしまった場合は、どうなるのでしょうか? 住宅ローン控除が適用されるにもかかわらず、初年度に確定申告を忘れてしまった場合や、確定申告が必須の人が確定申告の際に住宅ローン控除の申告をしなかった場合、特にペナルティーはありません。

住宅ローン控除のための確定申告は、還付申告であり自発的に申告するもので、義務ではないのです。毎年2月中旬~3月中旬が申告期間ですが、もし忘れてしまった場合でも、還付申告する年分の翌年1月1日から5年間の間に申告をすれば控除を受けることができます。例えば、令和5年に確定申告できるのは、平成30年~令和4年分です。

住宅ローン控除とは

ここでは「住宅ローン控除」についてみていきましょう。

住宅ローン控除の正式名称は、「住宅借入金等特別控除」です。一般的には、「住宅ローン控除」や「住宅ローン減税」とも呼ばれています。住宅ローンを利用して住宅の新築、取得又は増改築等をした場合に利用できる、所得税額等を控除する制度です。

住宅ローン控除を利用する場合、いくつかの条件に分かれているため、自分がどういった条件でどのような控除を受けられるのか把握しておくことが大切です。

住宅ローン控除は、令和4年以降に居住として使用する場合において、

・新築住宅を取得した場合

・買取再販住宅を取得した場合

・中古住宅を取得した場合

・要耐震改修住宅を取得した場合

など、全部で11つの区分に分けられます。

利用条件としては、

- 住宅の取得日から6か月以内に入居していること

- 床面積が40平方メートル以上であり、その半分以上が居住用であること

- 控除を受ける年の合計所得金額が2,000万円以下であること

- 住宅ローンの返済期間が10年以上であること

- 居住用として利用する住宅であること

- 譲渡所得の課税特例の適用がないこと

- 贈与等による住宅取得ではないこと

などと細かく決められています。

住宅ローン控除は、令和4年に一部内容が変更されました。以前は控除率1%、控除期間10年間(特例措置で13年間)でしたが、令和4年以降に住宅ローン控除が適用される場合は、控除率0.7%、控除期間13年間(既存住宅および増改築は10年間)となっています。

住宅ローンの確定申告の仕方

住宅ローン控除の確定申告は、基本的には購入した家に入居した年の翌年1月から3月15日までの間に手続きをします。

確定申告に必要な書類

確定申告に、必要な書類は以下のとおりです。

・確定申告書

・住宅借入金等特別控除額の計算明細書

・源泉徴収票(会社員・公務員)

・本人確認書類

・住宅ローンの年末残高証明書

・不動産の売買契約書(土地と建物別々の契約書がある場合は両方)

・土地、建物の登記事項証明書

・「認定長期優良住宅」や「認定低炭素住宅」等の基準を証明する認定通知書

確定申告書の書き方

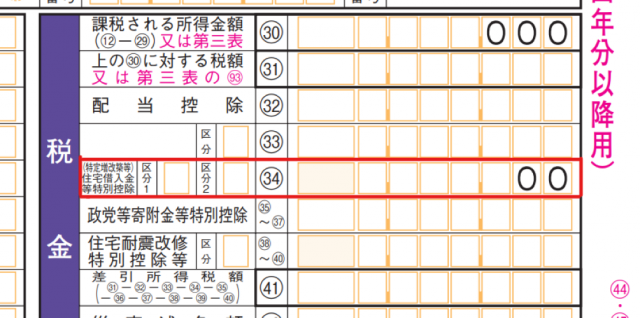

確定申告書第一表に収入や所得、所得控除など必要事項を記入し、「住宅借入金等特別控除」の欄に「年末残高 × 0.7%」で計算した控除額を記入します。最大控除額より少ない金額が、控除額です。住宅の種別により、最大控除額は異なりますので確認が必要です。

<図表1>確定申告書第一表の書き方

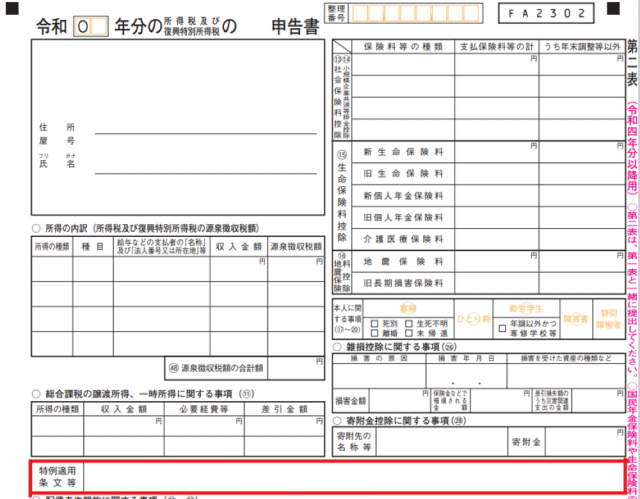

第二表には、住所・氏名・収入など必要事項を記入し、「特例適用条文等」の欄に居住開始日(住民票を移した日)を記入します。

<図表2>確定申告書第二表の書き方

まとめ

今回は、「住宅ローンの確定申告」や「住宅ローン控除」についてみてきましたが、いかがだったでしょうか? 住宅ローン控除は税額控除で、住宅の種別にもよりますが、最大13年間で455万円の節税効果があります。住宅ローン控除を受けるためには、初年度に確定申告をすることを忘れないように注意しましょう。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)