住宅を購入する場合、住宅ローンを検討する方も多いと思います。「自分はいくら借りることができるのか」は、気になるところではないでしょうか? 今回は、目安の1つとして紹介されることが多い「住宅ローンは年収の何倍まで借りられる?」ということについて一緒に見ていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

住宅ローンは年収の何倍まで借りられるのか

借入限度額の注意点

無理のない返済をするポイント

まとめ

住宅ローンは年収の何倍まで借りられるのか

住宅購入の際の目安の一つとして、「年収の何倍」ということが取り上げられるケースが多くみられます。

年収倍率

「物件購入価格が、購入者の年収の何倍か」という比率を表した数値のことを「年収倍率」といいます。金融機関が住宅ローン審査を行う際の、重要な判断基準のひとつでもあります。例えば、年収1,000万円の方が5,000万円の物件を購入する場合の年収倍率は、5,000万円÷1,000万円=5倍となります。

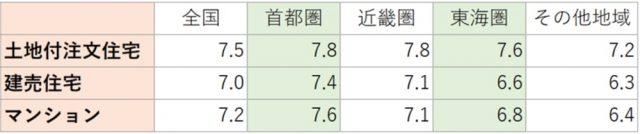

<図表1>の住宅金融支援機構「2021年度 フラット35利用調査」を基に、年収倍率の目安を見ていきましょう。

<図表1> 年収倍率

(参考:住宅金融支援機構「2021年度 フラット35利用調査」(リンク:https://www.jhf.go.jp/files/400361622.pdf)をもとに作成)

年収倍率は購入物件の種類によって、また地域によっても異なりますが、フラット35を利用している方の多くが、年収の7倍程度の物件を購入していることがわかります。ここでの注意点としては、あくまでも年収に対する物件購入金額の基準であり、金融機関で利用できる住宅ローンの借入額とは異なるという点です。

仮に年収1,000万円で年収倍率7倍の物件(7,000万円)、頭金(自己資金)を物件価格の10%(700万円)とした場合、借入金額は6,300万円となり、年収の6.3倍となります。各金融機関で、この6,300万円が借りることができるかどうかは審査基準によります。つまり、年収倍率と金融機関に借りることができる金額は、必ずしもイコールではないということを覚えておいてください。

住宅ローンは年収の何倍まで借りられる?

では、自分の年収に対してどのくらい借りることができるのでしょうか。先ほどの年収倍率は、フラット35の利用者を対象に調査した物件購入価格の目安であり、借入限度額の話とは異なってきます。また、各金融機関共通というわけでもありません。

実際にどの程度まで借りることが出来るかは、職業・勤続年数・返済比率などによって各金融機関の審査基準が異なりますので、確認をすると良いでしょう。前回の記事、「住宅ローンを組むときの年収の目安とは? 借入可能額をシミュレーション」を参考にしてみてください。

「借りられる金額≠返せる金額」であるということを理解して、自分のライフスタイルに合わせて考えていくと良いでしょう。

借入限度額の注意点

住宅ローンを検討する際、借入限度額だけを考慮すれば良いわけではありません。あくまでも借入限度額は、「銀行から借りることができる金額」であり、自分の「返済可能額」ではないので、自分で返済可能かどうかについても考慮して、借入額を決める必要があります。

下記は一例ですが、自分に合った返済額かどうかを検討する際に参考にしてみてください。

家計の収支状況

同じ年収であっても、家族構成や生活のスタイルによって支出は異なり収支が違ってきます。そのため、住宅ローンの返済額を考慮した場合の家計の収支状況を把握しましょう。無理なく返済できる金額かどうか、購入した後の積立額の推移などを見極める必要があります。

年収の変動

自分の年収の推移もイメージしてみましょう。例えば、40歳で住宅ローンの借入をした当初の年収が600万円だった人が、役職定年や再雇用をした時は、それまでの年収が大幅に減少するケースがあります。現在の年収の基準だけで考えるのではなく、住宅ローンを完済するまでの年収がどのように変動するかも考慮する必要があるのです。

当初の年収より低くなった場合でも、無理なく返済できる金額を検討しましょう。

金利の変動

金利タイプによる影響も考慮する必要があります。住宅ローンの金利タイプは、大きく分けて変動金利型と固定金利型があり、選択するタイプによって毎月の返済額や総支払額も変わってきます。

例えば、変動金利型の場合、借り入れ当初の金利は固定金利より低いため変動金利の方が、返済負担額は抑えることはできます。しかし、金利は市場の変動に合わせて変動するので、将来的に金利上昇による返済額の負担が大きくなるリスクもあります。将来の金利上昇リスクを考慮した上で、無理のない金額かどうかシミュレーションをしてみることをおすすめします。

金利タイプはどちらが良い、ということではなく、それぞれの特徴を理解し、自分の考えにあったタイプを選択すると良いでしょう。

無理のない返済をするポイント

最後に、無理のない返済をするためのポイントについて見ていきましょう。

頭金を増やす

頭金の割合を大きくすることにより、借入金額が少なくなるため毎月の返済額の負担も少なくなります。また、一般的には頭金を用意することによって、金融機関側の評価を得やすく、ローンの審査でも有利になります。預貯金に余裕がある場合や資金援助が受けられる人は、頭金の割合を増やすことを検討してみると良いでしょう。

返済期間を長く設定する

返済期間を長くすることによって、毎月の返済額が少なくなります。一方で、仕事をリタイアした後にも返済が残る場合は、年収が下がった状態でも返済が継続していくことになる点は考慮しておく必要があります。

金利で選ぶ

金利の高さは、毎月の返済額にも影響します。できるだけ低金利の住宅ローンを利用することで、毎月の返済負担も小さくなります。

ライフプランを作る

住宅ローンを無理なく返済していくためには、自分のライフプランを作ることをおすすめします。ライフプランを作るメリットは、将来にわたって資産や負債の状況や年間の収支などを把握し、住宅購入以外の将来のライフイベントやそれにかかる資金なども明確にすることで様々な対策をとることが出来る点です。

住宅ローンを利用する場合も、今後の収入や支出、貯蓄額の推移をふまえた上で自分に合った頭金や返済額について検討することができますので、是非ライフプランを作ってみてください。

まとめ

住宅の購入は、人生の3大支出の1つであり大きな買い物です。住宅ローンを利用する場合は、年収の何倍かということにとらわれ過ぎず、物件の購入価格・住宅ローン借入額・毎月の返済額を適正に決めていくためにも、まずはライフプランを作ってみると良いでしょう。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)