理想とする物件を見つけた時に、「自分の年収だとどのくらい借りることができるのか?」と多くの人が考えるのではないでしょうか。今は、各金融機関のホームページでもシミュレーションすることはできますので、審査を受ける前に借入可能額の把握をしておくと、物件を決めるときの目安になると思います。今回は、年収別に住宅ローンの借入可能額を一緒に見ていきましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

どのくらい年収があれば住宅を購入できる?

年収別・住宅ローン借入可能額をシミュレーション

マイホームが欲しいけれど資金がない場合の対処法

まとめ

どのくらい年収があれば住宅を購入できる?

住宅ローンの審査基準は、金融機関によって変わってきます。年収、勤続年数、職業、勤務している会社の規模や業績、家族構成などたくさんの項目を見て総合的に判断されます。細かい審査基準は明記されていません。その中でも、「年収」や「勤続年数」は銀行にとって、住宅ローンを貸す人の返済能力を測る重要な指標となっています。

例えば、ネット銀行では一般的に「(前年度)年収」を重要視するところが多いです。しかし、大手銀行は「勤続年数」を重要視しているところも多く、安定的な収入があることを条件としていたりします。その他に、住宅金融支援機構が提供している「フラット35」は、勤続年数や(前年度)年収ではなく、基準は返済比率(年間返済額÷年収)だけなので、年収がいくらであっても借りることはできます。

しかし、あくまでも審査基準の一部であり、各金融機関で条件が異なってきますので、いくつか複数の金融機関を試してみると良いでしょう。なお、一般的に、個人事業主やフリーランスの場合は、ネット銀行でも大手銀行でも給与所得者に比べると、年収や勤続年数の条件は厳しめになると言われています。

今回は、会社員・給与所得者の場合で見ていきましょう。ネット銀行の多くは前述のとおり、(前年度)年収を重要視するところが多く、年収基準が高いところもあれば低いところもあります。低い例としては、年収が100万円や200万円というところもあります。

一方で、大手銀行は勤続年数を重視しているところが多く、勤続年数が1年以上から長いところで3年以上を条件としているところもあります。

「フラット35」は、年収100万円であれば返済比率は30%以下になります。その範囲内で、計算をした年間返済額に納まれば借りることができるということになりますが、30%の返済比率だと年間30万円以下の返済額に抑えることになり、借入できる金額はかなり少額になります。

あくまでも年収や勤続年数は審査基準の1つであり目安ですので、クリアしていても他の条件で通らない場合もあり、総合的に判断されるということを知っておきましょう。

年収別・住宅ローン借入可能額をシミュレーション

では、具体的に住宅ローンの借入可能額をシュミレーションしてみましょう。まず、計算方法ですが、借入可能額は「年間返済限度額」と「金利」から逆算して求めていきます。

「年間返済限度額」は、「年収」×「返済比率(20%~40%)」になります。

注意点としては、借りられる金額=返せる金額ではないということを知っておいてください。年収や勤め先によっては返済比率40%でもOKとなる場合がありますが、あくまでも借りられる金額であって返せる金額と一致するわけではないことを十分に理解してください。

また、審査をする際に使われる「金利」は、実際に適用される住宅ローンの金利で審査をするのではありません。民間銀行の場合、審査金利の相場は3~4%が相場と言われます。ただし、フラット35の場合は、実際に適用されるローン金利が審査に使われます。

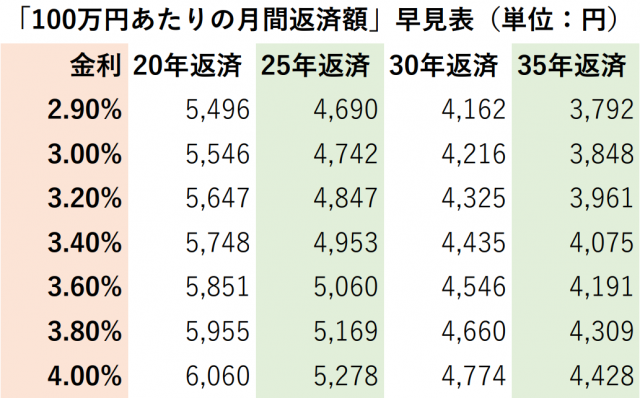

文字だとわかりづらいので、早見表を使って以下の手順で見ていきましょう。

1.「年間返済限度額」=年収×返済比率

2.「月間返済限度額」=「年間返済限度額」÷12か月

3.「100万円あたりの月間返済額」=下表の月間返済額早見表で確認

4.「借入可能額」=「月間返済限度額」÷「100万円あたりの月間返済額」×100万円

【参考1】

それでは、年収が300万円、400万円、500万円のケースで具体的に計算してみましょう。

<条件> 返済比率:20%・審査金利:3%・借入期間35年

【参考2】

<年収300万円の場合>

1.「年間返済限度額」:300万円×20%=60万円

2.「月間返済限度額」:60万円÷12か月=5万円

3.「100万円あたりの月間返済額」:3,848円

4.「借入可能額」:5万円÷3,848円×100万円=1,299万円

<年収400万円の場合>

1.「年間返済限度額」:400万円×20%=80万円

2.「月間返済限度額」:80万円÷12か月=約6.6万円

3.「100万円あたりの月間返済額」:3,848円

4.「借入可能額」:約6.6万円÷3,848円×100万円=1,715万円

<年収500万円の場合>

1.「年間返済限度額」:500万円×20%=100万円

2.「月間返済限度額」:100万円÷12か月=約8.3万円

3.「100万円あたりの月間返済額」:3,848円

4.「借入可能額」:約8.3万円÷3,848円×100万円=2,156万円

実際は、家族構成や世帯年収によって住宅にかけられる費用は変わってきます。自分1人の年収では、希望するマイホームを購入することが難しい場合、夫婦収入合算したり、夫婦でぺアローンという選択肢もあります。ライフプランに合わせて検討すると良いでしょう。収入合算やぺアローンは、仕組みや条件が金融機関によって異なるので、検討する際には十分に確認をしてください。

マイホームが欲しいけれど資金がない場合の対処法

残念ながら、現時点で住宅購入が難しそうという方は、まずはライフプランを作成してみることをオススメします。今すぐは無理でも、しっかりと貯蓄計画を立てて資金準備をしていけば、何年か後に購入することができるかもしれません。

また、よく例に挙げられるのは親からの贈与です。住宅取得資金贈与の税制優遇制度を利用して条件に合えば、1,000万円まで非課税で贈与を受けることができます。

まとめ

今回は、年収毎の借入可能額を見てきました。審査基準は金融機関独自の目安がありますので、いくつかの金融機関で審査をしてみると良いでしょう。また、借入可能額はあくまでも「借りることができる金額」であり、「返済できる金額」は人それぞれです。時間にゆとりがある方は、ライフプランを作ってみて、自分の返済可能額を把握しておくと安心です。万全な返済計画を立てて理想のマイホームを購入してください。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)