昨今は、個人でも様々な形態で事業をされている方がいらっしゃいます。開業されて、やはり税金が気になる方は多いと思われますが、個人事業主の方にはどのような税金が課税されるのかを把握しておくことが必要でしょう。

そこで今回は、日本クレアス税理士法人の税理士 中川義敬が、長年にわたる税務申告のサポートを通じて得た幅広い知識や経験に基づき、個人事業主の方が簡単にできる節税対策をご紹介するとともに、法人成り(法人化)が節税対策につながるのかについてもお話ししたいと思います。

目次

個人事業主が納める税金とは?

個人事業主ができる節税対策とは?

法人化は節税対策になる?

まとめ

個人事業主が納める税金とは?

個人事業主が納める税金は、所得税、住民税、消費税が対象となります。

所得税

個人事業主が納める税金として代表的なものに、所得税があります。所得税は、原則として全ての個人の所得に対して課される税金です。「所得」とは、1年間に形成された各個人の経済力の増加と定義されます。

また、所得税法は、納税者の担税力に応じて課税するため、所得の性質に応じて所得を10種類に区分して税金を計算します。例えば、勤務先から給料をもらう際、給与所得としてその給料の額に応じて税金が徴収されることになります。個人事業をされる際に発生するのは、上記10種類のうちの1つである事業所得です。

事業所得とは、所得税法において「農業、漁業、製造業、卸売業、小売業、サービス業その他の事業で政令で定めるものから生ずる所得」と規定されており、確定申告では「営業等所得」と「農業所得」に区分されています。

事業所得を算定するにあたっては、その年中の総収入金額から必要経費を控除します。必要経費とは、「総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額及び所得を生ずべき業務について生じた費用」のことです。

住民税

住民税には、所得金額にかかわらず定額で課税される「均等割」と、所得に一定の税率を乗じた税額が課される「所得割」があります。所得税の確定申告をすると、その申告データに基づき、市区町村が住民税を計算して通知書を送付してきます。

消費税

このほか、基準期間(注)における課税売上高が、1,000万円を超える事業主は消費税を納めなければなりません。課税売上とは、事業者が国内において対価を得て行う資産の譲渡等のうち、非課税取引(土地の譲渡や貸付などがあります)を除いたものです。

消費税の納税額は、売上に係る消費税額から、仕入れに係る消費税額を控除して計算します。

(注)基準期間とは、納税義務の有無を判定する基準となる期間をいい、個人事業者はその年の前々年を指します。

個人事業主ができる節税対策とは?

個人事業ができる代表的な節税対策として減価償却資産を用いたものがあります。ここでは定率法の選択と中古資産の購入についてお話しいたしましょう。

減価償却資産:定率法の選択

10万円を超える資産を購入した場合、原則的にはその取得金額は耐用年数に応じて毎年少しずつ費用化することになります。これを減価償却といいます。減価償却の方法には定額法のほか、定率法などいくつか種類があり、個人事業では、何も申請していなければ減価償却の方法は定額法になります。しかし、税務署に減価償却方法の変更の申請を提出し、これを認められると他の方法に変更することも可能です。

定額法とは、毎年均等の額を費用化するものです。これに対し、定率法では償却後の残存簿価に、耐用年数に応じた一定の償却率を乗じた金額を費用化します。したがって、定率法は定額法に比べ、初年度の費用化の額が大きく、年を経過するごとに減価償却費の額は減っていきます。

最終的に費用化できる金額の合計は同じです。しかし、早いうちに費用化するということは、早い事業年度の税額を減らすということ。すなわち、早い事業年度の手許現金を増やすということにつながります。減価償却は現金の支出を伴わない費用であるため、早いうちに費用化するということは、内部留保の金額を増加させることが可能になります。

中古資産の購入

中古の資産を購入した場合は、新品の資産を購入した場合よりも耐用年数を短く計算します。中古資産の耐用年数の計算方法は、次の通りです。

(耐用年数 - 経過年数)+ 経過年数 × 20%

※1年未満の端数は切り捨て

普通自動車の耐用年数は6年ですが、4年落ちの中古車の耐用年数を上記に当てはめて計算すると2年になります。実は、耐用年数2年の減価償却費を定率法で算出すると、1年で全て費用化してしまうことになります。したがって4年落ちの中古高級車を購入することは、効果の高い節税対策といえるでしょう。

法人化は節税対策になる?

個人事業主から法人化させると節税対策になるかどうかについて、所得税の税率は、所得に応じて税率が5%から45%まで上昇する、いわゆる累進課税で課税されます。これに対し法人税は800万円以下の所得については15%の税率が、800万円を超える部分の所得については23.2%の税率が課税されます。

低所得であればその分、所得税率も低い税率が適用されるため、どのような個人事業主でも単純に法人化をしたからといって税金が低く抑えられるわけではありません。所得税の累進課税を理解しないまま法人化をしても、逆に多くの税金が課税されてしまうことになります。

また、法人化には次の様なデメリットもありますので注意が必要です。

法人税法では、経費として年間に認められる交際費の金額には限度があります。経費として認められているのは1億円以下の資本金の場合、年800万円までの金額又は、接待飲食費の額の50%のいずれか多い方の金額です。その他にも、法人化をする際の手数料など、高額な手数料がかかることも考えられます。法人化については慎重にシミュレーションをする必要があるため、専門家にお声掛けをされた方が良いでしょう。

まとめ

個人事業における節税策については、まず個人と法人でどのような税金が課税されるのかをしっかり理解したうえで、その中で適正なものを選択する必要があります。経営の形態や状態によっては、今回ご紹介した方法以外にも選択肢が広がるため、節税対策に関しては正しい知識や経験を持った税理士にお問い合わせいただくのがよろしいかと思います。

構成・編集/松田慶子(京都メディアライン ・https://kyotomedialine.com)

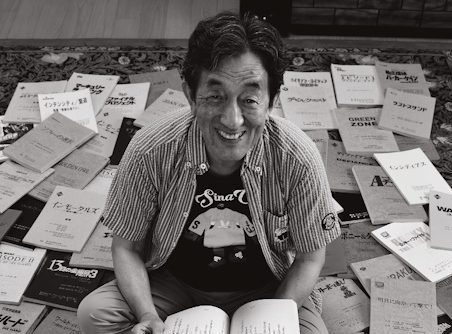

●取材協力/中川 義敬(なかがわ よしたか)

日本クレアス税理士法人 執行役員 税理士

東証一部上場企業から中小企業・個人に至るまで、税務相談、税務申告対応、組織再編コンサルティング、相続・事業継承コンサルティング、経理アウトソーシング、決算早期化等、幅広い業務経験を有する。個々の状況に合わせた対応により「円滑な事業継承」、「争続にならない相続」のアドバイスをモットーとしており多くのクライアントから高い評価と信頼を得ている。

日本クレアス税理士法人(https://j-creas.com)