公的年金以外の備えを個人年金保険で準備する際、どのくらいの金額を準備したら良いのか。そのために保険料はいくら払い込めば良いのか? 今回は、個人年金保険を選ぶうえで考慮すべき点について、簡単なシミュレーションを交えてみていきましょう。また、世帯別による個人年金保険の選び方についても解説いたします。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

公的年金以外の備えが必要な理由とは?

個人年金のシミュレーション

世帯によって選ぶべき個人年金は変わる?

まとめ

公的年金以外の備えが必要な理由とは?

公的年金だけでは老後資金が足りないということをよく耳にしますが、実際に公的年金はいくら受給できるのでしょうか?

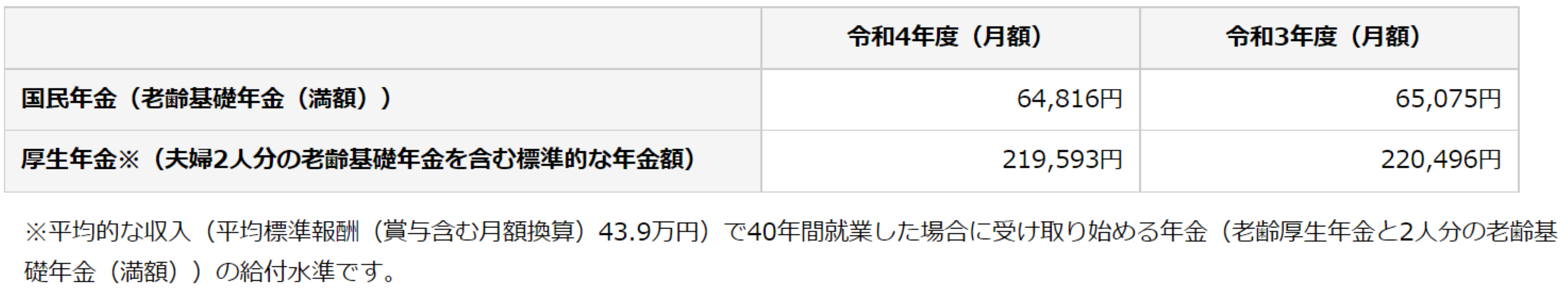

以下の<図表1>のとおり、2022年度の国民年金の月額は、満額の場合でも6万4816円。つまり夫婦二人ともが国民年金のみの受給者である場合、月額12万9632円です。厚生年金にも加入していた場合、標準的な夫婦二人が受け取る国民年金と厚生年金の合計月額は約21万9593円です。

<図表1>令和4年4月分(6月15日・水曜 支払分)からの年金額

これはあくまでも標準的な金額ですので、全ての人にあてはまるわけではありません。しかし、国民年金のみの方はもちろん、厚生年金も受給する標準的な夫婦でさえ、公的年金だけでは老後の生活費が賄えない場合が多いのではないかと推測できます。

言わば「自助努力による公的年金の補填」が必要なわけです。では、「公的年金では足りない老後資金」とは一体いくらなのか? これは、人それぞれで全く違ってきます。必要な金額を把握した上で、公的年金の他に老後資金を準備することが重要です。

足りない分を補うための道具として、個人年金保険や確定拠出年金、つみたてNISAなどを上手に活用する必要があります。

個人年金のシミュレーション

公的年金だけでは足りないからといって、個人年金保険を必要以上に準備すると、その分保険料の負担は大きくなります。過剰に契約することがないように、まずは必要額を把握することをおすすめします。

ここでは、公的年金では足りない老後資金を個人年金保険のみでカバーする場合、いくら準備したらよいのか・いくらの保険料を支払えばよいのか、簡単な例でシミュレーションをしてみましょう。

仮に、公的年金の年間収入が250万円、年間の支出が300万円の場合。公的年金の他に収入がないと仮定して、年間の収支は50万円の不足です。この状態が65歳から100歳までの35年間続くと、合計で1750万円不足することになります。

この不足分を個人年金保険のみでカバーするとなると、年金受取総額が1750万円となるように契約すれば良いわけですが、払込保険料の総額は「返戻率」によって違います。

返戻率(%)=年金受取総額÷払込保険料総額×100

例えば、返戻率が105%の個人年金保険に加入できたとすると、年金受取総額1750万円を得るための払込保険料総額は約1666万円となります。返戻率が110%の個人年金保険に加入できたとすると、同条件の払込保険料総額は約1590万円となりますので、その差額は約76万円です。

返戻率は、保険会社ごとの商品や契約年齢・保険料払込期間・年金支払開始年齢などによって異なります。商品を選ぶ際には十分に比較することが大切です。

簡単な例で説明しましたが、実際には個人年金保険の他に預貯金で積み立てをしたり、iDeCoやつみたてNISAを活用するなど、老後の資金作りに複数の制度や商品を併用することが多いものです。また、日常生活費のほかに旅行を楽しんだり、趣味にお金をかけるなど、人それぞれで必要な老後資金は異なります。そのため、必要額が準備できているかを把握することは容易ではありません。

まずは自分のライフプランを作り、リタイア後の生活を楽しむためには、年間でどれくらいの資金が必要となるのか把握することから始めましょう。

世帯によって選ぶべき個人年金は変わる?

高齢になればなるほど、家族構成は単身か夫婦2人かのどちらかであるケースが増えてきます。そこで、単身者世帯と夫婦世帯での個人年金保険の選び方について考えてみます。

<単身者世帯の場合>

単身者世帯の場合は、自分一人の老後資金を準備することとなります。例えば、なるべく早めに仕事を辞めてリタイアしたい場合、年金がもらえない65歳までの空白期間をカバーする資金を考えることになります。この場合は、その「空白期間」を埋めるために、「有期年金」を選択すると良いでしょう。

また、人によっては自分は長生きの家系だから、長生きリスクをカバーしたいというケースもあるでしょう。その場合には、生きている限りずっともられる「終身保険」を選択すると良いでしょう。

<夫婦世帯の場合>

例えば、会社員の夫が65歳で退職し年金生活となると、専業主婦の妻がその時点でまだ60歳というケースでは、妻は年金が受け取れません。妻が65歳になるまでの5年間は、夫の年金のみが収入源となります。そのため生活費が足りない場合、貯蓄の取り崩し額が大きくなります。

また、この期間に夫が亡くなった場合、妻の収入は夫の遺族年金だけになります。遺族厚生年金の対象者が「配偶者」であるのに対し、遺族基礎年金の対象者は「子のある配偶者」です。子のいない配偶者の場合は、遺族厚生年金しか受給できないため、生活が困難になる可能性もあります。

このようなケースでは、妻が年金受給開始となる65歳までの間に必要な資金を「確定年金」で準備していると、被保険者の生死にかかわらず年金を受け取ることができます。万一夫が亡くなった場合でも、生活資金を補うことができるのです。様々なケースを考慮して、「確定年金」を上手に活用すると良いでしょう。

まとめ

公的年金だけでは足りない老後資金を、必要な分だけ適切に効率的に準備することが大切です。自分で必要額を把握することが難しい場合は、ファイナンシャルプランナーに相談することをおすすめします。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて、色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。保険や金融商品を「販売しない」独立系のFPは、中立的かつ客観的な立場から相談に乗り、あなたのライフプランに合った正しい選択肢を示してくれます。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)