文/久我吉史

不動産に投資して賃料収入や売買益を狙う不動産投資信託(REIT)をご存知ですか。REITは、「Real Estate Investment Trust」の頭文字をとったもので、「リート」と読みます。個人資産では購入できないような商業施設やオフィスビルなどの不動産に小額から投資できるのが特徴です。投資先の不動産の運用や管理は「不動産投資法人」というプロにお任せしますので、まさに投資信託の不動産版です。しかし投資信託とは違った性質を持っていて、老後のための資産形成を考えているサライ世代の皆さんには、投資ポートフォリオの一つとしてREITへの投資をぜひおすすめしたいです。本稿ではそんなREITの魅力を紹介します。

仕組みは投資信託に似ていてインフレ対策になるなどの特徴がある

REITは投資家から集めたお金を使って、複数の不動産に分散投資します。一人で一棟のオフィスビルや商業施設を保有するよりもリスクが分散できます。ましてや、個人では投資しようにも、数百億、数千億円というお金は用意できません。立地条件が有利で利回りはよいと思ってもそもそも投資することができませんでした。そんな個人投資家のニーズを満たしてくれるのが「REIT」なのです。そんなREITには以下の3つの魅力があります。順に解説します。

【魅力1】収益のほとんどを分配金として受け取れ、「J-REIT」ならタイムリーに換金できる

【魅力2】投資信託と同じように不動産の分散投資ができ運用や管理はプロに任せられる

【魅力3】インフレに強くリスクヘッジにもなる「ミドルリスク・ミドルリターン」

* * *

【魅力1】収益のほとんどを分配金として受け取れ、「J-REIT」ならタイムリーに換金できる

REITには「収益の90%超を分配する」などの要件を満たすと法人税が免除される制度があります。この制度により、REITが得られた収益のほとんどが投資家に分配してもらえます。企業のように内部留保がないので、決算を迎えるごとに、不動産から得られた収益が受け取れます。そのために株式の分配金よりも分配率が高めであるといっても過言ではありません。またREITの中でも証券取引所に上場しているREITを「J-REIT」といいます。JはJAPAN(日本)のJです。証券取引所に上場しているので、株式取引ができる時間であればいつでも売買できます。「不動産」と聞くと売買成立までに時間がかかるというイメージをお持ちではありませんか。J-REITならば、そんな時間を気にせずタイムリーに換金することができます。したがってREITへの投資は、すべてJ-REITへの投資を行うと考えるとよいでしょう。

【魅力2】投資信託と同じように不動産の分散投資ができ運用や管理はプロに任せられる

冒頭でも説明したように、投資対象とする不動産の運用や管理はプロが行います。個人で不動産投資を行うと借主獲得の営業や、不動産の修繕管理などを自分で行わなければなりません。そんな面倒くさくて大変な業務をプロが行ってくれるのは魅力ですね。その見返りとして「信託報酬」が支払われています。ファンドによって異なりますがその額は、投資金額に対して年あたり約0.5%程度が一般的です。仮に100万円投資した場合、かかる信託報酬は5,000円です。投資信託と同じように、1口あたりの価格である「投資口価格」を計算するときに控除されていますので、REITの購入時や分配金受取時に別で支払う必要はありません。

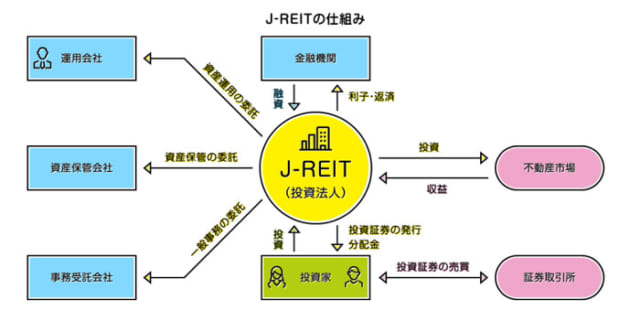

■J-REITの仕組み

J-REITの場合は証券取引所に上場しているので、証券取引所を通じて投資法人に投資します。投資法人は、運用会社に運用をさらに委託したり、金融機関から足りない分のお金を調達したりして運用します。投資信託協会「J-REITの仕組み」(https://www.toushin.or.jp/reit/about/scheme/)

■J-REITの例(伊藤忠アドバンス・ロジスティクス投資法人/銘柄コード:3493)

主に物流施設に投資するREITで東京証券取引所に上場しています。ウェブサイト上に記載はありませんが、2018年9月25日の終値で、投資口価格は92,200円でした。分配金の見込みは年間で3,678円なので、利回りは約4%です。伊藤忠アドバンス・ロジスティクス投資法人ウェブサイト(https://www.ial-reit.com/)

【魅力3】インフレに強くリスクヘッジにもなる「ミドルリスク・ミドルリターン」

投資対象となる不動産には、インフレになると不動産そのものの価格や、賃料も上昇するという特徴があり、それに伴って投資口価格も上昇しますのでインフレに強いといえます。とはいえ預金金利や株価もインフレになると上昇しますので、REITだけが突出してインフレに強いとはいえません。しかし不景気になったときには、不動産の価格や賃料が下落しますが、株価よりも下落するスピードが遅いといわれています。不景気になった時にいきなり賃貸住宅の家賃が急激に安くならないのは皆さんにも覚えがあるのではないでしょうか。インフレ時にも同じことが考えられ、急激に上がることはないといえます。したがって、株価よりも変動幅が小さいミドルリスク・ミドルリターンの金融商品であるといえます。

* * *

金融商品としての魅力があるからには、当然リスクもあります。投資家から集めたお金だけでは足りずに、銀行からお金を借りた場合には、その金利が上昇して利息の支払いが増えた結果、分配金が減る「金利リスク」。地震などの自然災害や火災・事故などによる人的災害によって不動産が被害を受け、テナントが付かなくなる「不動産固有のリスク」などです。このようなリスクがあるのも理解しつつ、株式や投資信託などの金融商品への投資に加えて、REITもポートフォリオの一つに加えてみてください。

文/久我吉史