文/久我吉史

電気・ガス・水道など我々の生活を支えくれる「インフラ設備」に投資する「インフラファンド」というファンドをご存じでしょうか。東京証券取引所に上場している割にイマイチ注目度が低いのですが、安定した分配収入を得ることができます。2018年10月現在では、5銘柄が上場していますが、いずれも「太陽光発電設備」に投資するファンドとなっています。

J-REITもインフラファンドも「賃料収入」を分配する

太陽光発電設備と聞くと不動産のイメージが湧きます。するとJ-REITとインフラファンドの違いは何なんだろうと思いませんか。J-REITがビルや住宅の賃料を分配原資にしているのに対して、インフラファンドは、インフラ設備を分配原資にしています。インフラ設備の利用者(=賃料を支払う人)は、売電収入を得ていますから、間接的には売電収入が分配原資になっているともいえます。

一方でJ-REITは入居率が景気などに左右されて予測しづらく将来計画が難しいのですが、インフラファンドの場合は、日照率などのデータを基に設備を設置します。台風などの自然災害に遭うリスクがあるものの、J-REITよりも安定した収益性があるといえます。

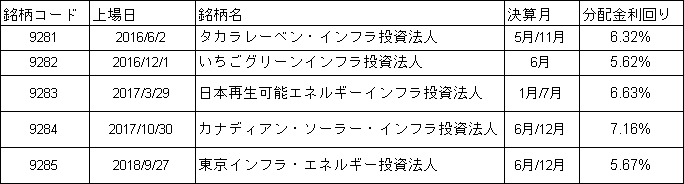

■東京証券取引所に上場しているインフラファンド一覧

いずれのファンドも太陽光発電設備への投資を対象としています。2018/10/12の終値ベースで計算した分配金利回りは5~7%台と、J-REITと比較しても高めの設定となっています。

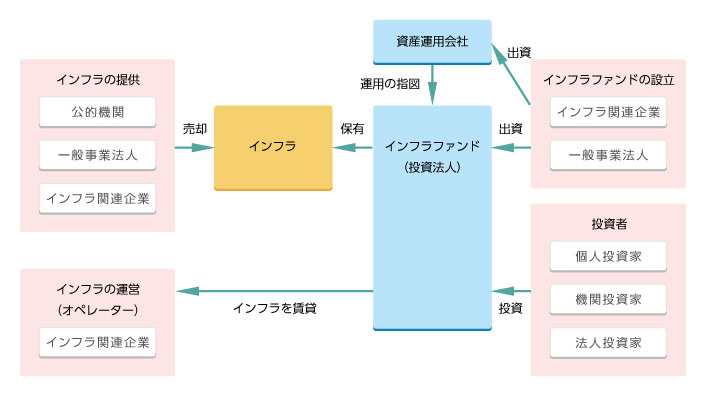

■インフラファンドのスキーム

インフラファンドがインフラの運営を行う企業(オペレーター)に発電設備を賃貸します。オペレーターは売電収入を得て、投資法人に賃料を支払うのが基本スキームです。

(引用元:東京証券取引所/インフラファンドの仕組み)https://www.jpx.co.jp/equities/products/infrastructure/outline/index.html

インフレリスクや金利上昇リスクに加え税の導管性がファンドの将来を左右するか

インフラファンドの分配原資の元は売電収入ですが、FIT(固定価格買取制度)という国の精度によって電力の買取価格が保証されています。そのため、収益性が安定している一方で、インフレで物価が上昇した際に、買取価格の上昇率がインフレ率を下回ると利回りが悪化します。また発電設備資金を借り入れで賄っていた場合には、金利が上昇した分だけ分配原資が少なくなってしまうリスクもあります。また、「利益の90%以上を投資家に分配すると、ファンドの運営主体である投資法人に法人税が課税されない」という制度があり、「税の導管性」と呼ばれています。インフラファンドの場合には20年の時限制度となっているので、20年経過後に法人税が課税され始めるとその分分配原資が少なくなってしまいます。したがって中長期で投資するにあたっては、毎年、FITや金利の動向をチェックする必要があります。

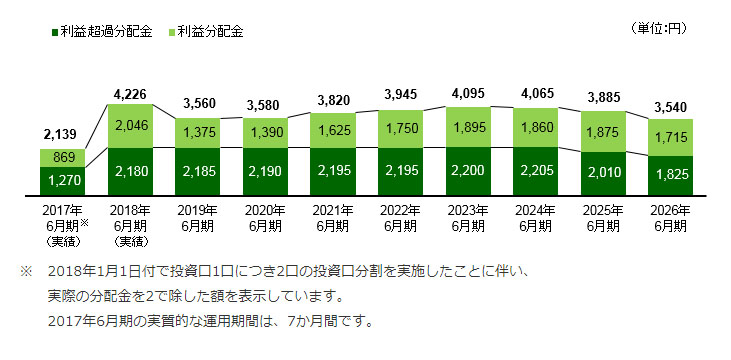

いちごグリーンインフラ投資法人(銘柄コード:9282)では2026年6月期までの分配金予想を出していますが、リスクによってどの程度金額が上下するかは分かりません。 (引用元:いちごグリーンインフラ投資法人のIR情報(https://www.ichigo-green.co.jp/ir/dividends.php))

少し難しい話になってしまいましたが、インフレや金利上昇が起こった際には、これらがインフラファンドのリスクになる。電力の買取価格をいかに高く保つかがインフラファンドの腕の見せ所であると理解しておくとよいでしょう。

文/久我吉史