贈与は、相続財産を生前にあらかじめ渡すことができるので、相続財産を減らし、相続税を減らす対策として使われることがあります。しかしこの場合、相続税は減りますが、贈与税がかかってくることになるのです。贈与税がいくらかかるのか、具体的にシミュレーションをすることで、将来の相続税の負担についても、より明確にできるかと思います。

そこで今回は、日本クレアス税理士法人(https://j-creas.com)の税理士 中川義敬が、長年にわたる税理士業務を通じて得た幅広い知識や経験に基づき、贈与税の計算方法や節税方法についてご説明いたします。

目次

贈与税はいくらからかかる?

贈与税の計算方法とは?

親から子へ1,000万円の贈与、贈与税はいくらになる?

贈与税の節税方法はある?

まとめ

贈与税はいくらからかかる?

贈与税の計算方法は、暦年課税と相続時精算課税という2つの方法があり、一般的な贈与であれば、暦年課税という方法で贈与税の計算を行います。

暦年課税

暦年課税の計算方法は、個人が受け取った贈与財産の合計額から基礎控除額(110万)を差し引いた金額に対して課税する方法です。このことから、贈与財産の合計額が毎年110万円以下であれば、贈与税はかかりません。

相続時精算課税

一方、相続時精算課税とは、一定の要件をみたす贈与について、2,500万円までの贈与税が非課税となる制度です。贈与をしていた人に相続が発生すると、今まで贈与をしていた財産合計を全て持ち戻し、相続財産の合計額に含めて、相続税を計算することになります。相続時精算課税は、一度選択すると暦年課税の方法に戻すことができません。

2,500万円の非課税枠以内の金額であれば、何度贈与しても贈与税は課税されませんが、その金額を超えた部分については、財産を渡した人に相続が発生するまで、ずっと20%の贈与税率で課税されることになります。

贈与税の計算方法とは?

贈与税の計算方法について、暦年課税と相続時精算課税に分けてご説明します。

暦年課税の計算方法

暦年課税の計算方法は、1月1日から12月31日までの間が課税期間です。この間に贈与でもらった財産合計額から基礎控除額の110万円を控除した残額に、一定の税率を乗じたものが贈与税の金額になります。暦年課税による計算の特徴は、乗じる税率が、親や祖父母など直系尊属からの贈与か、それ以外かで異なる点です。

具体的には、直系尊属(親や祖父母など)から贈与を受けた場合で、かつ受贈者が贈与を受けた年の1月1日において18歳以上である場合には、特例贈与財産の税率を用いて、それ以外の贈与を、一般贈与財産として計算をします。特例贈与財産と一般贈与財産を分けて計算しなければならない理由は、適用される贈与税率に違いがあるためです。

以下、それぞれの税率です。

<特例贈与財産用の贈与税率(特例税率)>

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超え | 55% | 640万円 |

<一般贈与財産用の贈与税率(一般税率)>

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超え | 55% | 400万円 |

出典:国税庁HP「贈与税の計算と税率」

相続時精算課税の計算方法

つづいて、相続時精算課税についてご説明します。

相続時精算課税は、受贈者が18歳以上の子供や孫で、贈与者は60歳以上の親や祖父母から贈与を受けることが条件です。贈与を受けた翌年の確定申告の期間中に、受贈者が税務署に「相続時精算課税選択届出書」を提出することで適用を受けることができます。

計算方法としては、1月1日から12月31日までの間に贈与でもらった財産の合計額から、2,500万円の特別控除額を控除して、超過した部分に対して一律20%の税率を乗じて計算します。そして、贈与者の相続時に、今まで贈与をした財産を相続税の対象として相続財産に加算して、相続税を計算します。

もし、相続時精算課税を使って、贈与税が発生していた場合には、相続税の計算の際、既に納税していた贈与税は相続税から控除することが可能です。

※2024年1月の贈与からは、法改正により新たに110万円の基礎控除額が創設されます。年間110万円までの贈与であれば、毎年無税で贈与が可能。それを超えた分が20%課税の対象となります。

親から子へ1,000万円の贈与、贈与税はいくらになる?

親から18歳以上の子への贈与と仮定すると、使用する税率は特例贈与財産の税率を用いて計算することになります。

贈与税の計算結果は以下の通りです。

基礎控除後の課税価格 1,000万円 - 110万円 = 890万円(1)

贈与税額の計算 (1)× 30% - 90万円 = 177万円

不動産の贈与などは、評価額を計算する部分の難易度が高くなります。しかし、現金の贈与であれば、現金の金額から基礎控除を控除した残額に、定められている税率をかけるだけなので、比較的簡単に計算することができるでしょう。

贈与税の節税方法はある?

暦年贈与の基礎控除を用いて、長期間にわたって贈与することが一般的な節税方法ですが、それ以外にも、まとまった金額を贈与出来る非課税制度についてご紹介します。

住宅取得等資金に係る贈与税の非課税措置

令和4年1月1日から令和5年12月31日までの間に、子や孫が父母や祖父母など直系尊属から住宅を購入する際の贈与を受けたうえで、一定の要件を満たす場合、最大1,000万円までの贈与が非課税となります。

教育資金の一括贈与に係る贈与税非課税措置

教育資金に充てるために、平成25年4月1日から令和8年3月31日までに、祖父母など直系尊属から贈与を受けたうえで、一定の要件を満たすときは、最大1,500万円まで非課税になる制度です。

通常の贈与税の申告は、税務署で手続きをしますが、教育資金の一括贈与に係る非課税制度は、金融機関に非課税申告書を提出することで適用されます。

結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度

結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度とは、平成27年4月1日から令和7年3月31日までの間に、父母や祖父母など受贈者の直系尊属から、結婚・子育て資金に充てるために贈与を受けたうえで、一定の要件を満たす場合、最大1,000万円まで非課税となる制度です。教育資金の特例同様、特例適用する場合には金融機関に申告書を提出することになります。

まとめ

相続対策で生前贈与をするときには、しっかりとシュミュレーションを行い、納税額の確認や、どのような方法が一番よいのかを検討していく必要があります。生前贈与には暦年贈与の基礎控除を利用して長期的に贈与をする方法や、相続時精算課税や各種非課税制度を使って、まとまった金額を贈与することも可能です。

ただし、適用要件や改正などにも気を付けなければならないので、相続対策に強い信頼できる税理士に相談しながら、進めていくとよいでしょう。

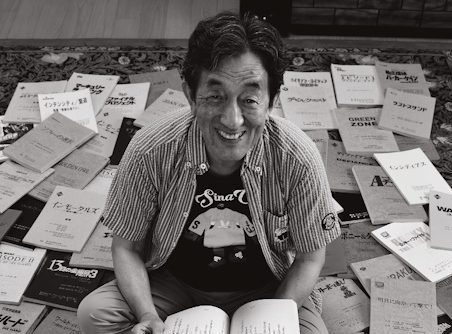

●取材協力/中川 義敬(なかがわ よしたか)

日本クレアス税理士法人 執行役員 税理士

東証一部上場企業から中小企業・個人に至るまで、税務相談、税務申告対応、組織再編コンサルティング、相続・事業継承コンサルティング、経理アウトソーシング、決算早期化等、幅広い業務経験を有する。個々の状況に合わせた対応により「円滑な事業継承」、「争続にならない相続」のアドバイスをモットーとしており多くのクライアントから高い評価と信頼を得ている。

日本クレアス税理士法人(https://j-creas.com)

構成・編集/松田慶子(京都メディアライン ・https://kyotomedialine.com)