iDeCo(個人型確定拠出年金)では、拠出した掛金が「全額所得控除の対象」になることが、大きなメリットの一つ。「老後のための資金を準備しつつ、節税効果も得られる」メリットを最大限に生かすためにも、その内容をしっかり理解しておきたいところです。

今回は、iDeCoの「掛金の所得控除」について、より具体的におさらいしていきましょう。100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

掛金の所得控除とは

所得控除による節税額の計算方法

所得控除の上限額

まとめ

掛金の所得控除とは

所得税や住民税は、収入から経費や所得控除を差し引いた金額に税率を掛けて算出されます。そのため、所得控除が多ければ多いほど税金が少なくなります。間違えてはいけないのは、iDeCoの掛金全額が所得税から差し引かれるものではないということです。まずは、所得控除とはどのような制度なのかについて見ていきましょう。

所得控除とは?

所得控除とは、所得税や住民税を計算するうえで、人それぞれの様々な事情を考慮して、所得から一定の金額を差し引くことが出来る制度です。所得控除は15種類の控除があり、その中にはよく耳にする社会保険料控除や、生命保険料控除、医療費控除などの所得控除があります。

年末調整や確定申告の際に、所得控除を申告し適用することで、納める税金を減らすことが出来ますが、各所得控除の対象であることを申告する必要があります。

iDeCoの掛金の所得控除とは?

「iDeCoの掛金の所得控除」は、15種類の所得控除の中の「小規模企業共済等掛金控除」に該当します。節税効果のメリットを生かすためには、年末調整や確定申告の際に、他の該当する所得控除と一緒に申告する必要があります。

<年末調整の場合>

年末調整では、「小規模企業共済等掛金払込証明書」のはがきに記載された金額を、年末調整の書類の該当欄に記入します。払込証明書を添付し、担当部署に提出すれば完了です。

<確定申告の場合>

確定申告では、該当する確定申告書の「7小規模企業共済等掛金控除」で、「掛金の種類」の欄に「個人型確定拠出年金」と記入します。さらに「支払掛金」の欄と「合計」の欄に、「小規模企業共済等掛金払込証明書」に記載された金額を記入して、払込証明書と一緒に提出します。

申告の手続きをしなければ節税の効果を得ることは出来ませんので、年末調整や確定申告の際には忘れることがないよう注意しましょう。

所得控除による節税額の計算方法

iDeCoの所得控除をすることで、どのくらい節税できるのでしょうか? ここでは所得税について、節税額の計算方法を解説します。iDeCoの所得控除は年間の掛金全額ですので、次の式で求められます。

iDeCoの所得控除=月々の掛金×12か月

所得税の計算方法

所得控除をすることで、どのくらい節税できるのでしょうか。まずは、所得税の計算方法を確認しておきましょう。

<所得税の計算方法>

1.収入から経費を引いて、所得金額を求める。

2.所得金額から「所得控除」を引いて、課税される所得金額を求める。

3.課税される所得金額に、所得税率を掛けて所得税額を求める。

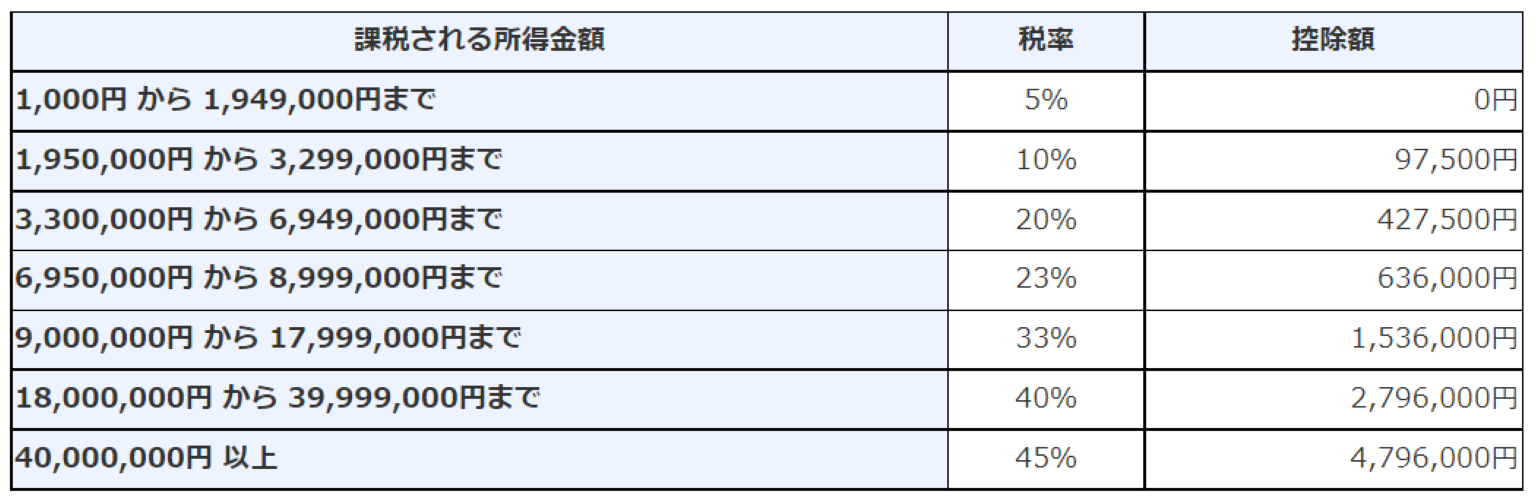

所得税率は、<図表1>のように課税される所得金額によって定められています。

<図表1>所得税の速算表

No.2260 所得税の税率|国税庁 (nta.go.jp)

<所得税額を求める計算式>

所得税額=(所得金額−所得控除)× 税率

iDeCoの所得控除による節税額を求める

iDeCoの所得控除がない場合と、iDeCoの所得控除がある場合の所得税額の差額が節税額となります。その計算式は、以下の通りです。

節税額=(所得金額 − 所得控除<iDeCoの所得控除なし>)× 税率 −(所得金額 - 所得控除<iDeCoの所得控除あり>)× 税率

上記の計算式を整理すると、

節税額=iDeCoの年間掛金 × 税率

となり、意外と簡単に求められることがわかります。

<具体例>

個人事業主

iDeCoの掛金:月額30,000円×12か月=年間360,000円

課税される所得金額:5,000,000円

適用税率:20%

節税額:360,000円×20%=72,000円

この例では、年間72,000円の所得税を節税できたことになります。この計算方法は、住民税についても考え方は同じです。

所得控除の上限額

所得控除には、条件によって上限額が決まっているものがあります。例えば、生命保険料控除の場合、所定の計算方法により年間で支払った保険料がそのまま控除されず、控除額の上限額が最大で120,000円と定められています。

iDeCoの掛金の所得控除の上限額

iDeCoの掛金の所得控除は、一年間に支払った掛金を「全額控除できる」というのが大きなメリットとなっています。一方で、月々の掛金には上限があるので、控除の上限額も同じ金額となります。

それぞれの職種別で見ると、

・個人事業主(自営業)

最大月額68,000円×12か月=年間816,000円

・会社員(企業型DCなしでiDeCoに加入)

最大月額23,000円×12か月=年間276,000円

・会社員(企業型DCとiDeCoの併用)

最大月額20,000円×12か月=年間240,000円

・会社員(企業型DCプラス企業型DBとiDeCoの併用)

最大月額12,000円×12か月=年間144,000円

・公務員

最大月額12,000円×12か月=年間144,000円

※「DC」=確定拠出年金、「DB」=確定給付型年金

生命保険料控除の上限120,000円と比べると、控除できる金額の上限は大きいことがわかります。

まとめ

今回は、iDeCoの所得控除についておさらいしましたが、いかがだったでしょうか? 掛金の所得控除は、iDeCoの税制優遇制度として大きなメリットのひとつです。そのメリットを最大限に生かしつつ、上手に老後の資金作りをしていきましょう。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行われています。同時に、インターネット上でもYouTubeやSNSを通じて、色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか。

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。 保険や金融商品を「販売しない」独立系のFPは、中立的かつ客観的な立場から相談に乗り、あなたのライフプランに合った正しい選択肢を示してくれます。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)