「NISA(少額投資非課税制度)は、非課税」ということは広く知られているところですが、売却益についても非課税なのでしょうか? また、投資で得た利益は確定申告が必要なケースと不要なケースがあります。NISAでも必要なケースはあるのでしょうか? 今一度、「NISA」と「非課税」について整理してみましょう。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

NISAを利用すると売却益は非課税になる?

NISAの売却益に確定申告は必要?

旧NISAの非課税期間が過ぎたらどうなる

まとめ

NISAを利用すると売却益は非課税になる?

通常、金融商品から得られた利益には、20.315%(所得税15.315% ※復興特別所得税0.315%含む、地方税5%)の税率で課税されます。NISA口座についてはどうなのか、おさらいしてみましょう。

NISAは非課税

NISA口座での運用であれば、売却益はもちろん、投資信託の分配金を受け取った時や、株式の配当金を受け取った時にも税金がかかりません。運用益の金額に制限なく、非課税で利益を受け取ることが出来るため、NISAを利用する最大のメリットとなっています。

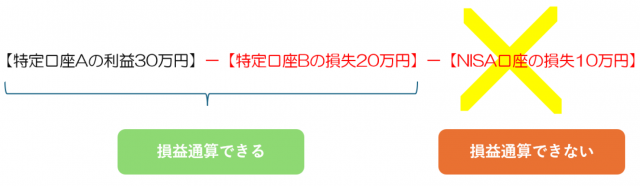

損益通算が出来ない

NISA口座での非課税の利益や損失は、特定口座や一般口座の利益や損失と損益通算をすることが出来ません。例えば、<図表1>のように、特定口座Aで30万円の利益、特定口座Bで20万円の損失、NISA口座で10万円の損失といった場合、一見プラスマイナス0で、損益を相殺して課税される利益が無くなるように見えます。しかし、実際は、

【特定口座Aで30万円の利益】-【特定口座Bで20万円の損益】=10万円の利益

となります。

NISA口座での利益が、非課税であることが損益通算できない理由の一つです。

<図表1>

また、後ほど説明いたしますが、旧NISAは特定口座に移換された後に、利益が出た分について売却することで課税されるので、注意が必要です。

NISAの売却益に確定申告は必要?

通常「源泉徴収なしの特定口座」や「一般口座」を選んだ場合は、確定申告をしなければなりません。譲渡益や配当金・分配金など、投資で得た収益は、給与所得や雑所得などとは別に、申告分離課税として税額を計算します。

一般的な会社員の場合、年末調整が行なわれるため、基本的に確定申告をする必要はありません。しかし、株式投資や不動産所得などの投資で収益を得ている場合はその金額にかかわらず、確定申告が必要となります。では、NISA口座で売却して利益を得た場合、確定申告は必要なのでしょうか?

NISAの売却益に確定申告は原則不要

NISA口座のみで運用をしているケースでは、株式や投資信託を売却して得た譲渡益や、株式の配当金や投資信託の分配金を受け取った場合も、所得税や住民税など納めるべき税金がかからないため、原則として確定申告は不要です。

NISAで確定申告が必要となる場合

前回【NISAの配当金に税金はかかる? 配当金の受け取り方法を解説】(https://serai.jp/living/1179951)で説明した通り、株式の配当金を「株式数比例分配方式」で受け取る場合、NISA口座での取引では税金がかかりませんので確定申告は不要です。

「登録配当金受領口座方式」や「個別銘柄指定方式(配当金振込指定)」などの方法で受け取る場合、通常通り配当金に課税されますが、実際に納付すべき税額は源泉徴収されることになりますので、こちらも確定申告は原則不要です。

しかしながら、これらの受け取り方は損益通算や繰越控除が出来ますので、損益通算や繰越控除を希望する場合は確定申告が必要です。このようにNISAであっても、確定申告が必要なケースがありますので、配当金の受け取り方について今一度確認しておきましょう。

旧NISAの非課税期間が過ぎたらどうなる

2023年12月までの旧NISA制度における投資について、その非課税期間が終了した一般NISA口座内で保有する株式や投資信託は、特に手続をすることなく特定口座に移換されます。特定口座は課税口座ですので、移換後に値上がりして得た利益に対して課税されることになります。

以下では、金融庁のホームページ「一般NISAのポイント」(https://www.fsa.go.jp/policy/nisa2/about/nisa/point/index.html)から抜粋して2つのケースについて説明いたします。

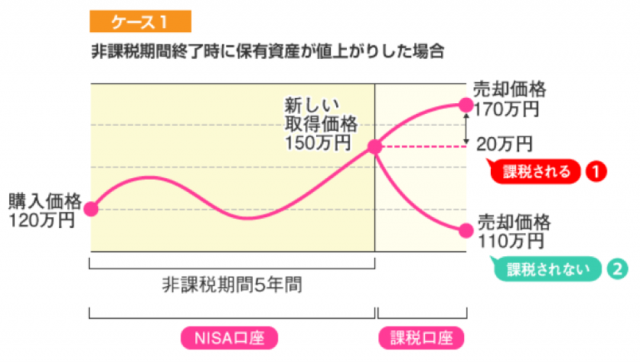

<ケース1>

一般NISA口座で株式を120万円で購入し、5年の非課税期間終了時に150万円に値上がりしていた場合、この時点で一般NISA口座から課税口座(特定口座)へ移すとき、取得価格は150万円に変更されます。

その後、

1.150万円から170万円に値上がりし売却した場合 → 利益の20万円(170万円-150万円)に課税されます。

2.150万円から110万円に値下がりし売却した場合 → 利益がないので税金はかかりません。

<図表2>

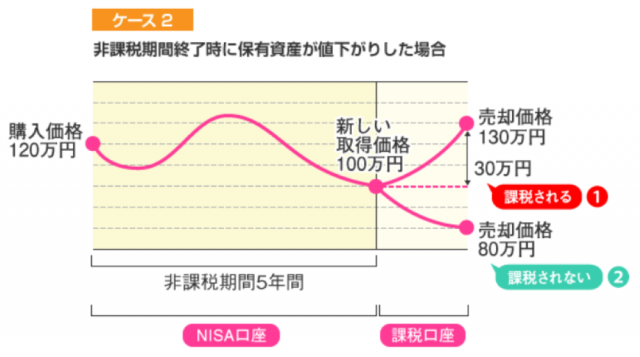

<ケース2>

例えば、一般NISA口座で株式を120万円で購入し、5年の非課税期間終了時に100万円に値下がりしていた場合、この時点で一般NISA口座から課税口座へ移すとき、取得価格は100万円に変更されます。

その後、

1.100万円から130万円に値上がりし売却した場合 → 利益の30万円(130万円-100万円)に課税されます。

2.100万円から80万円に値下がりし売却した場合 → 利益がないので税金はかかりません。

<図表3>

はじめから特定口座で120万円購入し、最終的に130万円で売却すると、10万円(130万円-120万円)の利益に課税されることになりますので、一般NISA口座から課税口座へ移した場合(1)と比較すると、一般NISA口座から課税口座へ移した場合の方が支払う税金が多くなってしまいます。

2024年からの新NISAの投資枠に余裕があるならば、新NISAへ移換させると非課税のメリットを受け続けることが出来ますので、非課税期間の期限が来る前に新NISAへの移換を検討しましょう。

まとめ

確定申告は支払うべき税金について申告する制度ですので、NISA口座での運用益は「基本的に非課税」であり、支払うべき税金がない場合には「確定申告も必要ない」ということです。NISA制度の非課税メリットは、長期に資産形成する際、大きく影響してくることでしょう。

NISAは、資産運用する人にとって必須アイテムと言えますが、投資にはリスクがあります。ルールを理解した上で、非課税のメリットを生かすために上手にNISAを活用していきましょう。

資産運用や投資のアドバイスは、今や銀行などの金融機関の窓口でもさかんに行なわれています。同時に、インターネット上でもYouTubeやSNSを通じて色々な人がそれぞれの立場から投資術などを発信しています。しかし、それらのアドバイスは本当にあなた自身に適したものなのでしょうか?

さまざまな金融商品が出回っている世の中だけに、あなたの味方になって守ってくれる相談相手を持つことが必要な時代になっています。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)