私たちの老後の暮らしに、大きく影響する「年金」。よく耳にする言葉ですが、その仕組みについてきちんと理解できている人は少ないようです。年金は「公的年金」と「私的年金」の大きく2つに分類されますが、今回は「私的年金」のなかの「企業年金」について一緒におさらいしたいと思います。

100歳社会を笑顔で過ごすためのライフプラン、ライフブック(R)(https://www.smilelife-project.com/)を提唱する、ファイナンシャルプランナー・藤原未来がわかりやすく解説します。

目次

企業年金とは

企業年金の種類

企業年金と退職金の違い

まとめ

企業年金とは

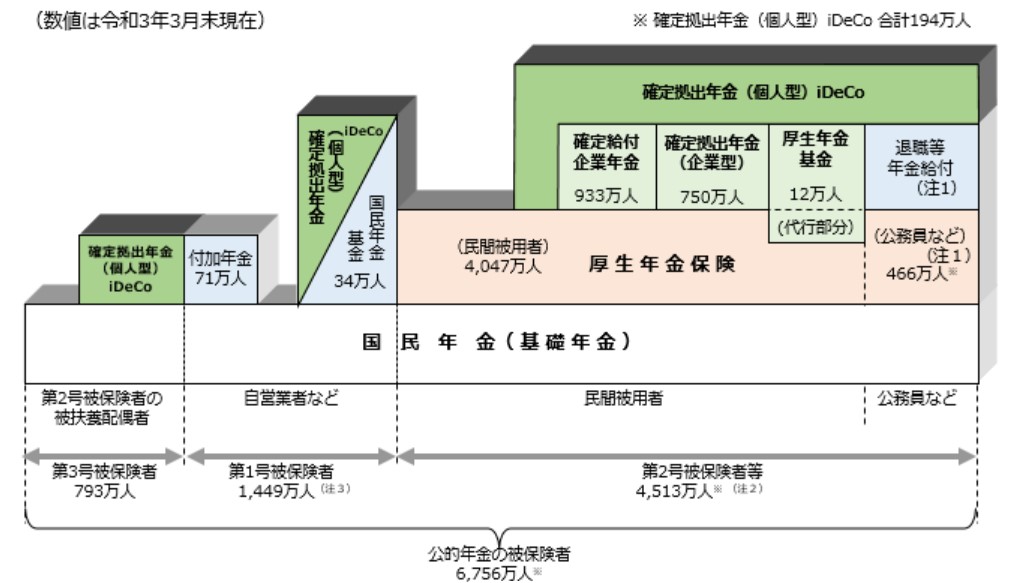

日本の年金制度は、「3階建て」の制度になっており、1階部分が「国民年金(基礎年金)」、2階部分が「厚生年金」です。この2つがいわゆる「公的年金」に該当します。

会社勤めのサラリーマンの場合は、第2号被保険者として「国民年金」と「厚生年金」の両方に加入していることになりますが、会社によってはさらに3階部分の「企業年金」を導入している場合があります。「企業年金」とは、企業独自で従業員を対象に年金を支給する仕組みであり、「公的年金」を補完する「私的年金」の一部に該当します。

<図表1>年金制度の仕組み

企業年金の種類

現行の企業年金は、主に確定給付企業年金(DB)・企業型確定拠出年金(DC)・厚生年金基金の3種類となっています。

このうち確定給付企業年金(DB)は2002年に、企業型確定拠出年金(DC)は2001年にスタートした比較的に新しい企業年金制度です。なお、1966年に始まった厚生年金基金は、代行返上や解散が進み、上の2つの新しい企業年金制度へと移行する流れとなっています。

それでは、現在主流となっている確定給付企業年金(DB)と、企業型確定拠出年金(DC)の制度を簡単に紹介しましょう。

【確定給付企業年金(DB)】

3つの企業年金制度の中で、最も加入者数が多いのがこの「確定給付企業年金(DB)」です(2021年3月末時点・加入者数933万人)。この制度は、企業が従業員に対して給付内容を約束し、給付される年金額が決められているので「確定給付」(Defined Benefit=DB)という名がついています。

確定給付企業年金には、確定給付企業年金法に定める「規約型」と「基金型」の2種類があります。確定給付企業年金の掛金については原則会社負担ですが、従業員同意の上で掛金の2分の1を上限に従業員が負担することもできます。一般的には「労使折半」が採用されています。

退職者に支払われる年金は、原則として60歳~70歳スタート、支給期間は5年以上(一時金受け取りも可能)などの定めがあります。退職者が受け取る年金は雑所得として「公的年金等控除」の対象となりますが、一時金で受け取る場合は退職所得として「退職所得控除」の対象となります。

企業年金制度の中では最多の加入者数を擁しますが、近年は運用リスクを回避する趣旨から、企業型確定拠出年金(企業型DC)へ移行する企業が増えています。

【企業型確定拠出年金(DC)】

企業型確定拠出年金(DC)は、2001年10月からスタートした新しい企業年金制度。確定給付企業年金(DB)に次いで2番目に多い750万人の加入者がいます。

この制度は、企業が従業員に対して掛金を負担し、掛金の拠出額が決められているので「確定拠出」(Defined Contribution=DC)という名がついています。また、アメリカの401k制度に相当することから「日本版401k」とも呼ばれます。

従来の適格退職年金や厚生年金基金は確定給付であったため、低金利の運用難のなかで約束した予定利率以上の運用収益が得られずに、積立不足を会社が穴埋めせざるを得ない、いわゆる「逆ざや」問題が発生していました。この「逆ざや」により、巨額の負債を抱えて本業の収益をも圧迫される企業も出たため、そのリスク回避策として確定拠出年金が誕生しました。

企業型確定拠出年金(DC)の掛金は会社が拠出し、従業員はその掛金を自己責任のもと資産運用することが求められます。資産運用の成果が、自分の将来の年金受給額に影響するので慎重な対応が必要です。

掛金の上限は最大55,000円/月、確定給付型の年金を併用している場合は27,500円/月までになります。従業員が選択できる運用商品は、預貯金、投資信託、保険商品などです。年金開始時期は60歳~75歳で、支給期間は5年以上(一時金受け取りも可能)など定めがあります。会社の掛金に従業員が任意に上乗せする「マッチング拠出」という制度もあります。

また、転職した時には転職先の会社の確定拠出年金に、年金資産を移管できるのも特徴です。会社の制度によってはiDeCo(イデコ・個人型確定拠出年金)への加入も可能となるので確認してみましょう。

年金資産の運用益は非課税扱いなので、税制面で優遇されています。退職者が受け取る年金は、雑所得として「公的年金等控除」の対象となりますが、一時金で受け取る場合は退職所得として「退職所得控除」の対象となります。

企業年金と退職金の違い

企業年金の各種制度について説明してきましたが、「退職金」制度についても簡単に確認しておきましょう。企業によっては、もともと企業独自に「退職金(一時金)」制度を、従業員のために用意しているケースがあります。

この場合の「退職金(一時金)」制度は、会社が独自に規定を作って運行するものなので、「企業年金」とは違い、計算基準や支給方法などは柔軟に決めることができます。企業によっては、会社独自の「退職金(一時金)」制度だけしかない場合もあれば、「企業年金」と併用している場合もあります。

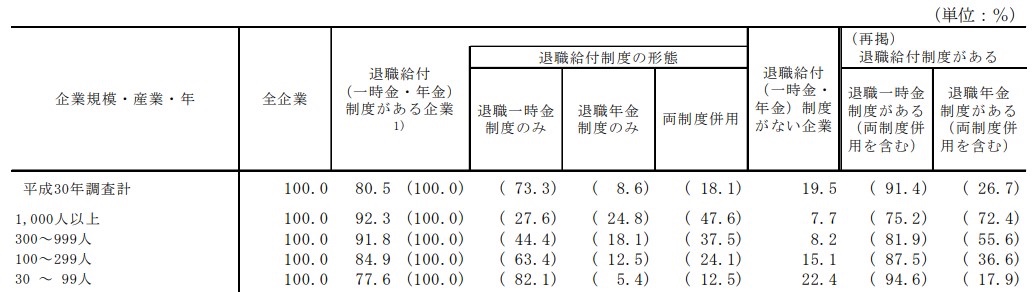

厚生労働省の調査によると退職給付の企業規模別導入状況は次の通りです。

<図表2>退職給付制度の導入状況

平均数値を見ると、調査対象企業の8割が何らかの退職給付制度を設けています。また、企業規模が大きくなるほど、退職給付制度の導入率や両制度を併用する企業の割合も高くなっています。

まとめ

今回は「企業年金」と「退職金」について、おさらいしましたがいかがだったでしょうか。皆さんがお勤めの会社の退職給付制度が、どのような仕組みになっているかをしっかり確認しておきましょう。制度を理解し、自分自身の退職金や年金を把握することによって、今から必要な貯蓄や資産運用などの資金対策が見えてきます。なるべく早めのプランニングをお勧めします。

生命保険や金融商品などを販売しない中立的なファイナンシャルプランナーは、相談者の立場に立って最適なリタイアメントプラン作りをお手伝いします。

●取材協力/藤原未来(ふじわらみき)

株式会社SMILELIFE project 代表取締役、1級ファイナンシャルプランニング技能士。2017年9月株式会社SMILELIFE projectを設立。100歳社会の到来を前提とした個人向けトータルライフプランニングサービス「LIFEBOOK®サービス」をスタート。米国モデルをベースとした最先端のFPノウハウとアドバイザートレーニングプログラムを用い、金融・保険商品を販売しないコンサルティングフィーに特化した独立フランチャイズアドバイザー制度を確立することにより、「日本人の新しい働き方、新しい生き方」をプロデュースすることを事業の目的とする。

問い合わせ先:03-6403-5390(株式会社SMILELIFE project)

株式会社SMILELIFE project(https://www.smilelife-project.com)

●編集/京都メディアライン(HP:https://kyotomedialine.com FB)