文/中山遥希

使う予定が無いまとまったお金。銀行の定期預金に寝かせたままにしてありませんか?

サライ世代の皆さんにおなじみの定期預金は、元本が保証されて、一定期間お金を預けると利息が確実に受け取れてわかりやすいですね。しかし同じように利息が受け取れる金融商品である「債券」にはなじみが薄いのではないでしょうか。

債券は、元本保証がない代わりに、定期預金よりも高い利息収入が期待できます。じつは定期預金に似ているところも多く、サライ世代の資産運用の一つとして検討に値します。

今回はそんな「債権」の基本的なところをご説明しましょう。

■債券と定期預金はよく似ている

まずは債券の特徴を説明します。そもそも債券とは、国や会社がお金を調達するときに発行する「借用書」のことです。

債権には、「2年後に返すから、金利年2%でお金を貸してください」というような条件が書かれています。もし、この条件で100万円分の債券を購入すると、1年後に2万円(100万円×2%)、2年後に2万円(100万円×2%)と購入代金100万円が返ってくる仕組みです。

「債券を購入する」を「定期預金に現金を預ける」と読み替えれば、我々がよく知っている定期預金と仕組みが同じであることにお気づきでしょうか。

株や投資信託と異なり、債権はあらかじめ受け取れる利息の額が決まっているので、将来の資金計画が立てやすいというメリットがあります。このように決まった投資期間に対して受け取れるリターンがあらかじめ決まっていることを、「フィクストインカム」といったりします。

■債券と定期預金の3つの違い

債券の基本が理解できたら、次は“定期預金との違い”を見てみましょう。

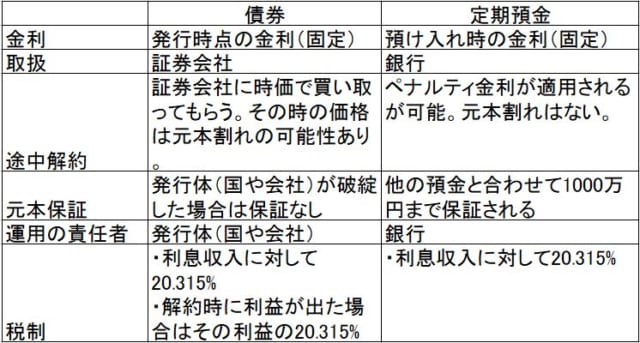

下の表を見てください。この表は債券と定期預金の特徴をまとめたものですが、3つの大きな違いがあることがわかります。

【違い1】元本保証の有無

定期預金では銀行が破綻した場合には他の預金と合わせて1000万円まで元本が保証されます。一方の債券では、発行体(国や会社)が破綻した場合は元本が保証されません。

【違い2】途中解約の可不可

定期預金では、当初契約した金利よりも低金利になる可能性があるものの、元本が保証されたまま途中解約ができます。一方の債券の場合は、途中解約はできず、その代わり証券会社に買い取ってもらうことになります。この際、証券会社は金融市場での売却可能な価格(時価)で買い取りますから、元本割れする可能性があります。

【違い3】運用責任の有無

定期預金については銀行など金融機関に運用責任がありますが、債券については証券会社には運用責任がありません。もし利息が振り込まれなかった場合、直接文句が言える先は国や会社といった発行体になっています。つまり、取引する金融機関の信用ではなく、発行体の信用力をよく確認する必要があります。

以上3つの点で、定期預金に比べて一定のリスクがあるのは確かですが、債券にはそれを補って余りあるリターンが見込めます。たとえば……。

■債券を選ぶポイントとは

定期預金との違いがきちんと認識できて、リスクを取ってでも債券に投資してみようと思っても、すぐに証券会社に駆け込んではいけません。債券にはいろいろな種類がありますから、募集条件をよく確認しなければなりません。

ではその条件確認の仕方を、実際の募集条件を例にしてみてみましょう。これは2017年にSBI証券で募集が取り扱われたソフトバンクグループ社が発行する債券の募集です。

(SBI証券のソフトバンクグループ株式会社第51回無担保社債(社債間限定同順位特約付)募集ページより引用※現在募集は終了しています。

年利は2.03%で、100万円から100万円単位で申し込めます。利払が年2回(3/16、9/16)となっていますから、もし100万円購入した場合は3/16に1万150円(年利2.03%の半分)、9/16に1万150円の利息がもらえることになっています。

「償還日」というのは返済予定日のことです。2024/3/15となっていますから、この日までは、支払った100万円は返ってきません。当然この日までにソフトバンクグループが破綻してしまったときも100万円は返ってきません。

また、申し込んで支払ったお金は、SBI証券ではなくソフトバンクグループ株式会社に渡されます。「格付」に「A-(JCR)」と記載がありますね。これは企業の信用状態をランク付けで評価する外部機関による点数です。JCRというのは、日本格付研究所(https://www.jcr.co.jp/)という日本の代表的な格付機関です。「A-」はどの程度かというと、債務の履行性の確実性は高い部類に入っています。

※JCRの格付定義については、こちらをご覧ください。

この債券の例では、2017年から2024年までの約7年間運用されることになっていますが、はじめて債券投資を行う場合は、景気循環の最低単位である“キチンの波”の期間つまり約3年以下を目安に、JCRの格付けで言えば「A」以上の債券への投資するようにするとよいでしょう。

* * *

以上、今回は投資対象として検討に含めたい「債券」の基本についてご説明しました。

証券会社で取り扱われている金融商品ではあるものの、株や投資信託に比べて影が薄そうな債券ですが、利息収入が得られるという点では定期預金と同じ仕組みです。信用力の高い企業を選んで投資をすれば、元本が返ってこなくなる可能性は限りなく低いと言えます。まとまったお金が手に入ったら、ぜひ購入を検討してみてください。

取材・文/中山遥希

銀行と証券会社でのプロとしての商品サービス企画経験と、自らの投資活動の経験とを通して、金融機関と消費者の双方の目線からマネーについての記事を執筆している。